O que separa a complacência da descrença

Um dos debates mais instigantes que tivemos no Ibre/FGV nos últimos meses foi a respeito do grau de complacência do mercado financeiro traduzido no bom comportamento do preço dos ativos com relação à real situação da economia brasileira. Quem faz esse tipo de pergunta normalmente enxerga um descolamento muito grande entre a situação real e o que os preços dos ativos indica.

Evidentemente, os ativos não refletem apenas a situação real. Podem espelhar aspectos qualitativos como expectativas otimistas com relação ao futuro da economia, ao eventual sucesso da política econômica e às eleições do próximo ano. É verdade também que esses ativos poderiam estar subavaliados em função de toda a incerteza gerada pela crise política no período pré-impeachment.

De todo modo, uma pergunta relevante para elaborações de cenários macroeconômicos de curto prazo é que tipo de evento poderia detonar uma correção no preço dos ativos a ponto de produzir alguma repercussão macroeconômica negativa? Ou melhor, apesar de todas as dificuldades visíveis por que isso ainda não aconteceu?

Minha percepção é que existem duas explicações que são interligadas. A primeira tem a ver com dinâmica de curtíssimo prazo de redução de juros e valorização cambial que produzem retornos elevados sobre os ativos domésticos e criam um elevado grau de satisfação dos agentes econômicos. A segunda tem a ver com a dinâmica de longo prazo expressa na percepção de que a queda de juros pode ser estrutural e de que a reforma da previdência deve ser aprovada.

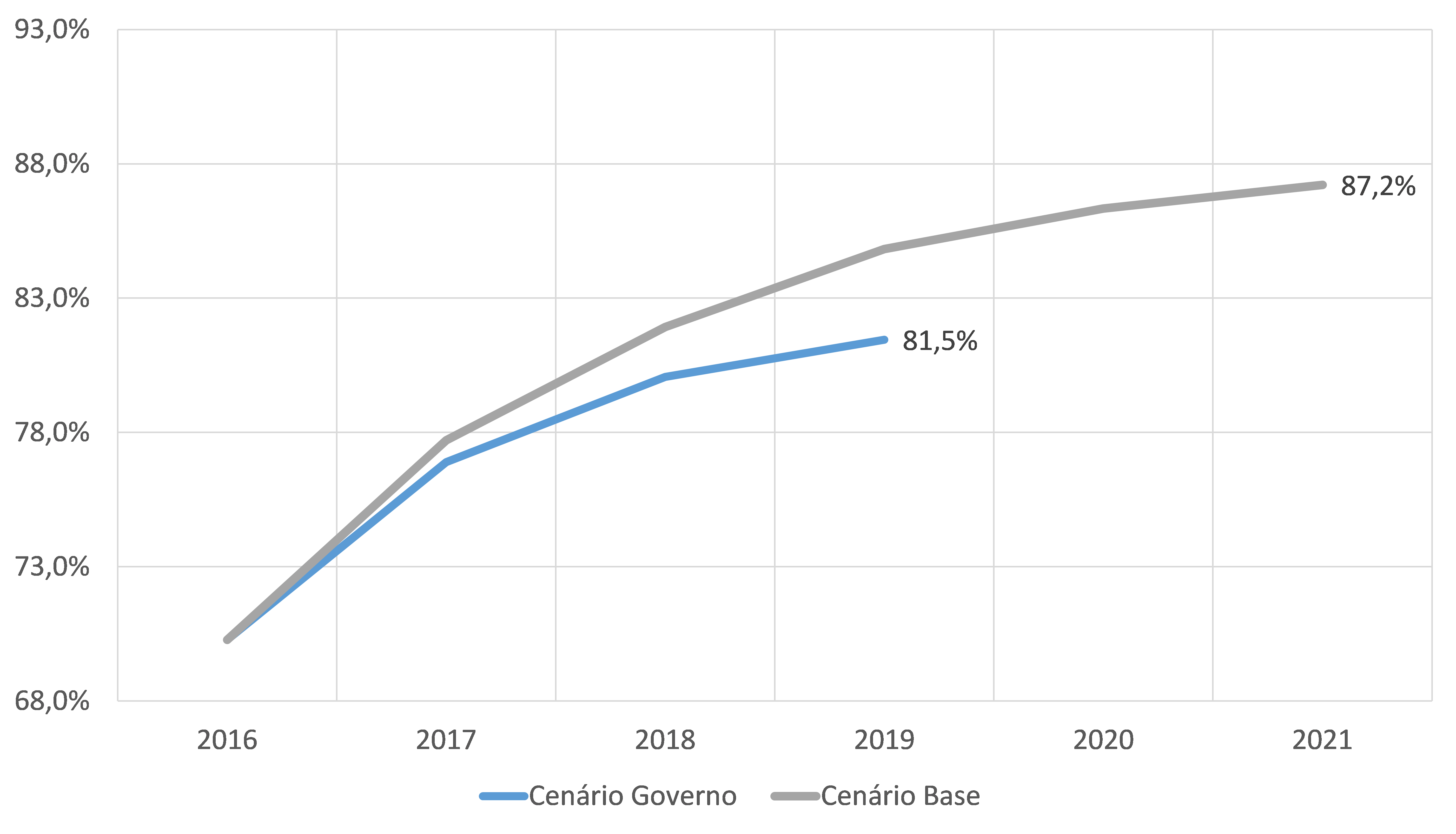

A dinâmica de redução de juros, com a expectativa de que o fiscal melhore, cria uma perspectiva de que a trajetória da dívida se estabilize, seja no cenário proposto pelo governo na LDO 2018, seja pelas minhas estimativas de resultado primário para os próximos anos, tal como apresentado no gráfico a seguir.

Gráfico 1 – Projeções para a Dívida Bruta do Governo Geral

* Cenário de crescimento de 2,5% a partir de 2018, taxa de juros de 9% e IPCA de 4,5%.

Esse cenário, no entanto, é muito dependente da trajetória de juros. Se a queda da taxa de juros não for estrutural e observamos uma reversão depois de passada a recessão, é possível que a percepção sobre a sustentabilidade fiscal se altere. Outro grande ponto de interrogação é o que acontece se a reforma da previdência não for aprovada, o que pode abalar a perspectiva positiva que há sobre a melhoria do resultado primário.

Dessa forma, a dinâmica de curto prazo precisa da retórica da dinâmica de longo prazo. A sustentação do discurso do governo com relação às reformas é importante. Caso essas duas condições se alterem, o governo terá que apresentar uma alternativa a essa reforma capaz de ancorar as expectativas em face do desconforto causado pelas dúvidas sobre a sua capacidade de aprová-la no Congresso Nacional. Diante dessa fragilidade, o que hoje pode ser visto como complacência, amanhã pode se tornar uma incontornável descrença.

Deixar Comentário