Credibilidade e o custo da estabilização - a Curva de Phillips II

Este post dá sequência à série iniciada com artigo também publicado neste Blog. No sistema de metas para a inflação adotado no Brasil desde 1999, o Conselho Monetário Nacional (CMN) define a meta para a inflação dos dois anos seguintes e o Banco Central do Brasil (BCB) tem a responsabilidade de atingi-la utilizando como instrumento a política monetária através da taxa de juros. Além disso, o CMN define também um intervalo dentro do qual é aceitável que a taxa de inflação possa se posicionar sem que seja considerado como não cumprimento do objetivo definido.

O pressuposto básico deste regime é que, uma vez definida a meta para a inflação, o Banco Central irá adotar todas as medidas de política monetária necessárias para chegar a ela. Sendo este um objetivo localizado no futuro, os desvios das expectativas quanto à inflação futura em relação à meta são o sinal a ser acompanhado para avaliar se a sociedade acredita ou não que a autoridade monetária está efetivamente comprometida ou que será capaz de atingi-la. Se as expectativas quanto à inflação futura forem maiores ou menores do que a meta, cabe ao Banco Central atuar de forma a reverter esta percepção, seja aumentando os juros (se as expectativas estiverem acima da meta), para aumentar a taxa de desemprego e desacelerar a taxa de inflação, seja reduzindo os juros (se as expectativas estiverem abaixo da meta), para reduzir o desemprego e promover uma aceleração da taxa de inflação.

A ideia subjacente é que, se o Banco Central atingir este objetivo, a credibilidade, a meta funcionaria como uma âncora: se todos os agentes econômicos acreditarem que o Banco Central tem o poder e a convicção de levar a inflação para o nível estipulado, irão reajustar seus preços de acordo com ele. Se tentarem aumentar mais do que a meta, correm o risco de perderem mercado se seus competidores reajustarem os preços por ela. Se reajustarem abaixo, correm o risco de serem seguidos por seus competidores e verem suas margens de lucro reduzidas. Ou seja, a meta passa a ser o “porto seguro”, a “âncora” dos preços. Sabendo de antemão que o Banco Central irá se comportar desta forma, a melhor estratégia para os agentes é seguir a meta, o que tornaria a tarefa do Banco Central mais fácil e exigiria uma menor taxa de desemprego para atingir a mesma taxa de inflação. No limite de total credibilidade, o anúncio da meta seria suficiente para levar a inflação para o ponto desejado, sem que seja necessário aumentar ou diminuir os juros e a taxa de desemprego.

Pelo descrito acima, a credibilidade do Banco Central pode ser medida pela diferença entre as expectativas quanto à inflação futura e a meta para a inflação no período considerado. Diretorias do Banco Central que conseguem, seja por suas declarações ou por suas ações, convencer a sociedade de que irão fazer todo o necessário para atingir a meta para a inflação, mesmo que a custos relativamente elevados, precisarão de taxas de desemprego (e, portanto, de juros reais) menores para fazê-lo do que diretorias incapazes de se comprometer com este objetivo.

No caso do Brasil, o Banco Central realiza uma pesquisa semanal com agentes do mercado financeiro, na qual pergunta qual a expectativa para a inflação 12 meses à frente e no ano calendário. Vamos utilizar a diferença entre estas expectativas e a meta para a inflação como a medida do grau de credibilidade do Banco Central do Brasil. Quanto mais próximas as expectativas estiverem da meta, mais crível é o BCB. Por outro lado, quanto mais distantes estiverem as expectativas para a inflação da meta, menos crível é a diretoria do BCB.

Se a hipótese apresentada acima é verdadeira, devemos esperar que quanto mais crível o Banco Central, menor a taxa de desemprego necessária para se obter a mesma taxa de inflação. Ou seja, mais “baixa” estará a curva de Phillips.

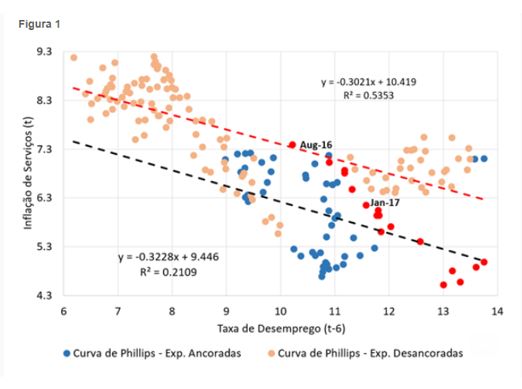

Para verificar qual a importância da credibilidade do Banco Central na relação entre inflação de serviços e desemprego, definimos dois conjuntos de dados. O primeiro é composto por todas as observações mensais de inflação de serviços e taxas de desemprego entre 2003 e 2017, nas quais as expectativas para a inflação estavam até 0,5 pontos de porcentagem acima da meta definida pelo CMN. Neste caso, dizemos que o BCB é crível e as expectativas estão “ancoradas”. O segundo conjunto de dados é composto por todas as observações mensais de taxas de inflação de serviços e taxa de desemprego entre 2003 e 2017, para as quais as expectativas para a inflação estavam mais de 0,5 pontos de porcentagem acima da meta estipulada pelo CMN. Neste caso dizemos que o BCB tem baixa credibilidade e as expectativas estão “desancoradas”.

A figura 1 abaixo mostra a relação entre a taxa de desemprego e a taxa de inflação de serviços seis meses à frente para estes dois conjuntos de dados. Esta defasagem de seis meses é a que, estatisticamente, melhor reflete a relação entre inflação de serviços e desemprego.

Os pontos amarelos representam a combinação entre taxa de inflação de serviços e desemprego nas qual as expectativas estão “desancoradas” (BCB sem credibilidade). Os pontos azuis representam as combinações nas quais as expectativas estão “ancoradas” (BCB crível). Os pontos vermelhos mostram a trajetória das taxas de inflação de serviços e de desemprego entre agosto de 2016 e dezembro de 2017.

Como mostra a figura 1, a credibilidade do BCB, conforme medida pela diferença entre expectativas e metas para a inflação, é um importante fator na determinação do custo, em termos de desemprego, de se atingir uma determinada taxa de inflação. A figura mostra que, para se atingir uma taxa de inflação de serviços de 5,5% ao ano, seria necessária uma taxa de desemprego de aproximadamente 16,0% se as expectativas não estiverem ancoradas, ou seja, se o Banco Central não for crível. Com expectativas ancoradas, a taxa de desemprego necessária para atingir a mesma taxa de inflação de serviços (5,5% ao ano) seria de aproximadamente 12,0% da força de trabalho. Um ganho de 4,0 pontos de porcentagem. Ou, dito de outra maneira, se a credibilidade do BCB for baixa, uma taxa de desemprego de 12,0% da força de trabalho geraria uma inflação de serviços de aproximadamente 6,8% ao ano. Se o BCB for crível, a inflação de serviços seria de 5,6% ao ano. Um ganho de mais de um ponto de porcentagem na taxa de inflação para a mesma taxa de desemprego.

Finalmente, os pontos vermelhos são um exemplo de como uma política monetária adequada gera credibilidade. Em meados de 2016, apesar de as expectativas para a inflação em 2016 e 2017 estarem bem acima da meta definida pelo CMN, alguns agentes econômicos passaram a demandar que o Banco Central do Brasil iniciasse o processo de reduções da taxa básica de juros (SELIC). Segundo estes agentes, seria impossível atingir a meta de 4,5% de inflação em 2017 e, portanto, não valeria a pena manter a taxa de juros em níveis elevados (14,25% ao ano) e pagar um custo alto devido ao aumento do desemprego. Para evitar o rompimento da meta, chegou-se a sugerir que o CMN a aumentasse.

O BCB resistiu a esta demanda e somente começou a reduzir a taxa de juros em outubro de 2016, quando as expectativas para a inflação já estavam dentro do intervalo permitido pela regra da política de metas para a inflação. Em janeiro de 2017, as expectativas já se encontravam dentro de nossa definição de Banco Central crível e a relação entre inflação de serviços e desemprego caminhava para sua nova posição. Se o Banco Central tivesse cedido à pressão, com a taxa de desemprego de 13,7%, que foi o ponto mais alto desta variável, teríamos atingido uma taxa de inflação de serviços de 6,3%, em lugar dos 5,0% que foram obtidos devido ao deslocamento da curva de Phillips. Um ganho de mais de um ponto de porcentagem na taxa de inflação.

Este resultado positivo não se deve exclusivamente a um Banco Central crível. Um importante conjunto de reformas foi implementado desde meados de 2016 que certamente afetou a posição da relação entre inflação de serviços e desemprego. Ainda que seja impossível determinar com certeza os efeitos de cada reforma, como veremos no próximo texto desta série os sinais apontam claramente nesta direção.

O custo total da estabilização continua alto. Porém, a redução que se obtém com um Banco Central crível é impressionante. Este resultado mostra que muito ainda pode ser feito para deslocar a relação entre inflação de serviços e desemprego no Brasil, de tal forma a tornar a estabilização menos custosa para a sociedade. O fato de que, no período considerado, em apenas 30% do tempo o BCB teve diretorias críveis (pelo critério adotado neste trabalho), certamente não facilita a tarefa da autoridade monetária de manter a inflação na meta. Um Banco Central independente, com uma diretoria com mandato definido (poderia ser um bom instrumento?) para dar mais credibilidade à autoridade monetária.

Este é o segundo de uma série de três artigos do autor, publicados originalmente pela Opus-Genial Gestão de Patrimônio.

Este artigo expressa a opinião do autor, não representando necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário