O impacto da NME: Tréplica (parte I)

Antes de iniciar a tréplica aos textos do Macroecometrista X e do Samuel Pessoa, vale relembrar algumas das conclusões que apontei em meu primeiro post: admitindo que o PIB brasileiro venha sofrendo problemas de mensuração, a NME explicaria cerca de 30% da desaceleração do crescimento (considerando o limite superior das minhas contas) em 2012-2017 vs 1999-2011. Trata-se de 1 pp a menos de crescimento por ano, acumulando cerca de 6% do PIB nesse período, o que daria algo como R$ 400 bilhões considerando a projeção para o PIB em 2017. Caso seja ignorada a questão envolvendo a mensuração do PIB, meu upper bound chega a 60% de culpa para a NME, ou 2 pp a menos por ano em 2012-17 (12% do PIB, ou R$ 800 bilhões).

São impactos irrisórios? Longe disso. Mas a narrativa que domina a análise faz parecer que esses 30% a 60% são 120%. Como diz um colega de profissão: parece que, depois do descobrimento, em 1500, e da independência, em 1822, a NME foi o principal evento da história brasileira.

Foi justamente para rebater esse tipo de narrativa que eu preparei o texto original colocado no blog há algumas semanas. Não tentei isentar os policymakers que cometeram enormes erros de política – como está explicito nas considerações finais de meu texto original –, mas simplesmente sair da acentuada polarização que tem dominado não somente o debate econômico, mas também o debate político no Brasil.

Eu entendo que há um aspecto didático em execrar a NME, no sentido de criar constrangimentos a novos experimentos como esse no futuro. Contudo, o objetivo aqui é tentar ser o mais técnico possível, deixando paixões, ideologias e a economia política de lado, além de reconhecer, desde o princípio, que dificilmente teremos respostas claras para algumas questões (como o eventual impacto de curto prazo da Lava-Jato sobre o crescimento).

A grande inspiração para esse meu trabalho adveio do excelente artigo publicado no NBER há mais de 20 anos intitulado “Good luck or good policy? Country Growth Performance and Temporary Shocks”, de Easterly, Kremer, Pritchett & Summers (1993). Como os autores apontaram na conclusão de seu trabalho, “(...) Shocks, especially terms of trade shocks, statistically explain as much of the variance in growth rates over 10 year periods as do country policies (…)”. Dito de outro modo: a responsabilidade do azar e da sorte nas oscilações bruscas de crescimento econômico em prazos mais curtos não deve ser menosprezada.

Não obstante, como há uma diferença razoável de impacto estimado da NME decorrente puramente da questão da mensuração do PIB, vou começar por ela nesta primeira parte da resposta. A segunda parte virá dentro de alguns poucos dias, de modo a dar algum tempo para os leitores digerirem toda a informação que irei apresentar a seguir.

Problemas de mensuração do PIB brasileiro

Para evitar me alongar demasiadamente nesta questão, recomendo uma leitura prévia da Carta da Conjuntura do IBRE/FGV de abril deste ano. É meio enfadonho, como todo estudo que busca esmiuçar questões metodológicas por detrás da “máquina de salsicha” das estatísticas econômicas. Mas vale a pena, na medida em que aquele texto resume, em poucas páginas, uma agenda de pesquisa que eu e mais alguns no IBRE temos desenvolvido há cerca de um ano e meio e que pretendo transformar em um Working Paper (e, quem sabe, explorar em mais profundidade em futura uma tese de doutorado).

Um primeiro elemento a ser destacado – que já estava no post original – é que, nas minhas estimativas, o problema de subestimação do crescimento em volume (e não do tamanho de nossa economia) não coincide com o período da NME. Ele afetou também boa parte da década de 1990 – período caracterizado por diversas reformas pró-mercado e por um arcabouço de política macroeconômica elogiado por boa parte dos críticos ferrenhos da NME (e também por este autor, com notória exceção do regime de câmbio semifixo entre 1995 e 1998 – o qual pode ter custado tanto quanto ou mais do que a NME, com os juros reais de 20% a.a. praticados na média daquele período...).

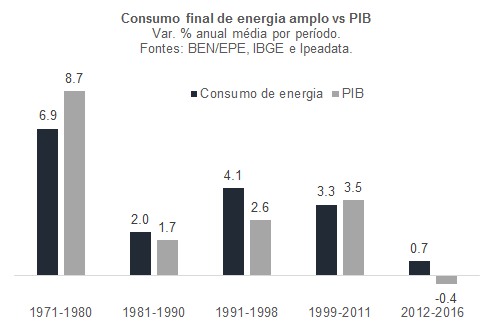

Esse problema de uma eventual subestimação, tanto na década de 90 como nos anos recentes, fica evidente no gráfico abaixo, que compara o crescimento do consumo amplo de energia (“de todos os tipos e não somente de eletricidade, ó Macroeconometrista X” [1]) com o crescimento do PIB, em alguns subperíodos.

Tal como no post original, descontei o consumo residencial (que cresceu por questões estruturais ligadas ao aumento da taxa de urbanização até o começo dos anos 90 e ao programa Luz para Todos, iniciado em 2003), o consumo final não energético (petróleo que vira graxa, asfalto etc.) e o consumo final do próprio setor energético (que, do ponto de vista do PIB, é consumo intermediário). Os dados foram obtidos do Balanço Energético Nacional (BEN), da EPE, que possui dados bastante detalhados de 1971 a 2016.

Seria de se esperar, sobretudo após uma série de medidas pró-eficiência energética adotadas no Brasil desde meados da década de 80[1] e após a forte abertura comercial dos anos 90 (a qual permitiu a incorporação de diversas tecnologias mais próximas da fronteira), que o crescimento do PIB, em volume, fosse algo superior à variação “física” do consumo de energia (“amplo, ó Macroeconometrista X”). Ou pelo menos semelhante. Mas isso não aconteceu em 1991-1998 e em 2012-2016.

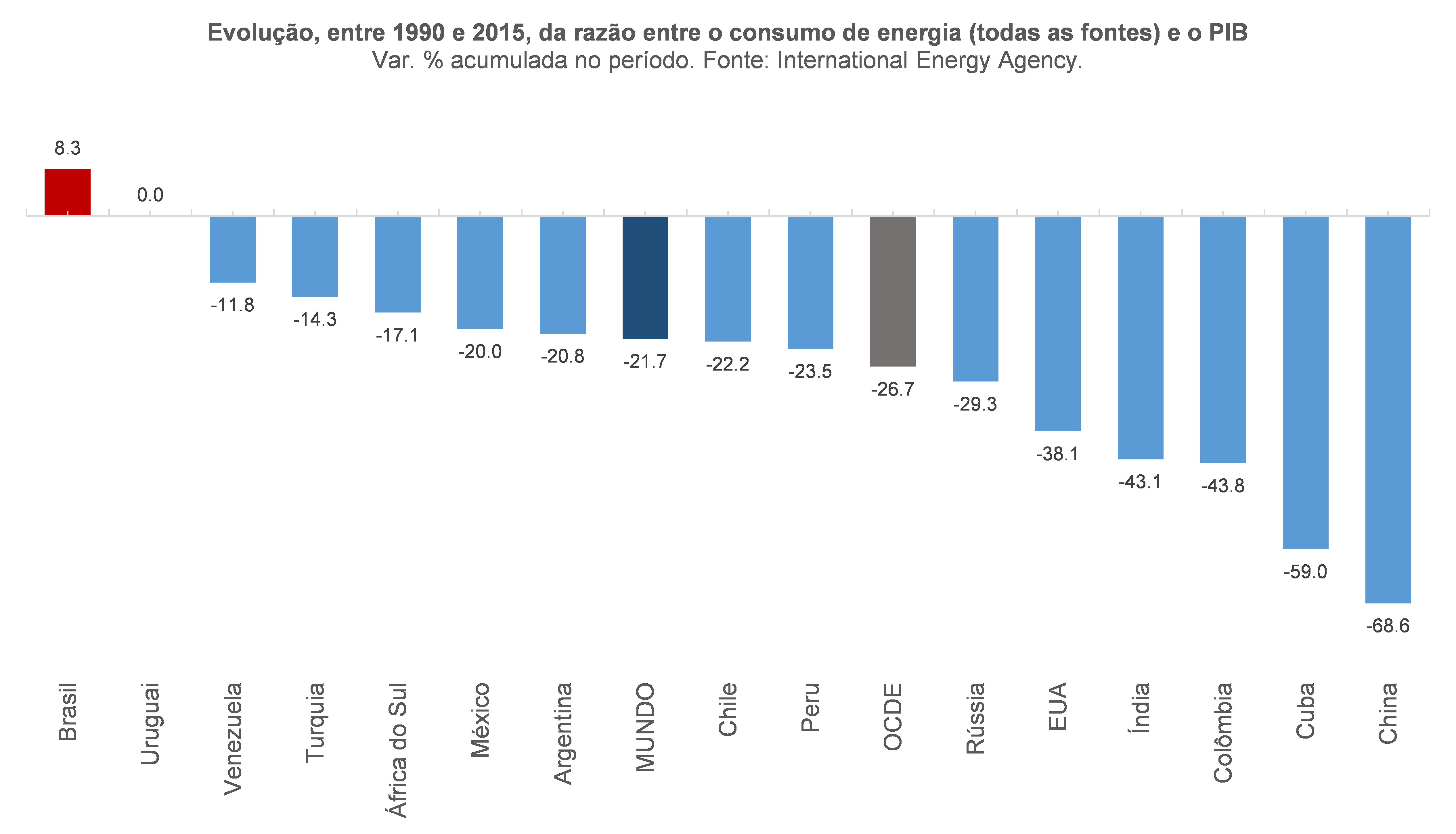

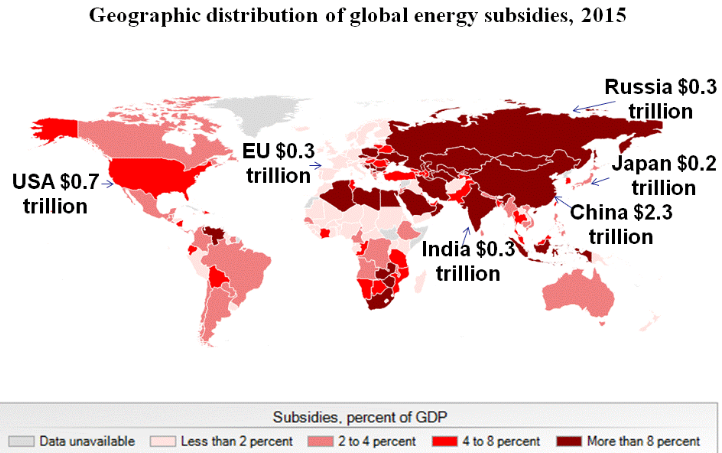

Aliás, se os dados do PIB em volume reportados oficialmente pelo IBGE estiverem corretos, o Brasil foi um dos únicos países do mundo a mostrar retrocesso da eficiência energética (“levando em conta todos os tipos de energia, ó Macroeconometrista X”) entre 1990 e 2015, como aponta o gráfico abaixo. Até a República Bolivariana da Venezuela, país que gasta mais de 8% do PIB em subsídios à energia, mostrou melhoria de eficiência energética nesse período (ver figura seguinte, extraída de apresentação recente do economista Vitor Gaspar, do FMI).

Ou o sistema de preços não funciona como os economistas esperam – afinal, Venezuela, Rússia, Índia e China mostraram expressivo aprimoramento da eficiência energética a despeito de pesados subsídios à energia – ou há algo de estranho no denominador da razão consumo de energia/PIB no Brasil (já que os dados de consumo de energia são “físicos”, sujeitos a poucos erros de medida).

Bem, felizmente essa questão da subestimação do PIB brasileiro não parece ser um delírio “brauliano”. Trabalho seminal de Pinkovskiy & Sala-i-Martin, “Lights, Camera,..Income! Estimating Poverty Using National Accounts, Survey Means and Lights”, de 2014, suporta essa tese. Os autores utilizaram um novo tipo de informação, manchas de iluminação captadas por satélites (Night-Time Lights, NTL), para tentar estimar uma medida de renda per capita mais precisa do que aquelas sugeridas pelas Contas Nacionais e pelos surveys (como censos e pesquisas domiciliares).

A ideia básica deles é simples, porém genial: as NTL apresentam correlação com a renda, mas os erros de medidas das NTL, de um lado, e do PIB/renda dos surveys, do outro, são ortogonais. A partir disso, eles estimam que uma medida “ótima” de renda é aquela que atribui um peso de 85% à estimativa das Contas Nacionais e 15% à estimativa dos surveys.

Como o Brasil é um dos poucos países do mundo em que o crescimento da renda captado pelos surveys é muito superior àquele obtido a partir das Contas Nacionais (algo que, por si só, já levantaria alguma suspeita sobre a mensuração do PIB em volume), a média ponderada dos dois, usando os pesos acima, resulta em um crescimento da renda mais elevado do que aquele reportado oficialmente pelo PIB.

Em números: segundo o IBGE, o PIB brasileiro acumulou uma alta de 100% em 1993-2014. Dados da PNAD, consolidados pelo Ipea, apontam que a renda média real per capita se elevou em 107% nessa mesma comparação – o que, conjugado a uma variação de 36% da população nesse ínterim, resulta em um crescimento da renda real de 181%. Aplicando os pesos apontados acima, teríamos um crescimento “verdadeiro” da renda de 112% em 1993-2014 – 12 pp a mais do que o reportado pelo PIB (ou 0,5 pp ao ano). Esse crescimento alternativo do PIB já faria com que o Brasil deixasse de ser o “patinho feio” (ou a jabuticaba) da eficiência energética.

Outro estudo, um Working Paper do FMI (“The myth of post-reform income stagnation in Brasil”, de Chamon & Carvalho Filho, 2006), que utiliza curvas de Engel para estimar a renda real nas regiões metropolitanas brasileiras em 1987-2002, chega a um crescimento médio real de 4,5% a.a. nesse período, bem cima da taxa oficial de +1,5% a.a. – corroborando o fato descrito no gráfico do PIB vs consumo de energia, que sugere um crescimento econômico muito mais elevado em 1991-98 do que aquele apontado pelo IBGE. Será bem interessante atualizar esse estudo à luz das POFs 2008/09 e 2017/18 (esta última devendo ser divulgada em 2019; para mais detalhes sobre isso, ver um post meu neste blog de alguns meses atrás.

Sim, é verdade que renda e PIB não são sinônimos exatos – como já foi discutido há alguns anos (vide coluna do blog do Mansueto de Almeida, “O país que cresce sem PIB”.[1] Mas essa grande dissonância entre PIB e renda dos surveys (os quais, aliás, sabidamente subestimam a renda dos mais ricos[2]) não parece ser resolvida apenas pela poupança externa, como sugere a análise realizada acima que compara o PIB com o consumo amplo de energia (“de todos os tipos, ó Macroeconometrista X”).

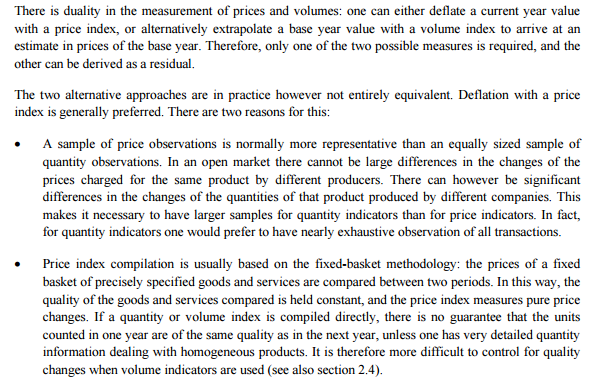

Qual parece ser o problema no cálculo do PIB brasileiro, em minha opinião? O principal problema parece estar no fato de que o IBGE, em oposição à recomendação internacional, não estima os índices de volume (volume não é exatamente igual à quantidade, cumpre assinalar) implicitamente, a partir do deflacionamento de valores nominais por índices de preços adequados para cada produto (exceção feita ao PIB da Intermediação Financeira e a alguns componentes dos serviços).

O System of National Accounts (SNA) 2008, que é a “cartilha” mais recente definindo os métodos para a estimação das contas nacionais pelos países, aponta, em sua página 307, que:

“The ideal way of producing volume estimates of macroeconomic aggregates is to work at a very detailed level, deflating each component by a strictly appropriate price index”.

Já a edição de 2016 do Handbook on prices and volume measures in national accounts, do Eurostat, diz:

Também no Handbook está apontado o seguinte:

O IBGE, contudo, não obtém índices de volume implicitamente para boa parte dos produtos/atividades. Na estimativa definitiva do PIB, que é aquela que conhecemos com uma defasagem de cerca de dois anos, ele praticamente mantém inalterada os números de volume das estimativas preliminares (os quais são obtidos a partir das pesquisas conjunturais) e estima o deflator implicitamente, incorporando as informações nominais das pesquisas estruturais (como a PIA, a PAS, a PAC e a PAIC).

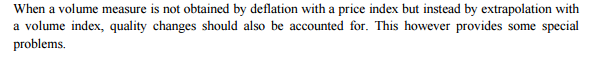

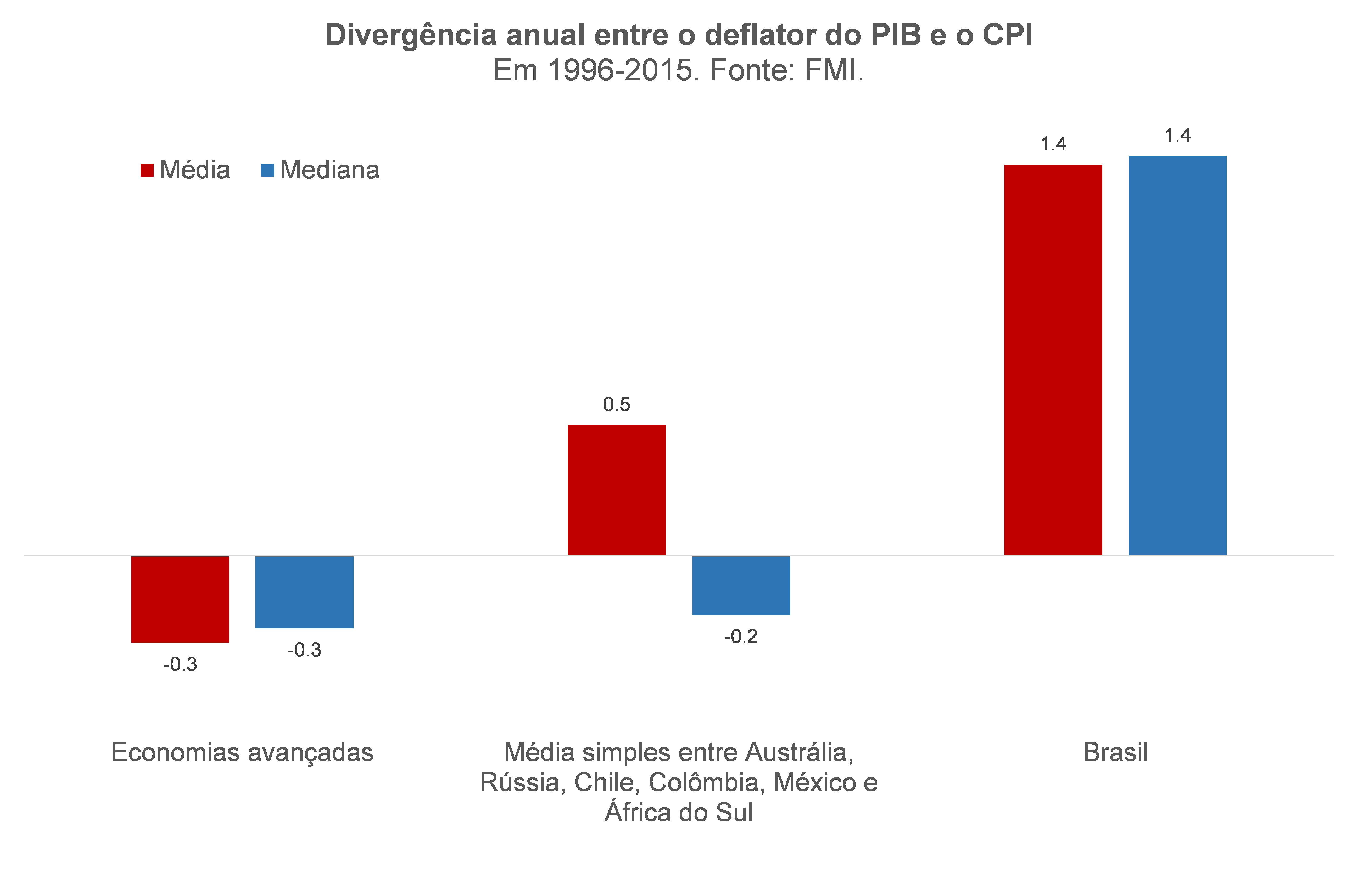

Desse modo, melhorias de mix (como, por exemplo, uma migração da produção de carros populares para SUVs) e/ou melhorias de qualidade dos produtos não são captadas adequadamente nos índices de volume do valor adicionado. Onde isso vai parar? No deflator do PIB, já que ele é obtido implicitamente na estimativa definitiva. É isso que explica o fato de que, no Brasil, a variação do deflator do PIB corre sistematicamente acima da inflação medida pelo IPCA, em claro contraste com boa parte dos demais países (mesmo aqueles que são mais afetados pelas oscilações dos preços internacionais de commodities). Esse fato estilizado se mantém mesmo quando a comparação se restringe ao deflator do Consumo das Famílias (ou seja, já isolando os impactos das oscilações de termos de troca, dentre outros).

Por que o IBGE não segue a recomendação internacional? Na época de inflação cronicamente elevada (anos 80 e começo dos anos 90) era inviável obter índices de volume implicitamente. Optou-se então, e corretamente, por estimar os índices de volume de boa parte dos produtos do PIB a partir das pesquisas conjunturais, como a PIM-PF, chegando ao PIB nominal por meio da construção de um deflator paralelamente (basicamente uma média ponderada dos índices de preços usuais).

Não obstante, essas pesquisas conjunturais não foram desenhadas para captar o valor adicionado (produção menos consumo intermediário) e sim a produção física – e, mesmo assim, com algumas limitações, como aquelas associadas à incorporação de novas plantas.

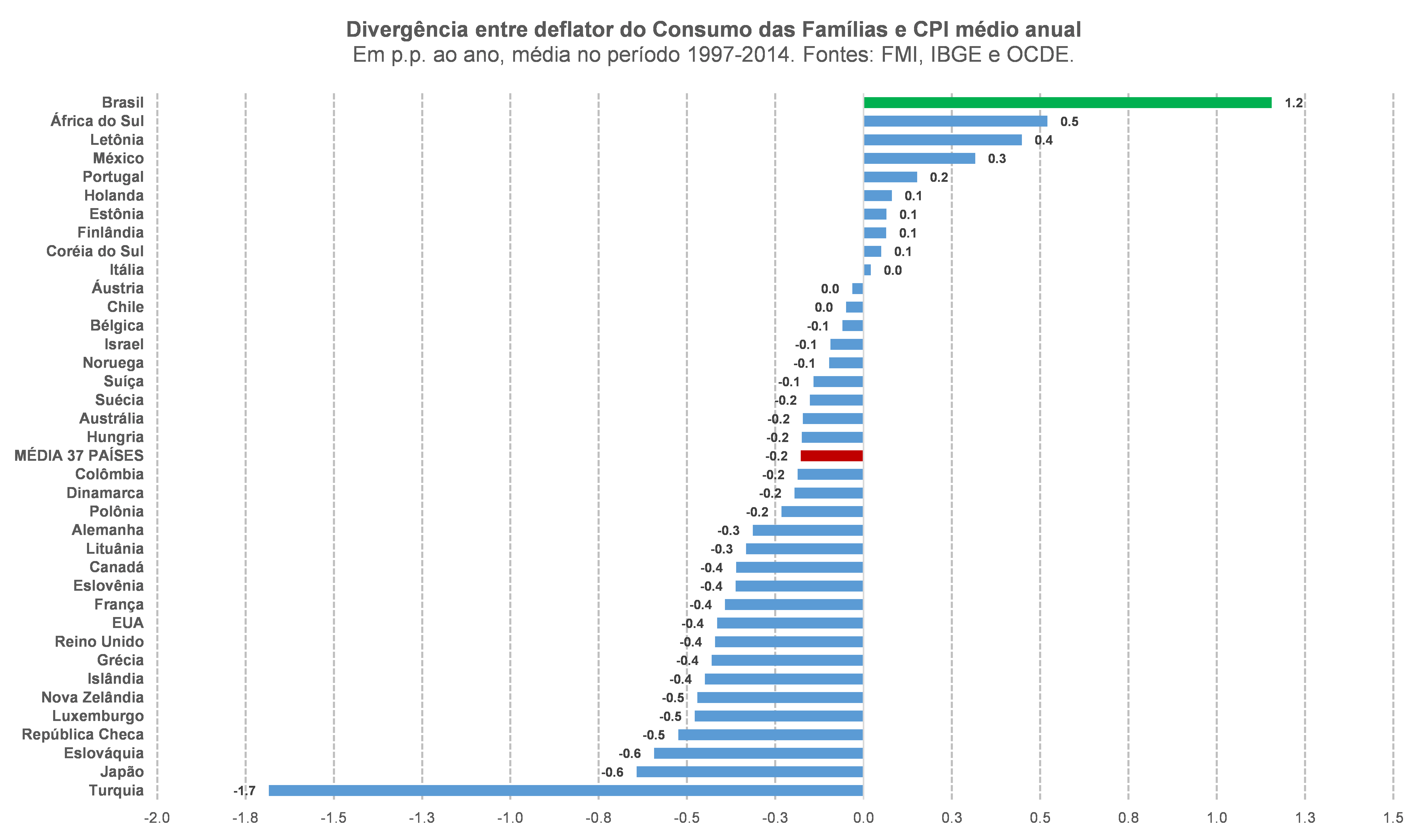

Essas limitações das pesquisas conjunturais ficam evidentes no exemplo abaixo, em que eu comparo os índices de volume do setor automobilístico da PIM-PF (pesquisa conjuntural), do PIB (muito próximo da PIM-PF), da PIA (Pesquisa Industrial Anual, do IBGE) e da Anfavea.

No caso da PIA, são duas as medidas: quantidade física, em unidades, e valor da produção deflacionado pelo IPA setorial. Escolhi esse setor por conta da disponibilidade de dados públicos (Anfavea) para poder fazer a comparação, além de ser um dos poucos setores da PIA que possui quase todos os dados desidentificados (o IBGE coloca um “X” nos dados de setores com poucas empresas, de modo a preservar o sigilo das fontes – e não em homenagem ao “Economista X”). Estou trabalhando há alguns meses em um projeto que buscará medir a produção industrial e o valor adicionado em volume da indústria a partir das PIAs, para tentar ter uma reestimativa mais precisa do PIB industrial.

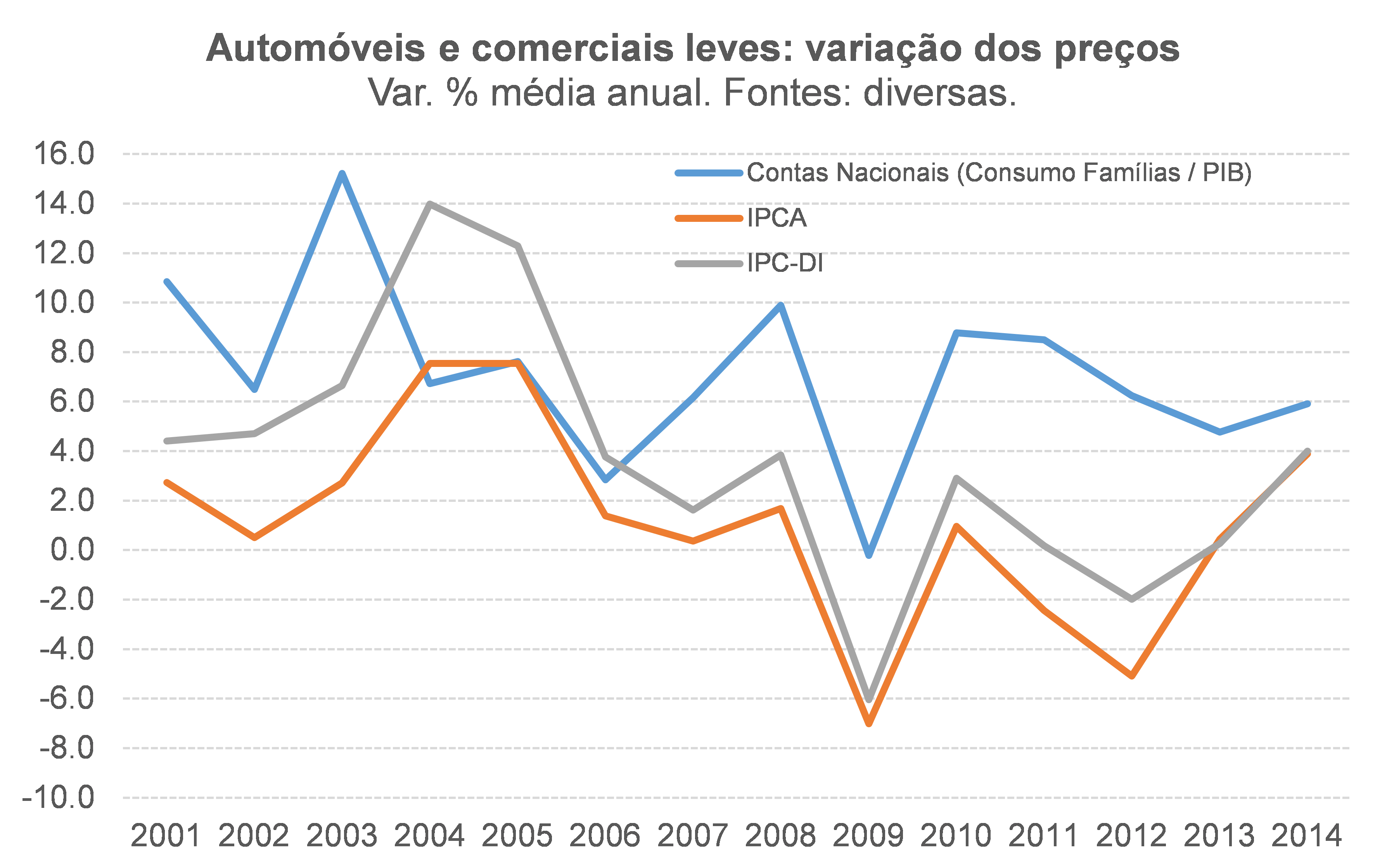

Como pode ser notado, PIB e PIM-PF, que são próximos entre si (muda apenas a ponderação interna das categorias de automóveis), apontam uma produção física em 2014 uns 15% a 20% maior do que aquela de 2005. Os dados de unidades da PIA e da Anfavea mostram um crescimento superior a esse, na faixa de 30% a 35%, sobretudo após a onda de inauguração de novas fábricas a partir de 2011/12. Já o dado da PIA em valor, deflacionado pelo IPA setorial, mostra um crescimento do valor real de 95% nesse período, refletindo uma perda de participação dos veículos populares em detrimento daqueles mais sofisticados, bem como prováveis melhorias de qualidade (como a introdução obrigatória de airbags e ABS a partir de 2014). O PIB em volume deveria estar incorporando essa última informação, mas acaba jogando essa diferença nos preços, que são obtidos implicitamente na estimativa definitiva do PIB. O gráfico abaixo deixa claro isso.

Além dessa “inércia metodológica”, outro provável motivo para o IBGE não seguir a recomendação internacional é a ausência de deflatores adequados para alguns produtos, como vários serviços. Na Pesquisa Mensal dos Serviços (PMS), por exemplo, o IBGE obtém índices de volume das atividades empresariais usando componentes do IPCA Serviços (que mede essa variação para os consumidores e não para as empresas). Já faz tempo que se fala da elaboração de um Índice de Preços dos Serviços (IPS) no Brasil, mas até agora, nada. Também estamos a anos-luz da adoção de índices de preços hedônicos (isto é, com correções por mudanças de qualidade). A título de curiosidade: cerca de 1/5 do PIB norte-americano é estimado pela utilização de índices de preços hedônicos.

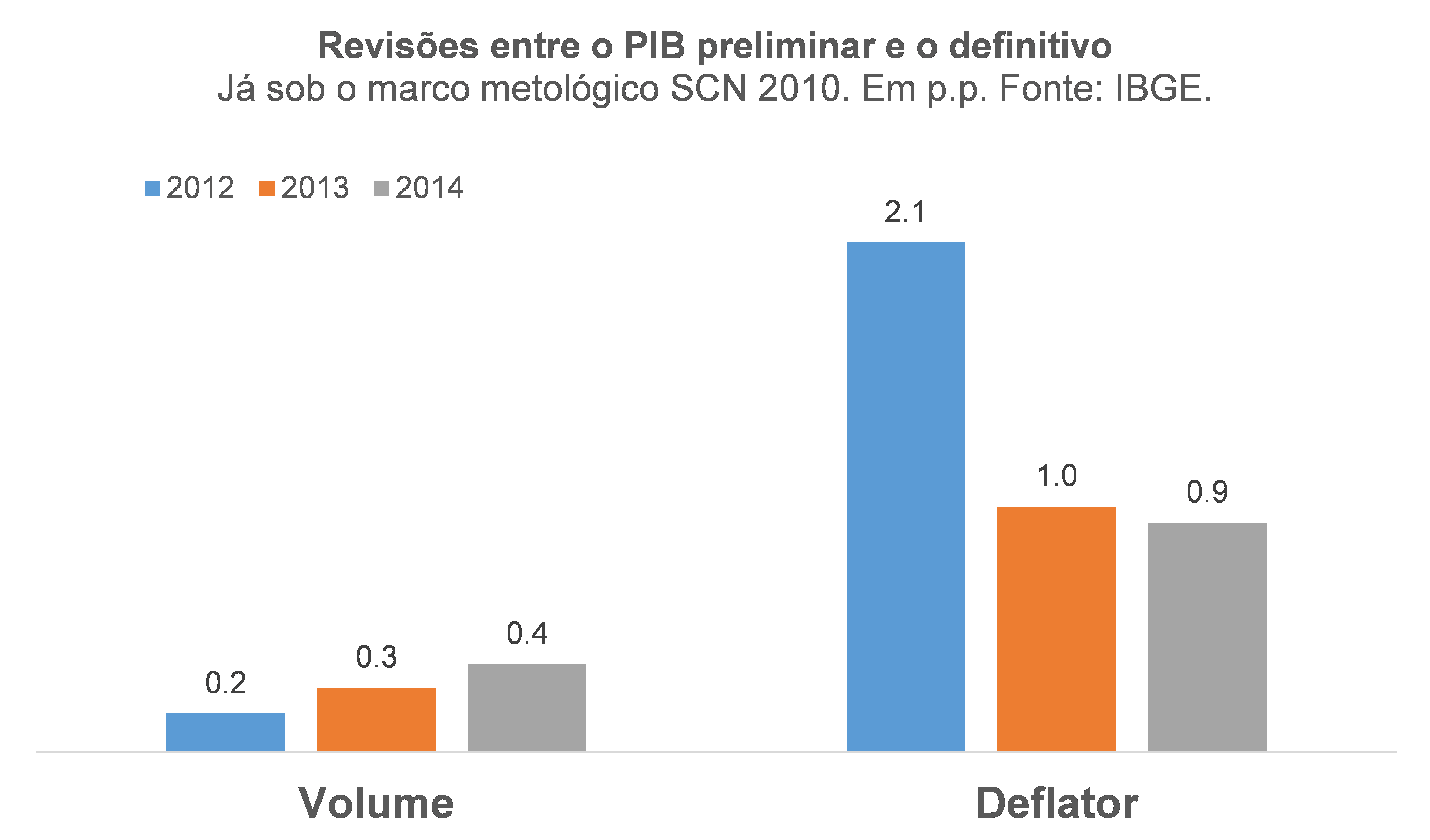

Uma terceira razão, que não exclui as anteriores, pode ser a seguinte: minimizar as revisões do PIB em volume – números politicamente mais sensíveis – entre as estimativas preliminares e as definitivas. Ao jogar boa parte da revisão para os deflatores – que somente alguns “doidos” como eu ficam acompanhando –, o IBGE evita questionamentos quanto à qualidade das pesquisas conjunturais (que são as principais fontes primárias de informações para a estimação do PIB preliminar) e também das Contas Nacionais.

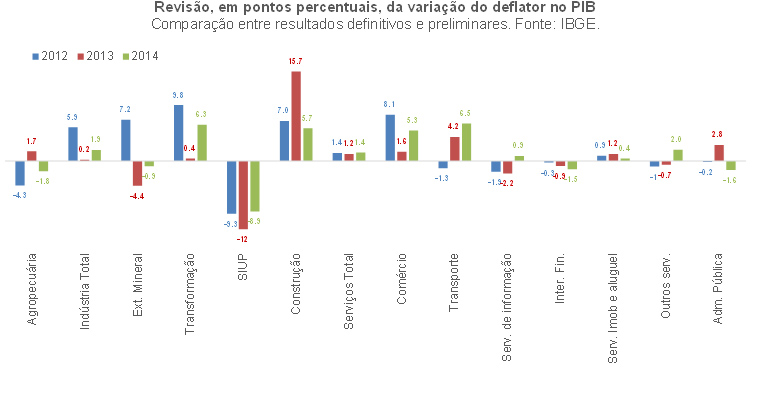

O gráfico abaixo mostra o padrão de revisão entre as estimativas preliminares e as definitivas do PIB já no marco metodológico mais recente (Referência 2010), que foi introduzido em 2015 (com números definitivos, naquele momento, indo até 2011). Como pode ser notado, entre 2012 e 2014, o PIB nominal brasileiro foi revisto para cima em cerca de 1,6% ao ano, com 82% dessa revisão entre o PIB preliminar e o definitivo sendo explicada por alterações nos deflatores do PIB. Os dados definitivos para 2015 serão conhecidos agora em novembro.

Esse padrão de revisões do deflator do PIB suscita a seguinte questão: não seria a inflação medida pelos índices tradicionais (IPCA, IPC-DI, IPC-Fipe, IPAs etc.) que estaria sendo subestimada? Vale lembrar que o deflator do PIB, na estimativa preliminar, é basicamente uma média ponderada dos subcomponentes desses índices de inflação conjunturais.

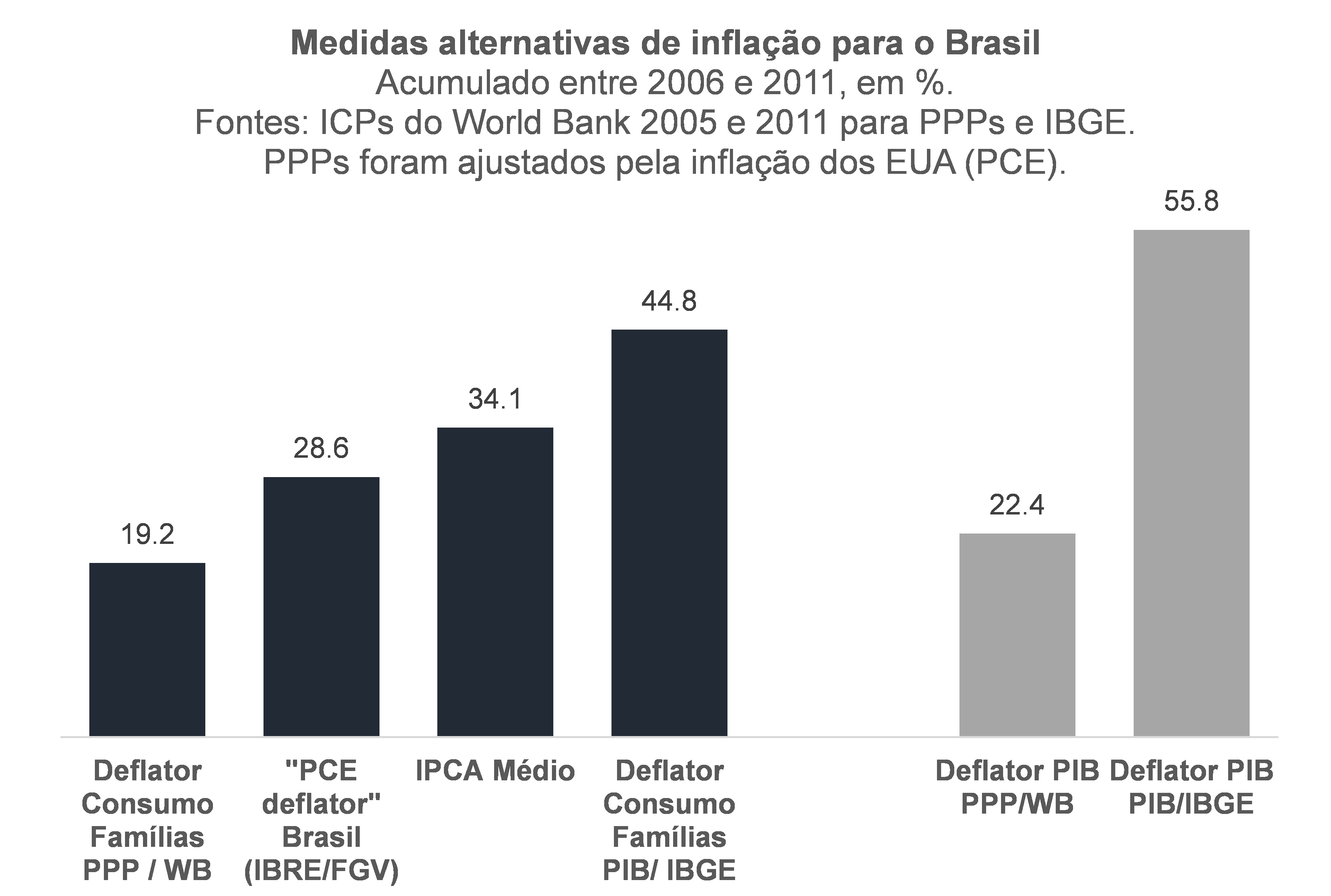

Essa seria uma possibilidade. Contudo, medidas alternativas de inflação sugerem o oposto: a inflação captada por índices como o IPCA pode estar sendo superestimada, por uma velha razão, muito bem conhecida de boa parte dos economistas: a agregação do tipo Laspeyres, que ignora o efeito-substituição.

Em tese, esse problema deveria ser resolvido no deflator do consumo familiar no PIB, que tem uma agregação do tipo Paasche (além de levar em conta alguns produtos a mais, como o aluguel imputado). Mas isso não acontece, como fica evidente pela comparação, no gráfico abaixo, entre o “PCE deflator” brasileiro (basicamente um IPCA Paasche, estimado por alguns colegas do IBRE/FGV) e o deflator do Consumo das Famílias. O mesmo acontece quando a comparação é feita com o deflator obtido implicitamente entre as duas últimas pesquisas quinquenais do Banco Mundial (realizadas para se estimar os fatores de ajustamento da paridade do poder de compra). Vale lembrar que o International Comparison Program (ICP) pesquisa 155 itens, não somente de consumo familiar, mas também de outros componentes da demanda agregada.

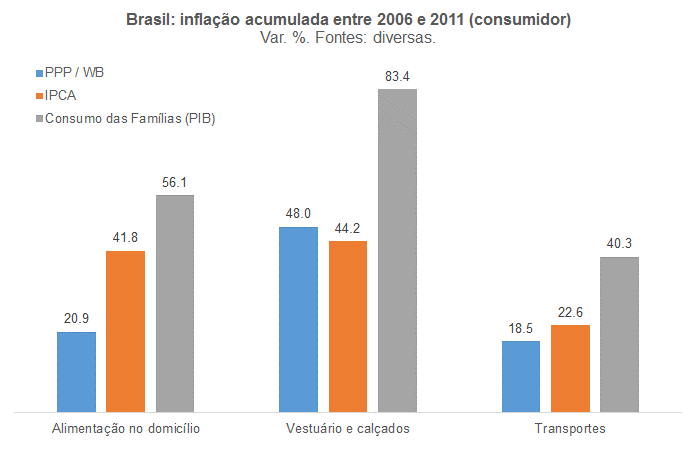

Mas, deixando de lado a questão da agregação, quem disse que a inflação item a item do IPCA (e de seu “irmão”, IPC-DI) estaria mais correta do que aquela das Contas Nacionais? Quando uso o ICP do Banco Mundial como “juiz”, ele aponta que IPCA/IPC-DI (que andam próximos entre si em boa parte dos itens) estão mais corretos, como deixa claro a figura abaixo (que apresenta os itens com maior divergência entre o deflator do consumo familiar e o IPCA).

Bem, se a inflação parece estar superestimada nas Contas Nacionais, isso implicaria uma subestimação do crescimento em volume ou simplesmente um PIB nominal mais baixo?

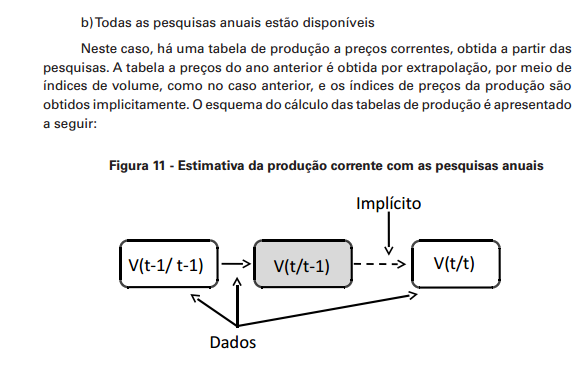

Da maneira como o PIB brasileiro é estimado, sobretudo na estimativa definitiva, não tenho dúvidas sobre a resposta para essa pergunta: se a inflação está superestimada nas Contas Nacionais, isso implica crescimento subestimado. É o que emerge a partir da observação da figura abaixo, um recorte do relatório metodológico mais recente de nossas Contas Nacionais.

Notem que, na estimativa definitiva do PIB (que é aquela realizada quando “Todas as pesquisas anuais estão disponíveis”), o IBGE considera as variações em volume entre t-1 e t como “Dados” e estima os deflatores de forma “Implícito(a)”, usando os dados em valores das pesquisas estruturais. Ou seja: a variação nominal das pesquisas estruturais (“mini Censos” de vários setores da economia) está sendo respeitada na estimativa definitiva do PIB. O problema é que praticamente toda essa informação nominal vai parar nos deflatores.

Isso afeta de forma uniforme todos os componentes do PIB? Observando o padrão de revisão dos deflatores entre as estimativas preliminares e as definitivas, fica evidente que esses problemas podem estar afetando principalmente os PIBs da Indústria, SIUP, Construção Civil, Comércio e Transportes (cerca de 35% do PIB total), pelo lado da oferta.

Bem, para aqueles que tiveram paciência de chegar até aqui, eis minhas considerações finais.

Há evidência bastante robusta de que o crescimento (e não o tamanho) do PIB brasileiro pode estar sendo subestimado – e não somente nos últimos anos, mas também durante boa parte da década de 90. Enfatizando: o problema não está na variação nominal do PIB, que parece estar correta (por respeitar as variações nominais dadas pelas pesquisas anuais/estruturais), e sim na separação entre volume e preço.

Fica a expectativa de que, na próxima grande revisão metodológica das Contas Nacionais, em 2020, alguns dos problemas apontados acima sejam solucionados, ao menos prospectivamente.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] A identidade básica das Contas Nacionais estabelece que o Produto Interno Bruto (PIB) deve ser igual ao Dispêndio Interno Bruto (DIB) e também à Renda Interna Bruta (RIB). Desse ponto de vista, PIB e renda seriam sinônimos. Não obstante, a renda domiciliar captada pelos surveys não é exatamente a mesma renda das Contas Nacionais. Além de o PIB incluir algumas rendas imputadas, ele considera, por definição, toda a renda gerada dentro do território nacional, independentemente da nacionalidade do fator de produção. Já a renda domiciliar está mais próxima do conceito de Renda Nacional Bruta (RNB), que é a RIB menos a renda líquida enviada ao exterior.

[2] Estudos recentes levando em conta os dados de Imposto de Renda da Receita Federal apontam que a desigualdade brasileira caiu muito menos do que o sugerido pelos surveys, justamente por conta da subestimação da renda nas faixas mais elevadas (vide coluna recente de Naércio Menezes no Valor).

[1] Criação do PROCEL, em 1985; obrigatoriedade da adoção de injeção eletrônica nos veículos a partir de meados da década de 1990; privatizações na área de energia elétrica a partir de meados da década de 1990 (com contratos estimulando as empresas a buscarem ganhos de eficiência); Portaria 1007/2010, estabelecendo um cronograma de banimento total das lâmpadas incandescentes entre 2012 e 2016; dentre outras.

[1] Vamos lá: gás natural, carvão mineral, lenha, bagaço de cana, gás de coqueria, coque de carvão mineral, carvão vegetal, álcool etílico, alcatrão, óleo diesel, óleo combustível, gasolina, gás liquefeito de petróleo, nafta, querosene e gás canalizado. Ah, faltou a eletricidade (de todas as fontes: hidrelétrica, nuclear, solar, eólica e térmica a combustível).

Comentários

Deixar Comentário