Para entender a regra de ouro das finanças públicas

The Golden rule is there is no Golden rule

George Bernard Shaw (1856-1950)

A regra de ouro das finanças públicas é um princípio que limita o endividamento do setor público aos investimentos. O princípio econômico que justifica essa regra é que o investimento, ao aumentar o estoque de capital público, beneficia várias gerações e não apenas a geração presente sobre a qual recai o ônus de financiar aquele investimento realizado. Dessa forma, é desejável que os custos do financiamento desse investimento sejam absorvidos pelas várias gerações beneficiadas e não somente pela geração presente.

Como tudo pode se tornar tão difícil quanto se queira, existe uma longa discussão sobre o conceito de investimento mais adequado a ser utilizado: (i) se líquido ou bruto, (ii) se o conceito inclui todas as formas de despesa de capital (inversões financeiras e amortizações). Além disso, é possível defender que outros tipos de despesa possuem características similares ao investimento como educação e C&T que também beneficiam várias gerações.

Um aspecto interessante da regra de ouro é que é possível mostrar que sua aplicação no sentido mais estrito do conceito garante a sustentabilidade da dívida pública que cai na velocidade da taxa de crescimento da economia sem importar o nível inicial de endividamento. Dessa forma, quanto mais amplo for o conceito a ser utilizado menor é o vínculo entre a aplicação desta regra e a sustentabilidade da dívida.

Uma forma de verificar o efeito da regra de ouro seria a partir da maior correlação entre o investimento e a variação da dívida. Uma outra maneira de verificar o funcionamento da regra de ouro, de forma indireta, seria mostrar que a sua adoção significa que o resultado corrente do governo (que desconta os investimentos públicos do déficit nominal) deve estar em equilíbrio. Como o pagamento de juros da dívida pública no Brasil é maior do que os investimentos públicos, isso significa que a regra de ouro impõe uma condição de sustentabilidade mais restritiva do que o superávit primário.

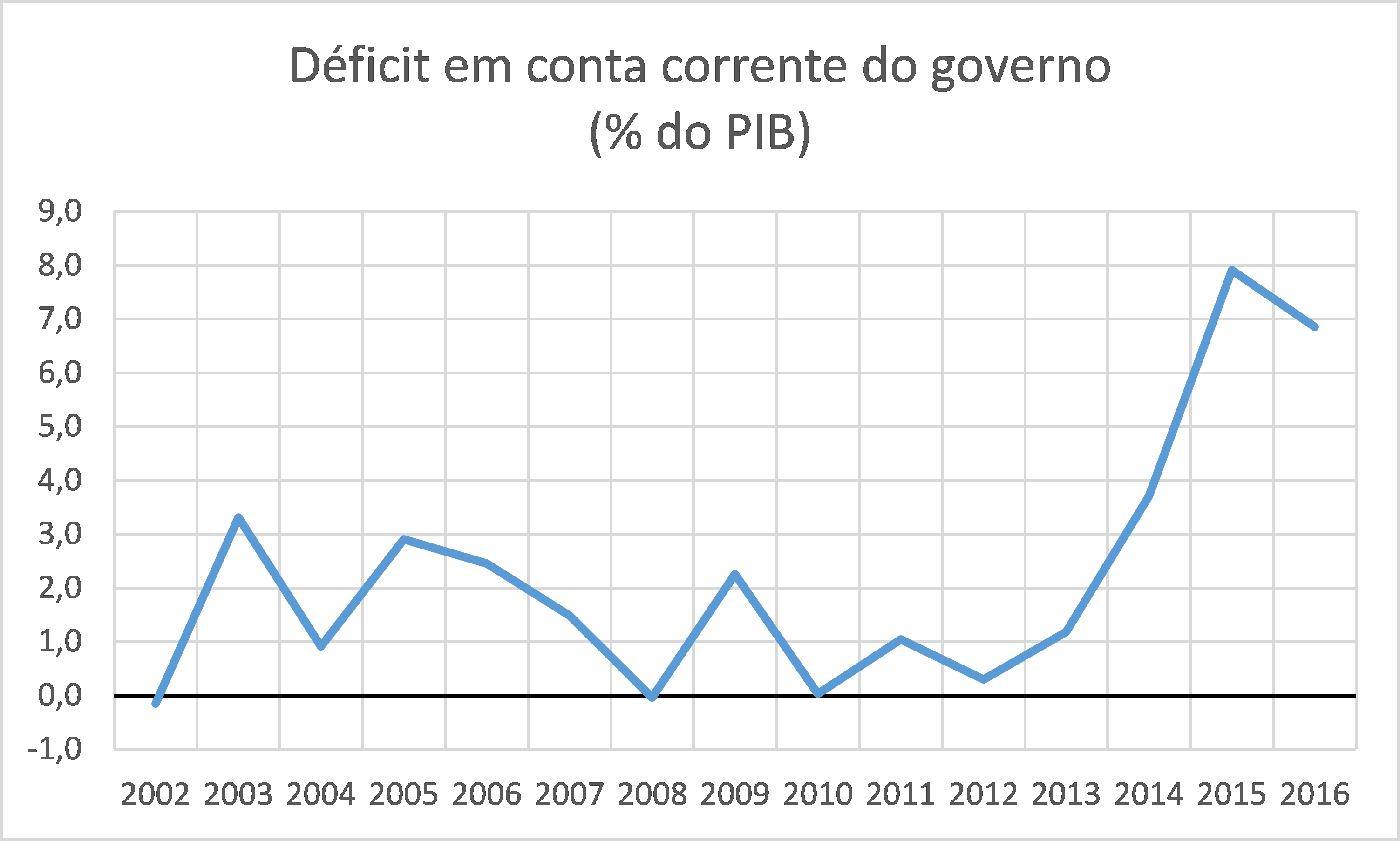

Uma forma de verificar isso é observar o comportamento do déficit em conta corrente do governo e considerar que pela regra de ouro ele deveria estar ao menos em equilíbrio ou apresentar um superávit. Nesse cálculo, seguindo o princípio da simplicidade, apenas descontei do déficit nominal as despesas primárias de capital. O resultado está apresentado no gráfico a seguir[1].

Por este conceito é possível verificar duas coisas: (i) apesar do resultado em conta corrente ter sido superavitário em poucas ocasiões desde 2002, sempre havia uma tendência de correção desses desvios na direção de se reduzir o déficit e; (ii) essa tendência mudou a partir de 2014 quando o déficit aumentou bastante em decorrência, principalmente, da queda das receitas durante a crise.

Por este conceito é possível verificar duas coisas: (i) apesar do resultado em conta corrente ter sido superavitário em poucas ocasiões desde 2002, sempre havia uma tendência de correção desses desvios na direção de se reduzir o déficit e; (ii) essa tendência mudou a partir de 2014 quando o déficit aumentou bastante em decorrência, principalmente, da queda das receitas durante a crise.

Nenhum desses dois fatos estilizados é tipicamente brasileiro. Para entender isso é interessante resgatar duas experiências. O Reino Unido adotou uma regra de ouro em 1997 que seguia duas orientações: a primeira era que o governo só poderia se endividar, ao longo do ciclo econômico, para investir e a segunda era que a dívida líquida não poderia ultrapassar 40% do PIB.

Antes da crise financeira internacional foi possível identificar maior correlação entre o investimento público e a variação do endividamento no Reino Unido após a adoção dessa regra, mas existia muita dificuldade de verificar o cumprimento da regra em função de erros de previsão decorrente das flutuações cíclicas, como também foi observado no gráfico para o Brasil.

Após a crise financeira internacional, o Reino Unido teve que abandonar a regra de ouro, pois teria que adotar medidas draconianas de ajuste fiscal para garantir o seu cumprimento dado que o déficit em conta corrente do governo também aumentou bastante.

No caso da Alemanha, a regra de ouro foi adotada em 1969, o que não impediu a dívida de crescer de 20% do PIB para 60% do PIB nos anos 200 quando foi alterada. Dentre as razões para a dificuldade de controlar a dívida pela regra de ouro estão: (i) a dificuldade para exercer o controle ex post da regra cuja observância só era requerida no momento de elaboração do orçamento e; (ii) o processo de unificação da Alemanha ocidental e oriental que acabou por criar excepcionalidades corriqueiras dali em diante.

Enquanto a primeira razão é uma questão de desenho sobre a qual a regra foi estabelecida e pode ser objeto de aperfeiçoamento, a segunda razão representa uma questão que de fato impede o funcionamento adequado da regra assim como verificamos no caso do Reino Unido. Dessa forma, a regra de ouro na Alemanha teve que ser modificada por uma regra de limite para o crescimento estrutural da dívida, ou seja, o endividamento que descontasse os efeitos das flutuações da economia. O primeiro ano de aplicação foi em 2011.

Dessa forma, a evidência disponível mostra que a regra de ouro parece funcionar relativamente bem quando utilizada a partir de conceitos mais estritos e em condições de maior normalidade econômica quando limites implícitos para a dívida são gerenciáveis.

As regras fiscais podem e devem ser aperfeiçoadas quando os seus objetivos não estão sendo alcançados ou quando os objetivos também mudam em função das circunstâncias da economia e da sociedade. Como lembrado na epígrafe deste texto, mais importante do que a convenção que estabelecemos em determinado momento do tempo, é saber onde queremos chegar.

[1] Seria possível incluir, dentre outras coisas, as inversões financeiras não primárias, basicamente o aporte do FAT ao BNDES (cuja maior parte vira investimento de fato), as receitas de capital decorrentes dos investimentos realizados, e ainda existe o debate sobre o resgate de recursos do BNDES, dentre outros. Mas o objetivo não é apresentar a querela contábil e sim apresentar a lógica econômica. Cada lado visão do procedimento contábil pode ser verificado aqui e aqui.

Comentários

Deixar Comentário