Infraestrutura: a importância do equilíbrio entre setores público e privado

No necessário equilíbrio entre investimentos públicos e privados no Brasil, parcerias público-privadas (PPPs) são solução viável e promissora para mobilizar recursos privados em setores essenciais como transporte e energia.

A infraestrutura é um dos principais pilares do desenvolvimento econômico, facilitando a produção, o comércio e a movimentação de bens e serviços, além de melhorar a qualidade de vida da população. Neste artigo, trataremos a infraestrutura em seu conceito amplo, incluindo estradas, portos, ferrovias, energia elétrica, água potável, telecomunicações, escolas, hospitais e todo o aparato de uso comum essenciais para o funcionamento eficiente de uma economia e ao bem-estar social.

A carência de infraestrutura básica é uma das principais barreiras ao crescimento econômico. A baixa qualidade ou falta de infraestrutura aumenta os custos de transação, dificulta a logística e abastecimento do mercado interno, limita o acesso a oportunidades e aos mercados internacionais, e prejudica a produtividade das empresas.

Há um consenso na literatura de que os investimentos em infraestrutura têm o potencial de promover o crescimento econômico. Isso é apoiado por vários estudos que destacam o papel da infraestrutura no aumento da produtividade e na redução dos custos de produção e transporte. Apesar de alguns resultados ambíguos, a indicação geral é que investimentos em infraestrutura são positivamente correlacionados com o crescimento econômico, especialmente em países em desenvolvimento como o Brasil.

Ademais, a literatura também sugere que os benefícios advindos dos investimentos em infraestrutura superam os custos com o aumento de impostos necessários para financiá-los, particularmente em países com déficits significativos nesse setor.

Um dos efeitos mais importantes que a infraestrutura costuma prover para o crescimento econômico refere-se à sua capacidade de complementar o estoque de capital privado existente. Investimentos em linhas de transmissão de energia, por exemplo, permitem que hidrelétricas no Norte do país, como a Belo Monte, ofertem energia para diferentes regiões do país.

Assim, essa infraestrutura cria condições para que empresas possam expandir suas operações. Com acesso à energia estável e a custos menores, o estoque de capital privado aumenta, pois as empresas têm mais incentivos para investir, construir novas fábricas e aumentar a produção, o que acelera o crescimento econômico.

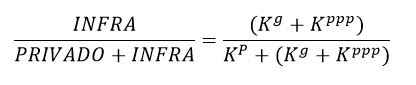

Essa relação pode ser analisada com base em dois tipos de estoques de capital: o privado e o de infraestrutura. O estoque de infraestrutura é balizado pelo estoque público e pelo estoque de capital das Parcerias-Público-Privadas (PPPs). Então, a proporção do estoque de capital de infraestrutura sobre o estoque total de capital da economia é dada pela fórmula:

A dinâmica dessa relação é fundamental para entender o papel da infraestrutura no desenvolvimento econômico. Se só há aumento da infraestrutura, o numerador da relação cresce mais do que o denominador,[1],[2] o que eleva esse indicador para patamares mais altos. Entretanto, se a infraestrutura for capaz de influenciar o estoque de capital privado (se há efeito complementar), então o denominador pode crescer mais do que o numerador dessa relação, o que a empurra a relação para baixo.

A investigação empírica dessa relação requer dados sobre investimentos e/ou estoques de capital. Algumas bases de dados foram levantadas em Calderón e Servén (2014) e em Frischtak e Mourão (2017). Neste artigo fizemos uso de uma base de dados do Fundo Monetário Internacional que desagrega o estoque de capital de 170 economias em estoques de capital público, privado e de parcerias público privadas (PPPs). Essas economias também são divididas de acordo com seu tipo - países de baixa renda, emergentes e economias desenvolvidas – e os dados consideram paridade real do poder de compra, o que é conveniente em comparações internacionais e ao longo do tempo.

Com base nesses dados, e posto que a maior parte do estoque de infraestrutura é composta pelo capital público e das PPPs, somamos esses dois estoques para formar o numerador da razão e, adicionamos o estoque de capital privado, para formar o denominador, ou seja:

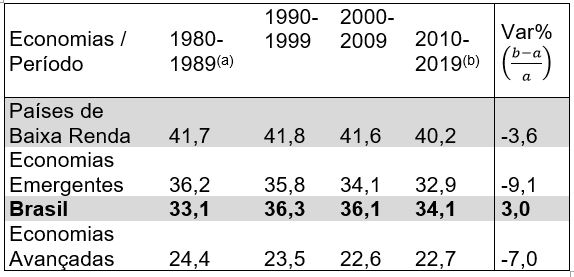

Essa construção nos retorna uma boa medida da participação da infraestrutura no estoque de capital da economia. Para cada uma das economias, tomamos a média dessa variável ao longo das décadas de 1980, 1990, 2000 e 2010, e separamos essas economias de acordo com seu tipo: baixa renda, emergentes e economias desenvolvidas; assim como destacamos o Brasil. Esses dados podem ser vistos a seguir:

Tabela 1 – Participação do Estoque de Infraestrutura no Estoque de Capital Total

A primeira coisa que se observa é que o percentual de infraestrutura é mais elevado nos países de baixa renda e vai se reduzindo conforme a economia vai atingindo patamares mais desenvolvidos. Outra constatação é que, de um modo geral, essa relação veio declinando ao longo das décadas. Observa-se um declínio acentuado para as economias emergentes (-9,1%), moderado para economias avançadas (-7%) e mais singelo para as economias menos desenvolvidas (-3,6%). No caso do Brasil, houve uma trajetória aparentemente contrária: a participação da infraestrutura cresceu de 33,1 na década de 1980 para 34,1 na década de 2010, um aumento de 3%.

Já que se baseia em médias decenais do indicador de infraestrutura, a tabela pode estar omitindo padrões importantes. O gráfico 1, a seguir, fornece uma análise temporal mais precisa.

O gráfico revela que o percentual do estoque de infraestrutura no total das economias emergentes cresceu até os anos 1990, seguido por um ponto de inflexão, a partir do qual houve uma queda contínua até 2010, com uma posterior estabilização. No caso do Brasil, o crescimento do percentual de infraestrutura foi mais acentuado, começando em 1985 e se estendendo até 1995. Após esse período, o indicador manteve-se relativamente estável, com o declínio ocorrendo apenas a partir de 2006.

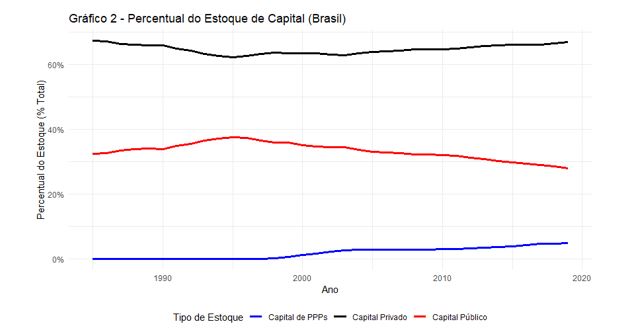

O Gráfico 2 desagrega o estoque de capital de infraestrutura em capital público e capital de PPPs, além de mostrar a participação do capital privado no estoque de capital total da economia. De 1985 até 1995, observa-se um aumento da participação do capital público e uma redução da participação do capital privado. Nesse período, anterior à Lei de Concessões de 1995, os dados do FMI revelam que a participação do estoque de capital das PPPs era muito pequena e permaneceu praticamente nula.

Esse comportamento dos estoques de capital público e privado sugere um fenômeno chamado crowding-out direto. Isso ocorre quando o governo investe diretamente em setores onde o investimento privado também poderia ocorrer. No caso dos investimentos públicos em infraestrutura, tal atuação pode desencorajar as empresas privadas de investir nesses setores, pois percebem menores lucros diante da presença e atuação do governo.

Embora haja diversas questões relevantes ao se analisar tal efeito, pois ele depende muito do estado da economia, da política monetária e fiscal, e da forma como os mercados estão funcionando em determinado momento, em geral, o efeito crowding-out pode não ser muito desejável.

É importante observar que, se houver apenas uma alteração na composição do investimento - com o capital privado cedendo lugar ao público sem aumento da participação do investimento no PIB - o efeito sobre o crescimento econômico tende a ser menor, caso o investimento público se mostre menos eficiente que o privado.

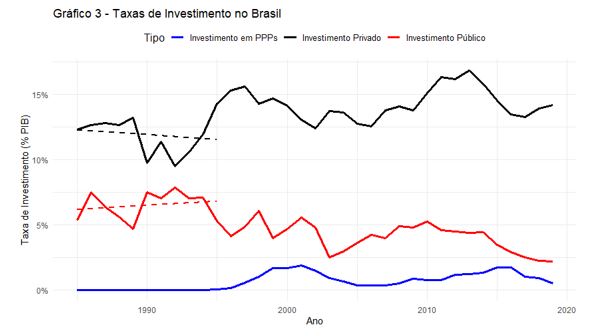

O Gráfico 3, a seguir, apresenta os níveis de investimento - público, privado e de PPPs - como proporção do PIB.[3] O comportamento dessas taxas de investimento corrobora a análise anterior. As linhas tracejadas representam tendências lineares para o período 1985-1995. O que se observa é uma redução da taxa de investimento privado e um concomitante aumento da taxa de investimento público. Novamente, o estoque das PPPs era desprezível nesse período e não influencia a análise.

Se o comportamento observado entre 1985 e 1995 não foi o ideal, como deveriam se comportar as taxas de investimento? O ideal seria que tanto o investimento privado quanto o investimento em infraestrutura crescessem positivamente, mas em taxas decrescentes, sendo o ritmo de desaceleração do investimento privado ligeiramente menor do que o de infraestrutura. Esse cenário garantiria um equilíbrio de longo prazo, semelhante ao alcançado por economias emergentes em transição para economias avançadas, caracterizadas por elevadas taxas de participação da infraestrutura no estoque total de capital da economia.

Após atingir esse estado estacionário - um estado de transição de economias emergentes para economias avançadas -, os spillovers adicionais de infraestrutura já não são capazes de gerar atração privada (crowding in). A taxa de investimento privada passa a seguir seu padrão natural, condizente com a transição para o steady state das economias desenvolvidas.

Observe que, se o setor de infraestrutura contratou mão de obra especializada durante a fase de boom, então, após esse steady state de transição, é esperado que o setor privado volte a absorver essa mão de obra especializada previamente alocada. Essa realocação de mão de obra especializada tende a ampliar a demanda por estoque de capital privado, com um impacto subsequente no crescimento da produção.

Esse movimento fará com que o setor privado invista significativamente, observando um aumento substancial no estoque de capital privado e na produção agregada. Ao mesmo tempo, o setor de infraestrutura tende a reduzir seus investimentos de forma gradual, implicando que o estoque de capital de infraestrutura se acomode em um ponto em que os investimentos realizados nesse setor sirvam, basicamente, para repor o capital existente.

Essa movimentação leva a economia para um steady state com taxas de investimento privado e de infraestrutura semelhantes às das economias desenvolvidas, assim como com uma participação do estoque de capital de infraestrutura relativamente baixo, o que também é condizente com economias avançadas.

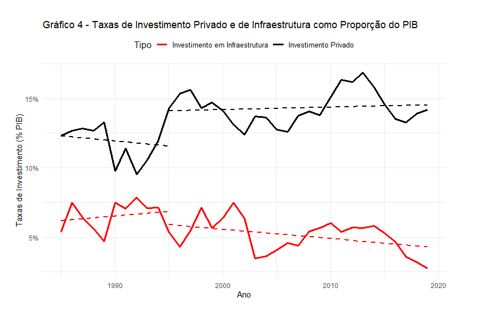

Toda essa argumentação representa o que deveria ocorrer, em teoria. Mas o que, de fato, aconteceu com as taxas de investimento privado e de infraestrutura a partir de 1995? O Gráfico 4 ilustra essa evolução, apresentando tendências log-lineares para o período de 1995 a 2019. Observa-se que a taxa de investimento privado interrompe a tendência negativa e passa a apresentar um leve crescimento, o que, embora modesto, é desejável conforme discutido anteriormente.

Em contrapartida, a taxa de investimento em infraestrutura segue uma trajetória de declínio, indicando que os investimentos nessa área não têm acompanhado o ritmo da atividade econômica. Isso sugere uma oportunidade perdida para que os investimentos em infraestrutura potencializem e ampliem os retornos dos investimentos privados.

A tendência do investimento privado está se comportando como prescreve a teoria econômica. Ela é uma tendencia positiva que vai lentamente arrefecendo no longo prazo, convergindo para um possível estado-estacionário de transição. No caso da infraestrutura isso também seria desejável, entretanto, não há indícios dessa ocorrência.

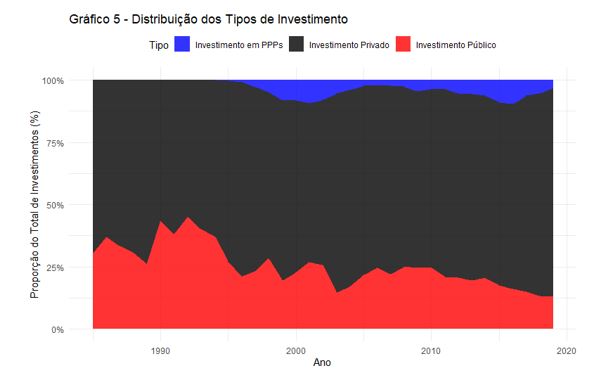

Como alcançar esse objetivo? O Gráfico 5, a seguir, apresenta a evolução da distribuição dos tipos de investimentos com relação ao investimento total. Ele também aponta um ator-chave que pode contribuir para se atingir esse objetivo. O gráfico destaca que, a partir de 1995, as PPPs começaram a ganhar espaço no Brasil, ainda que de forma modesta, mostrando-se uma alternativa promissora para fomentar o investimento em infraestrutura.

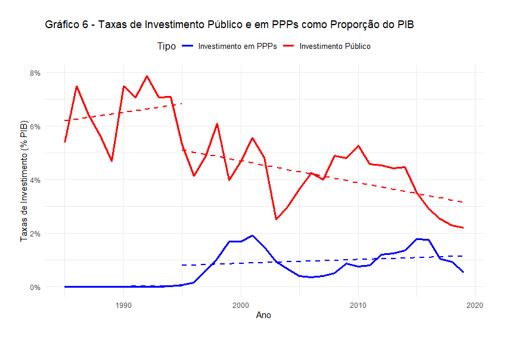

Nossa métrica de infraestrutura tem como base os estoques de capital e os investimentos públicos e de PPPs. Se abrimos a infraestrutura do Gráfico 4 nesses dois componentes, observamos uma melhoria muito modesta na taxa de investimentos de PPPs e uma queda mais brusca no investimento público como proporção do PIB. Isso é visto no Gráfico 6.

Considerando que o investimento público vem sendo comprimido pelo teto de gastos e por um orçamento engessado, esse cenário era esperado. Nesse contexto, há também poucas opções para expandi-lo de forma significativa. Assim, diante das limitações de investimento público, a alternativa viável para complementar os investimentos em infraestrutura pelo setor privado seria fortalecer os investimentos por meio de PPPs.

Esses investimentos devem ser realizados observando diversos critérios. Primeiramente, é necessário ampliar o conhecimento sobre como os diferentes tipos de estoques de capital e seus respectivos investimentos interagem com a produção. A partir daí, torna-se possível traçar cenários factíveis e delinear, com maior precisão, políticas de financiamento para os diversos tipos de infraestrutura.

Também é essencial priorizar obras estruturantes que ampliem as oportunidades de interação com os investimentos privados. Nesse sentido, o critério setorial-distributivo deve ser considerado: os investimentos em infraestrutura precisam atender tanto às demandas da população quanto às do setor privado, sendo distribuídos estrategicamente entre setores como transporte, energia, saneamento, telecomunicações, entre outros. Esse planejamento deve responder não apenas aos déficits de oferta e excessos de demanda atuais, mas também considerar os spillovers sobre os demais setores, assim como seu impacto na produção agregada.

Outro canal que pode impulsionar o Brasil rumo a uma economia com infraestrutura mais avançada é a qualidade dos investimentos. Investimentos de menor volume, mas de maior qualidade, podem ser mais eficientes, potencializando os efeitos spillover e crowding-in de maneira menos onerosa e proporcionando produtos e serviços de melhor qualidade para a população.

No entanto, se já é difícil encontrar bases de dados confiáveis sobre o volume de recursos investidos em infraestrutura, as informações sobre a qualidade desses investimentos são ainda mais escassas. Mesmo com essa limitação, é essencial investigar o impacto de melhorias em escores e indicadores de qualidade para entender como eles podem influenciar a eficácia dos investimentos em infraestrutura.

Em suma, pontuamos que a participação da infraestrutura no estoque de capital total das economias veio decrescendo ao longo do tempo, e que essa razão é relativamente baixa para as economias avançadas, possivelmente devido à ocasião de efeitos spillovers e crowding-ins.

Com base nos dados históricos, também observamos que o Brasil alcançou um aumento relativo na participação da infraestrutura no estoque total de capital ao longo das últimas décadas; no entanto, essa proporção permanece longe dos níveis observados nas economias desenvolvidas. Esse descompasso indica tanto uma oportunidade de crescimento quanto um desafio para as políticas públicas e os investimentos do setor privado.

Nossa análise aponta para a necessidade de um equilíbrio estratégico entre investimentos públicos e privados para impulsionar o crescimento sustentado. Em um contexto de restrições orçamentárias, o aumento significativo dos investimentos públicos em infraestrutura se torna inviável. Nesse cenário, as parcerias público-privadas (PPPs) emergem como uma solução viável e promissora, possibilitando a mobilização de recursos privados em setores fundamentais, como transporte e energia, e atendendo tanto às demandas da população quanto às necessidades do setor privado.

Em termos de implicações estratégicas, destaca-se a importância da priorização de investimentos estruturantes, aqueles que ampliem as oportunidades de interação e sinergia com o setor privado. A priorização dessas obras não apenas promove crescimento direto na produção, mas também cria um ambiente que favorece o efeito crowding-in, no qual os investimentos privados são atraídos e potencializados pela presença de uma infraestrutura robusta e bem distribuída.

Em segundo lugar, recomenda-se a adoção de critérios setoriais e distributivos para orientar a alocação de investimentos de forma estratégica. Esse direcionamento, que considera tanto as demandas da população quanto as necessidades empresariais, é particularmente relevante em setores-chave como transporte, energia, saneamento e telecomunicações. Dessa forma, o planejamento responde não apenas aos déficits de oferta e aos excessos de demanda imediatos, mas também aos impactos diretos e indiretos sobre os demais setores e sobre a produção agregada.

Por fim, dada a escassez de dados e a limitação de recursos disponíveis, ressalta-se a importância de assegurar a qualidade dos investimentos em infraestrutura. Investimentos de menor volume, mas de alta qualidade, podem proporcionar uma maior eficiência econômica ao potencializar os efeitos crowding-in e spillover, além de garantir a oferta de produtos e serviços de melhor qualidade para a população.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

[1] Apesar do denominador também crescer com o aumento da infraestrutura, ele cresce menos (do que o numerador), pois, na ausência de efeito complementar, o estoque de capital privado permanece estável.

[2] Aqui se está negligenciando diferenças entre capital público e de PPPs.

[3] É importante ressaltar que os dados apresentados aqui diferem dos dados apresentados por Calderón e Servén (2014) e/ou Frischtak e Mourão (2017). Ainda assim, observamos a mesma

Deixar Comentário