A diferença entre os efeitos da Lava-Jato no curto prazo e no médio e longo prazo

O objetivo deste post é duplo: i) me contrapor, parcialmente, a alguns pontos colocados em artigo recente de Roberto Castello Branco no blog do IBRE – na medida em que, ao mencionar alguns textos de Samuel Pessoa, ele acabou, indiretamente, criticando alguns argumentos que eu levantei recentemente em um longo debate sobre as causas recentes da desaceleração do crescimento brasileiro; ii) reforçar alguns dos argumentos colocados por Márcio Holland no debate sobre os impactos da chamada Nova Matriz Econômica.

Não vou questionar o fato de que a corrupção é um mal a ser combatido, porque isso seria chover no molhado. Também não vou discutir se a corrupção aumentou, diminuiu, é concentrada ou difusa etc.; para tanto, recomendo a leitura de um excelente artigo do cientista político Marcus Mello. Artigo esse, aliás, que compartilha da visão de Roberto de que a Lava-Jato é uma tremenda de uma “reforma”.

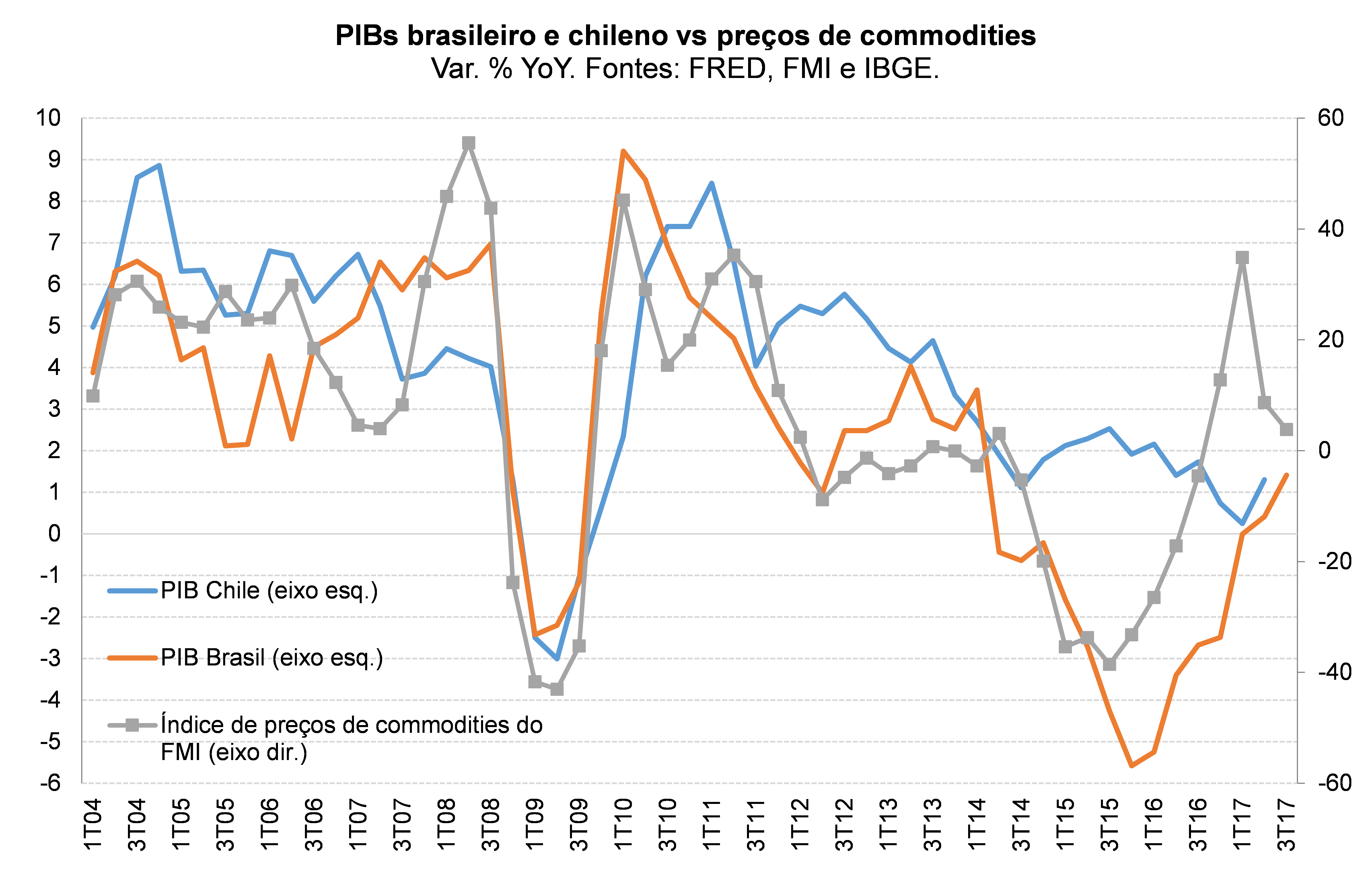

Entretanto, antes de falar sobre os eventuais efeitos da operação policial sobre o desempenho econômico de curto prazo, acho importante reforçar, mais uma vez, o fato de que, sim, os ciclos internacionais de crescimento e de preços de commodities são muito e cada vez mais relevantes para determinar nossos ciclos econômicos domésticos, por diversos canais (financeiros e reais – os quais também geram impactos políticos/institucionais). Não se trata apenas de retórica: a evidência empírica nessa direção é bastante robusta e cada vez mais abundante.

Para ilustrar isso, cito a evidência de trabalho bastante recente dos autores Fernandéz, Schmitt-Grohé & Uribe (“World Shocks, World Prices, and Business Cycles: An Empirical Investigation”, publicado no NBER em 2016). Levando em conta uma amostra de quase 140 países no período 1960-2015, os autores chegaram à conclusão de que cerca de 1/3 da variância do crescimento dessas economias pode ser explicado por “choques globais” (basicamente uma combinação entre preços internacionais de commodities e uma proxy da taxa de juros mundial), percentual que se eleva a 43% para o subgrupo de países da América Latina e Caribe (grupo no qual o Brasil responde por cerca de 35% do PIB). Mais importante, esse 1/3 vai a 79% quando o período considerado tem início em 2003, refletindo uma maior integração comercial e financeira nas últimas duas décadas.

Como o Brasil se encaixa muito bem no conceito de “pequena economia aberta” dos livros-texto de macroeconomia, esses resultados certamente não devem ser muito diferentes para nosso país especificamente. Somos relativamente fechados em termos de integração comercial, mas bastante abertos em termos de integração financeira. Vale lembrar que, nas minhas estimativas, a conjuntura internacional respondeu por cerca de metade da desaceleração de nosso crescimento em 2012-2016 vs 1999-2011 (período do chamado superciclo de commodities).

Já apontei isso antes, mas não custa nada repetir: a correlação contemporânea entre as variações trimestrais em volume do PIB brasileiro e a variação nominal dos preços internacionais das commodities (índice do FMI) foi de quase 75% em 1997-2017, com a causalidade certamente partindo dos preços das commodities, determinados globalmente, em direção ao nosso PIB, que responde por menos de 3% do produto global.

E esses preços, que subiram 370% entre 1999 e 2011 (período do chamado “superciclo”, na datação de Reinhart, Reinhart & Trebesh 2016), recuaram quase 60% entre 2012 e o início de 2016, com alguma recuperação desde então. Agregue-se a isso o fato de que o mundo desenvolvido viveu um estado de semirrecessão entre 2012 e 2016 (como atestado, por exemplo, pela evolução anêmica do comércio mundial) e temos um quadro global que só não foi mais desfavorável pois a liquidez se manteve bastante elevada, ao menos até meados de 2013 – quando o Federal Reserve alertou os mercados que os juros de curto prazo não iriam ficar zerados para sempre nos EUA e gerou um expressivo choque financeiro negativo, fazendo com que o juro de dez anos estadunidense saltasse de pouco menos de 2% a.a. para 3% em poucos meses. Esse choque negativo nos juros somente se dissipou totalmente na virada de 2014 para 2015, quando ficou claro para os agentes que a “estratégia de saída” do Fed seria bastante lenta, gradual e segura.

Diante dessa big picture da economia global, até mesmo o Chile, sempre considerado como um dos melhores exemplos de gestão macroeconômica e microeconômica na América Latina (e também dentre os emergentes de modo geral), viu seu crescimento desacelerar bruscamente ao longo dos últimos 5-6 anos – de algo na faixa de 7% a 8% em 2011 (e 5% a.a. em 2004-2011) para perto de 1% recentemente –, ainda que não tenha chegado a enfrentar uma recessão (dentre outros fatores, por conta da atuação de um importante estabilizador automático: a meta de resultado fiscal estrutural, adotada em 2001).

É verdade que o peso das commodities no PIB chileno é significativamente maior do que no PIB brasileiro. Mas peso não deve ser confundido com impacto. Exemplo: embora tenha tido um peso de apenas 0,7% no PIB brasileiro em 2015, o componente Variação de Estoques foi responsável por 2,4 pp da queda de 3,5% do PIB observada em 2015 (ou seja, por 69% da variação do produto naquele ano). E os impactos totais podem ser ainda maiores do que esse, caso sejam agregados os possíveis efeitos indiretos (por exemplo, uma redução do número de empregados por conta do longo período em que as empresas operaram com estoques excessivos).

Feitas essas considerações sobre o cenário global e seus impactos sobre nossa economia nos últimos anos, vamos para a Lava-Jato. Ainda que haja certo consenso dentre diversos analistas de que essa operação tenha virtualmente paralisado uma parcela relevante das obras de infraestrutura no país – as quais respondiam, antes da crise, por cerca de 2% a 2,5% do PIB, tendo recuado para 1,4% em 2017 –, há bastante divergência sobre o impacto líquido da Lava-Jato sobre a recessão de 2014-16.

Roberto afirma que seria uma falácia dizer que a Lava-Jato explica parte da recessão (ou seja, que teria tido um impacto líquido negativo), apontando os vários erros de política econômica cometidos anteriormente como os grandes responsáveis e a operação policial como um “choque positivo”, contrabalançando esses efeitos deletérios da bad policy.

Que esses erros ocorreram e tiveram responsabilidade sobre a desaceleração e a recessão, não restam dúvidas. A questão, como tentei argumentar nos meus textos anteriores, é qual é a parcela dessa responsabilidade, que a narrativa dominante tende a levar para mais perto dos 100%. Não vou voltar a esse debate, ele já está muito bem documentado em vários textos meus e de outros autores neste Blog. Quero me aprofundar mais no eventual impacto da Lava-Jato.

Roberto tem o entendimento – corretíssimo – de que a Lava-Jato representa uma bela de uma “reforma”, em diversos aspectos: aumento da eficiência do gasto público, melhor alocação de recursos da economia, um salto positivo na governança das empresas privadas e estatais, dentre vários outros possíveis impactos positivos. Eu concordo totalmente, acrescentando, no rol das melhorias institucionais que tendem a gerar esses mesmos efeitos, a Lei da Ficha Limpa (2010), a Lei de Acesso à Informação (2011), a Lei Anticorrupção (2013), a Lei de Responsabilidade das Estatais (2016) e mesmo a minirreforma política aprovada no final do ano passado, que tenderá a reduzir consideravelmente a fragmentação político-partidária, diminuindo a necessidade do famoso “toma lá, dá cá” intrínseco ao nosso regime de presidencialismo de coalizão.

Minha divergência diz respeito ao timing dos efeitos das reformas. Trabalho bem recente de economistas do Banco Central Europeu (“Structural reform waves and economic growth”, de Marrazzo & Terzi, 2017), com base na observação de 23 episódios de “ondas reformistas” entre 1961 e 2000 em diversos países (inclusive na América Latina), indica que essas reformas, antes de gerarem efeitos claramente positivos e relevantes no médio e longo prazos, impactaram negativamente a taxa de crescimento do PIB nos primeiros anos após a reforma, como aponta a figura abaixo (onde t = período de implementação das reformas).

Esse resultado é robusto ao fato apontado por outros estudos (inclusive um outro bem recente, também do BCE[1]) de que crises tendem a induzir reformas, dentre outros fatores que levam os países a implementá-las. E parece ser mais frequente nas reformas promovidas em economias emergentes, sugerindo um custo de transição mais elevado em países com instituições mais fracas.

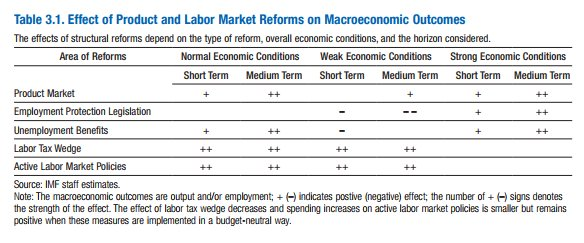

A evidência de que, em alguns casos, as reformas podem ter impactos nulos ou mesmo negativos nos primeiros anos após sua implementação não se restringe a esse paper: estudo do FMI, publicado no capítulo 3 do World Economic Outlook (WEO) de abril de 2015, aponta que alguns tipos de reformas pró-mercado geraram impactos negativos sobre a produtividade total dos fatores no curto prazo. Outro estudo, publicado no capítulo 3 do WEO de abril de 2016, cujos resultados são ilustrados pela figura abaixo, aponta que as reformas podem ter impactos negativos sobre o crescimento do PIB/emprego no curto prazo e mesmo no médio prazo, a depender das condições iniciais da economia no momento da implementação.

Outro trabalho, aplicado ao caso da economia chinesa (“The Impacts of Anti-Corruption on Economic Growth in China”, Wang 2016), estudou os efeitos da política anticorrupção instituída por Xi Jinping a partir do 18º Congresso do Partido Comunista, ocorrido no final de 2012. Levando em conta as informações sobre o número de burocratas do governo sendo investigados e/ou desligados por conta de eventos de corrupção, a conclusão do estudo é de que, no horizonte analisado (entre o 4º trimestre de 2012 e o 4º de 2014), os efeitos dessa política foram claramente negativos sobre os investimentos e o crescimento das províncias chinesas, feitos diversos controles. Não se trata de uma defesa da corrupção, mas apenas de uma constatação dos impactos negativos de curto prazo de uma política que, certamente, trará enormes benefícios a médio e longo prazos.

É justamente por conta desses possíveis impactos contraproducentes, ao menos em um primeiro momento, que parte da literatura dá muita importância para o chamado sequenciamento das reformas. Um bom exemplo ilustrativo disso vem das reformas que tendem a gerar maior abertura comercial e financeira: abrir fortemente e instantaneamente um país que apresenta um déficit em conta corrente muito elevado pode piorar sensivelmente o equilíbrio macroeconômico no curto prazo (“Sequencing of reforms, financial globalization and macroeconomic vulnerability”, Edwards 2009, NBER), embora seja potencialmente favorável a maiores ganhos de produtividade no médio e longo prazos.

Ou seja: com base na evidência empírica arrolada acima, não se pode descartar a possibilidade de que a Lava-Jato, entendida como uma “onda reformista”, possa de fato explicar uma parcela da recessão brasileira de 2014-2016. E que, caso a “sangria não seja estancada”, poderemos passar a colher seus efeitos amplamente favoráveis nos próximos anos.

Por fim, acho importante destacar que não são somente os “políticos populistas e seus economistas” que “(...) costumam atribuir o fracasso de suas políticas econômicas a terceiros, como especuladores, o imperialismo americano, a ‘crise internacional’, sendo o combate à corrupção uma categoria nova entre os ‘culpados’.”. Infelizmente esse é um mal que acomete políticos de todos os pontos do espectro político-ideológico.

Basta recordar que parte desses mesmos motivos também foi elencada pelos “políticos e seus economistas” há quase 20 anos para explicar a crise brasileira de 1998/99. Naquela época, de fato evocou-se a “crise internacional” (forte queda de preços internacionais das commodities em 1998-99 e um efeito contágio das crises financeiras em vários países asiáticos desde 1997), e um “terceiro” (Itamar Franco, que declarou moratória de Minas Gerais no início de 1999) para explicar a crise cambial – a qual induziu, sob a tutela do FMI, uma série de reformas importantes em nosso país a partir de 1999, como a adoção do chamado tripé macroeconômico.

Porém, ao mesmo tempo, aquela crise também foi resultado e foi potencializada pelos grandes desequilíbrios gerados pela política econômica doméstica colocada em prática nos anos anteriores: câmbio real e efetivo semifixo em nível muito abaixo do equilíbrio macroeconômico, viabilizado por juros reais médios de 23% a.a., levando o déficit em conta corrente para as cercanias de 4% do PIB, dolarizando parte relevante da dívida pública (“pecado original”) e estimulando uma contratação excessiva de dívida externa pelo setor privado, além de uma política fiscal que manteve, em média, um pequeno déficit primário, tudo isso por longos quatro anos (1995-98). Essa combinação poderia ser facilmente classificada como uma política populista nos dias atuais e claramente não correspondia a uma situação de equilíbrio macroeconômico e mesmo microeconômico (ao gerar grande misallocation, aumentando artificialmente o tamanho do setor nontradable).

Alguns justificam aquela política, sobretudo a cambial, como sendo um dos cernes do Plano Real (introduzido em julho de 1994), mas já em 1995/96, logo após a crise mexicana (final de 1994), analistas do mercado, economistas, organismos multilaterais e membros do governo questionavam a sustentabilidade daquele arranjo. Não obstante, muitas vezes a diferença entre remédio e veneno é a dosagem (basta ver a história recente das desonerações tributárias e do gigantismo do BNDES).

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário