Projeções de consenso para commodities apontam nova deflação do IPA-DI em 2024

Projeções internacionais de consenso são compatíveis com deflação de commodities de quase 3% do IPA-DI em 2024, mas analistas domésticos projetam +4% para o indicador. Desinflação varejista pode ser maior do que se espera hoje.

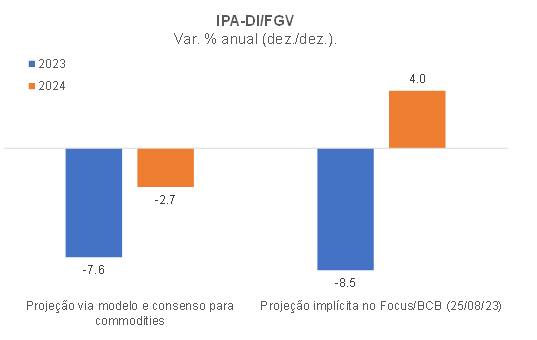

Em abril de 2022, foi publicado neste blog um texto meu no qual apresentei um exercício de projeção para a inflação ao produtor/no atacado brasileiro para o restante de 2022 e para o ano de 2023. Naquele momento, há mais de um ano, eu apontei que as projeções de consenso dos analistas internacionais para os preços de commodities negociadas no mercado global eram compatíveis uma deflação expressiva do IPA-DI/FGV no restante de 2022 e sobretudo em 2023. O exercício que preparei indicava uma variação de cerca de -9% do IPA entre janeiro e dezembro deste ano, número bem diferente dos +4,0% que o consenso dos analistas brasileiros sondados pelo BCB (Focus) projetava naquele momento.

E o que aconteceu, efetivamente? O IPA-DI acumulou variação de -11,5% nos 12 meses encerrados em julho deste ano e de -8,3% entre janeiro e julho, devendo fechar o ano de 2023 com uma variação de cerca de -8,5% (variação implícita nas projeções de consenso mais recentes, do dia 25 de agosto, para o IGP-M e para o IPCA, já que o Focus/BCB deixou de coletar projeções para o IPA há alguns anos[1]). Portanto, parece que meu exercício errou bem menos do que as projeções de consenso para o IPA formuladas em abril do ano passado.

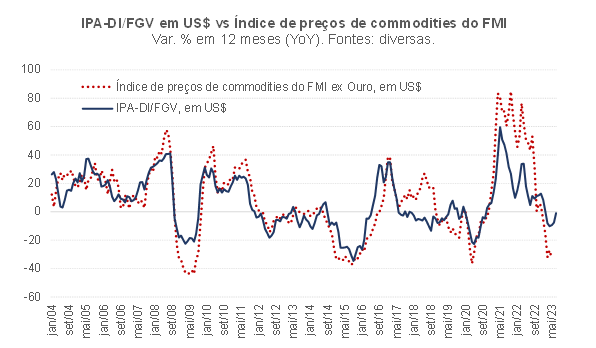

Esse prognóstico feito por mim há mais de um ano refletia basicamente a combinação de dois fatores: i) o IPA-DI é altamente tradable, como aponta a figura abaixo; e ii) as projeções de consenso dos analistas internacionais para os preços de commodities indicavam, naquele momento, forte queda nominal para boa parte delas até o final de 2023, em um contexto no qual as cotações correntes estavam bastante pressionadas pela então recém-iniciada guerra entre Rússia e Ucrânia. Mas essa perspectiva dos analistas internacionais para os preços de commodities não parecia estar refletida nas projeções de consenso dos analistas domésticos para o IPA-DI brasileiro naquele momento, as quais basicamente extrapolavam, para o futuro, a alta média observada nesse mesmo indicador nos 10 anos anteriores (até antes da pandemia).

O objetivo deste post é o de atualizar aquele exercício, utilizando as projeções de consenso mais recentes para os preços internacionais de commodities, bem como algumas outras premissas. Não vou apresentar novamente os detalhes da modelagem econométrica (praticamente nada mudou ante aquilo que apresentei em abril do ano passado); pretendo focar nos resultados e nas implicações disso em termos da inflação varejista.

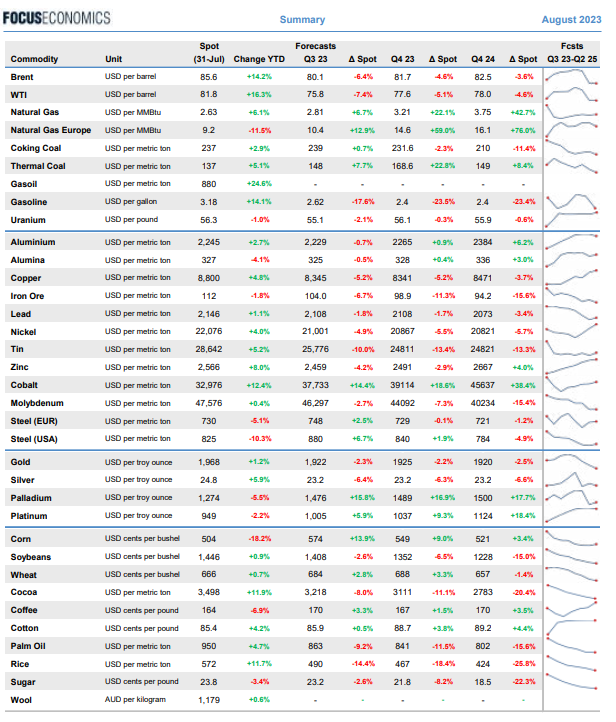

Começo apresentando as projeções para os preços das commodities, obtidas na edição de agosto da publicação Focus Economics – Consensus Forecast Commodities.

Como pode ser notado, para boa parte das commodities a expectativa de consenso é de queda dos preços em US$ até dezembro de 2024 comparativamente à cotação observada no final de julho deste ano (ver última coluna da tabela acima). As maiores quedas esperadas estão nas commodities agrícolas, a despeito das preocupações presentes há vários meses quanto à ocorrência de um evento El Niño de intensidade moderada ou forte entre meados deste ano e o começo do próximo[2]. Para alguns produtos, como cobalto, paládio e gás natural, a expectativa de consenso indica altas expressivas até o final do ano que vem.

Para projetar o IPA, ainda são necessárias algumas premissas adicionais. Vou considerar uma cotação do R$/US$ estável em 5,00 entre setembro deste ano e dezembro do próximo (um pouco mais depreciada do que aquela observada na média dos últimos meses). No caso dos preços dos combustíveis no mercado local, vou admitir, após o forte reajuste recente (o qual reduziu bastante a defasagem ante as cotações de referência internacionais, mas não a eliminou por completo), que as variações de seus preços nas refinarias irão acompanhar as variações em R$ da cotação do petróleo do tipo Brent de setembro em diante. Por fim, para os preços de algumas commodities agropecuárias que são mais nontradables (arroz, feijão e boi gordo), vou utilizar as projeções mais recentes da consultoria E2 Economia (variações, pela ordem, de -4,8%, +5,8% e +9,2% em dez/24 vs jul/23). A figura abaixo resume os principais resultados desse exercício.

Como pode ser notado, as projeções para 2023 (ou seja, para agosto a dezembro, já que os dados até julho já são conhecidos) são relativamente próximas, indicando uma variação do IPA-DI neste ano em torno de -8%. Contudo, quando se observa o cenário para 2024, há uma divergência expressiva, tal como acontecia em abril de 2022, quando fiz esse tipo de exercício pela primeira vez. Enquanto o consenso do Focus/BCB aponta para uma variação do IPA-DI em torno de +4,0% em 2024, as projeções de consenso do mercado para as commodities são mais coerentes com uma nova variação negativa, de cerca de -3%.

Um questionamento que emerge naturalmente a partir da constatação acima é qual seria a implicação disso em termos das projeções para o IPCA, índice que baliza a condução do regime de metas de inflação no Brasil.

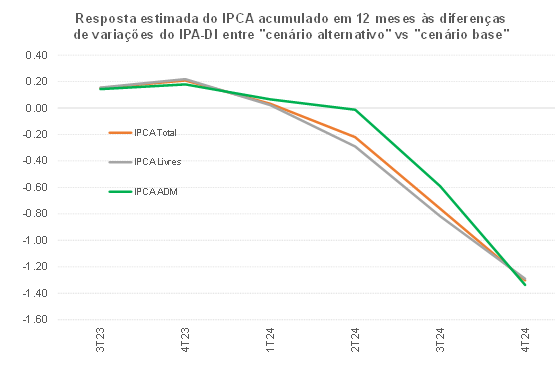

De modo a jogar alguma luz sobre isso, realizei um outro exercício: construí funções de impulso-resposta para avaliar a sensibilidade do IPCA total às variações do IPA-DI (ceteris paribus), lançando mão de um modelo de pequeno porte que busca emular o modelo do BCB, mas com desagregações entre atacado e varejo.

O exercício leva em consideração como “cenário base” as projeções de variação de -8,5% em 2023 e de +4,0% em 2024 do IPA-DI (“Focus/BCB”) e como “cenário alternativo” as variações de -7,6% em 2023 e de -2,7% geradas pelas simulações apresentadas nos parágrafos anteriores (“Projeção via modelo + consenso commodities”). Com efeito, a figura a seguir apresenta as diferenças em pontos percentuais, em termos do IPCA total acumulado em 12 meses, decorrentes das diferenças entre as projeções de IPA no cenário alternativo ante o cenário base.

Como pode ser notado, utilizando a projeção de IPA-DI compatível com as projeções de consenso para os preços de commodities e com um R$/US$ estável em torno de 5,00 até o final de 2024 (“cenário alternativo”), o IPCA Total seria cerca de 0,2 p.p. maior neste ano do que aquele projetado atualmente pelo consenso, que é de uma alta de 4,9% em 2023. Por outro lado, para 2024 a diferença muda de sinal, com um IPCA no cenário alternativo cerca de 1,3 p.p. inferior aos 3,9% de alta esperadas pelo consenso.

Portanto, o exercício realizado neste post sugere que, caso de fato os preços das commodities internacionais trilhem trajetórias próximas àquelas esperadas atualmente pelos analistas internacionais e o R$/US$ fique relativamente estável em torno de 5,00, a desinflação varejista brasileira pode ser ainda maior do que os analistas domésticos projetam atualmente, incluindo o próprio Banco Central do Brasil - que, em sua projeção mais recente, apontava uma alta de 3,4% do IPCA no próximo ano (algo acima do centro da meta, que é de 3,0%).

As opiniões expressas neste artigo são de responsabilidade exclusiva ds autor, não refletindo necessariamente a opinião institucional da FGV.

[1] Para estimar o IPA implícito nas projeções de consenso mais recentes do Focus para o IGP-M em 2023 (-3,4%), considerei a projeção de consenso para o IPCA e subtraí 0,5 p.p. para chegar no IPC/FGV equivalente (já que diferença em 12 meses entre o IPCA e o IPC-DI em jul/23 estava em +0,5 p.p.). Para o INCC, considerei uma alta de 3,5% em 2023 (o índice acumulou variação de +3,1% nos 12 meses findos em jul/23 e de +2,4% entre janeiro e julho deste ano). Também estou considerando que as variações do IPA-DI e do IPA-M no acumulado deste ano seriam semelhantes.

[2] Uma possível explicação para essa aparente incoerência entre a perspectiva de condições climáticas mais adversas e uma queda dos preços de commodities agrícolas reside no fato de que a produção de grãos na Argentina deverá apresentar um crescimento relevante na safra 2023/24, basicamente por conta de uma “reversão à média” após a seca severa que gerou uma quebra de safra expressiva neste ano (vale notar que o El Niño favorece a produtividade agrícola portenha, justamente por aumentar as chuvas nas áreas onde estão as principais plantações). Na medida em que nosso vizinho corresponde a um dos principais exportadores do mundo de vários produtos agropecuários, isso tende a afetar de forma relevante e favoravelmente as condições de oferta global das commodities agrícolas. No mais, também pesa a favor de um alívio nos preços das commodities de um modo geral a perspectiva de que a economia global deverá continuar crescendo em ritmo lento em 2024, refletindo os efeitos defasados da política monetária bastante restritiva nas economias centrais e a perda de fôlego mais estrutural da economia chinesa.

Deixar Comentário