A trajetória da dívida bruta brasileira: passado recente, presente e expectativa

Apesar de importantes reformas aprovadas e melhoria nas previsões do PIB para 2021, com expectativa de queda na razão dívida/PIB neste ano e estabilidade ou queda nos próximos anos (e isto sem qualquer alta da carga tributária), o mau humor do mercado continua.

No início da pandemia da Covid-19, ainda sem qualquer possibilidade de vacinação e com milhares de óbitos, houve recomendação de integral isolamento das pessoas em suas residências, com consequente queda substancial no nível de produção, de preços e de emprego em 2020. Diante dessa situação, a solução encontrada pelos governos nacionais ao redor do mundo para obter recursos, no intuito de auxiliar vulneráveis, empresas e entes subnacionais a recuperar os níveis de oferta e de demanda do período pré-pandemia, foi elevar o endividamento público.

No Brasil, a solução não foi diferente, com os analistas prevendo um endividamento público crescente em 2020 e nos anos seguintes. A título de ilustração, em novembro de 2020, a apenas dois meses de finalizar aquele ano, a expectativa média dos analistas de mercado que contribuem no Prisma Fiscal era de um endividamento bruto de 94,63% em dezembro de 2020 e de 95,28% do PIB em 2021.

Tabela 1 – Previsão do Prisma Fiscal em novembro de 2020

A Instituição Fiscal Independente (IFI)– órgão com competência legal para projetar a evolução de variáveis fiscais determinantes para o equilíbrio de longo prazo do setor público – também possuía estimativa semelhante, apontando em novembro de 2020 que a dívida bruta encerraria 2020 em 93,1% do PIB. Porém, em 29 de janeiro de 2021, o Banco Central (BC) divulgou que a Dívida Bruta do Governo Geral (DBGG) foi 89,3% do PIB em 2020, revelando que as estimativas de mercado e da IFI haviam sido pessimistas em cerca de 4 pontos porcentuais do PIB.

O pessimismo revelado adveio, em grande medida, das surpresas em relação ao crescimento do PIB, com queda estimada ao longo do ano em até 9%, mas se concretizando em 4,1%. Embora as realizações de crescimento do PIB e de relação DBGG/PIB tenham sido muito melhores que o esperado, foi inequívoca a brutal piora no endividamento brasileiro, saltando de um patamar de 75,8% de dívida/PIB, em 2019, para 89,3% do PIB ao final de 2020, aumento de 13,5 p.p. do PIB, acompanhado de redução no prazo médio de rolagem e de um aumento da participação da dívida vincenda em até um ano.

Se considerarmos também a Dívida Líquida do Setor Público consolidado (DLSP), indicador que deve ser analisado de maneira complementar à DBGG, observamos que, embora tenha sido menor, também houve surpresa positiva e crescimento do nível de endividamento, saindo de 54,5% do PIB, em 2019, e indo para 62,7% do PIB, em dezembro de 2020. Por que a DBGG aumentou 13,5 p.p. do PIB e a DLSP 8,2 p.p. do PIB, apesar de o Banco Central ter diminuído o montante das reservas em dólar em quase U$ 40 bilhões no período?

Isso ocorreu justamente em decorrência da depreciação cambial no período, que levou a um aumento das reservas de 19,7% para 24,5% do PIB ao longo de 2020. Um exercício simples mostra isso: se o câmbio tivesse ficado no mesmo patamar do fim de dezembro de 2019 (R$/U$ 4,03), em vez do câmbio observado no fim de dezembro de 2020 (R$/U$ 5,19), a DBGG teria sido 83,8% do PIB, em vez dos 89,3% do PIB observado em dezembro de 2020, tendo crescido 8% do PIB, que seria um patamar similar ao crescimento de 8,2% do PIB observado na DLSP.

Nesse sentido, nem o fato de inferir que parte significativa do crescimento da DBGG deveu-se à depreciação cambial nem a surpresa positiva ocorrida na divulgação da razão DBGG/PIB gerou qualquer melhoria de humor no mercado, havendo continuidade no alto pessimismo em relação à situação econômica. De fato, analistas apontavam que o crescimento econômico neste ano iria ser abaixo do carregamento estatístico, na ordem de 3,6% do PIB; apontando, também, paralisação da pauta de reformas, abandono do teto, dominância fiscal no curto prazo e razão DBGG/PIB chegando aos 100% nos próximos anos.

Já no limiar do segundo bimestre de 2021 percebe-se que o mau humor continua, porém o cenário parece desanuviar. De fato, houve reformas importantes aprovadas no Congresso Nacional (independência do BC, saneamento, abertura do mercado de gás, etc), manutenção e até mesmo reforço do teto, com a possibilidade de acionamento dos gatilhos mediante violação do limite superior, até então inviolável, e recentemente há casas no mercado financeiro com previsão de crescimento do PIB de mais de 5% em 2021.

Nesse novo cenário, gera-se uma expectativa macroeconômica bem diferente em relação a que vigia em fevereiro deste ano. Por exemplo, quando consideramos a maior perspectiva de crescimento econômico neste ano e o consequente aumento do resultado primário subjacente, a trajetória da dívida (DBGG ou DLSP) altera substancialmente. No caso da DBGG, o novo cenário macro traz queda neste ano, relativa estabilidade nos próximos anos e ínicio da trajetória descedente a partir de 2026, sem qualquer aumento de carga tributária.

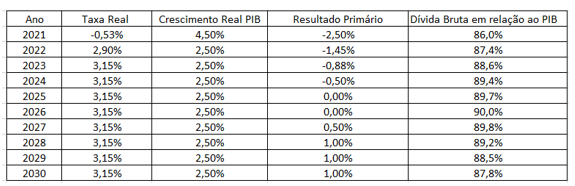

Essa nova trajetória foi obtida considerando uma taxa de juros neutra de 6,5% ao longo de todo o período, crescimento real de 2,5% de 2022 em diante e esforço fiscal adicional de 0,5% do PIB de 2024 a 2026, obtido com a manutenção do teto e recuperação cíclica da receita, até chegar a um superávit primário de 1% do PIB em 2028, consoante se explicita na Tabela 2. Ademais, considera-se a visão macroeconômica (relativamente conservadora) atual de boa parte do mercado para 2021 (crescimento real do PIB: 4,5%; inflação de final de período: 5,5%; resultado primário: - 2,5 % do PIB).

Tabela 2 – cenário macroeconômico 2021-2030

Vale mencionar ainda que, dados os parâmetros estabelecidos, a trajetória da dívida explicitada na Tabela 2 é conservadora, pois não considera recursos de qualquer privatização (a exemplo da Eletrobras) nem outros possíveis ajustes patrimoniais (a exemplo da devolução de recursos adicionais aos que os bancos públicos já devolveram para o Tesouro Nacional neste ano). De qualquer forma, com essa nova trajetória, é possível esperar diminuição da participação vicenda da dívida em até um ano, assim como aumento do prazo de endividamento médio, com consequente redução dos prêmios de risco.

Diante disso, por que há tanto pessimismo em relação à situação fiscal de curto e médio prazo? Entendemos que, no curto prazo, há duas preocupações compreensíveis com o cenário fiscal. Primeira, o auge da pandemia com mais de 1.000 óbitos na média móvel semanal – pelo qual devemos passar até o fim de junho, que realmente enseja maior probabilidade de outra rodada de auxílios emergenciais, com forte impacto fiscal. Segunda, uma guinada populista a partir de 2023, com abandono do teto.

Excluindo-se essas possibilidades, vislumbra-se que, no médio prazo, a preocupação dos analistas deveria ser no sentido de analisar como o sistema político vai conviver com o teto dos gastos com excesso de receitas, pois, com recuperação da atividade econômica, a manutenção per se do teto gerará superávit primário em 2025 ou 2026. Neste caso, vale refletir sobre o fato de até hoje o teto dos gastos não ter convivido com receitas abundantes. Logo, vale a indagação: se o Brasil crescer por uns três anos 2,5%, com surpresas positivas de receita e recuperação do superávit primário, haverá ameaças à manutenção do teto?

Diante das reformas que têm sido feitas, do arcabouço fiscal reforçado e da recuperação recente, essa preocupação é bastante factível e deveria ser endereçada, a fim de continuarmos usufruindo de uma economia com juros historicamente baixos e inflação controlada. Analistas deveriam reforçar mais a importância do teto, e menos o recorrente pessimismo com a atual situação econômica, especialmente quando se considera a real possibilidade de haver um crescimento líquido positivo no biênio 2020-2021 e um endividamento controlado e cadente ao longo do tempo.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário