A tão esperada mudança de regime fiscal finalmente ocorreu, mas as consequências não serão as esperadas pela classe política

A teoria econômica e dados disponíveis sugerem que os efeitos de um furo no teto serão contrários ao que a ala política espera. Aumento no Bolsa Família que cause abandono do teto resultará em piores condições financeiras, menos investimentos privados e menor crescimento.

Já há algum tempo, a maioria dos analistas no mercado esperava ou profetizava uma mudança de regime fiscal por meio de um furo no teto dos gastos públicos. Considerando o que vinha ocorrendo em termos de medidas de política fiscal, desde janeiro de 2019 até o presente momento, a exemplo da Reforma da Previdência, do reforço no teto feito pela PEC Emergencial ou da Lei Complementar 173/2020, assim como levando em consideração o conhecimento do ministro Paulo Guedes sobre expectativas macroeconômicas, esperávamos que tal furo não se concretizasse. Erramos, todavia.

De fato, após diversas rodadas de negociações entre a ala política (defensora de um programa social no patamar de R$ 400,00) e a ala técnica do governo (defensora do teto de gastos com reformas), prevaleceu a ala política, de modo que, de acordo com a teoria econômica e os dados recentes disponíveis, teremos uma piora significativa no cenário econômico nos próximos meses, ao contrário do que provavelmente a ala política espera, conforme relatado nos próximos parágrafos. Os efeitos econômicos provavelmente serão opostos aos esperados pelos políticos que convenceram o presidente em tal negociação.

Inicialmente, é importante relembrar que, desde 1999, o Brasil tem se caracterizado pelo regime de política econômica baseado em regras, na medida em que o policy maker anuncia uma regra ou uma meta a ser perseguida no futuro (metas de superávit primário, de teto dos gastos e de inflação) e esta deve ser a escolha ótima ao longo do tempo.

Em consequência dessa perseguição à meta, há convergência entre a meta e as expectativas de mercado, com ganhos de credibilidade e menor esforço por parte da política econômica para atingir algum objetivo, a exemplo de necessidade de menores taxas de juros para colocar a inflação na meta. Caso contrário, quando o governo se desvia da meta, a política anunciada passa a ser não crível (Kydland e Prescott, 1977).

Consequentemente, qualquer movimento de política discricionária passa a não ter o efeito desejado pelo policy maker, pois os agentes antecipam os benefícios e internalizam os custos da decisão de política econômica (Sargent ,1994). Por exemplo, em um período recessivo ou de deterioração econômica, como o atual, a decisão de acelerar os gastos governamentais com vistas a expandir a atividade econômica, pode apenas aumentar a recessão ou diminuir ainda mais a possibilidade de recuperação econômica.

Traduzindo essa literatura em termos de Brasil, vale mencionar que, considerando apenas metas relacionadas à política fiscal, a meta de superávit primário começou a ser descaracterizada em 2007, com o aprofundamento da contabilidade criativa, tendo sido abandonada (em termos de ancoragem de mercado) em 2014, com o início dos déficits primários, no governo federal. As consequências do abandono da meta de superávit primário foram claras e evidentes, chegamos a uma taxa de inflação de 10,7% e de juros Selic de 14,25%, em 2015, além de uma trajetória de dívida pública explosiva na época.

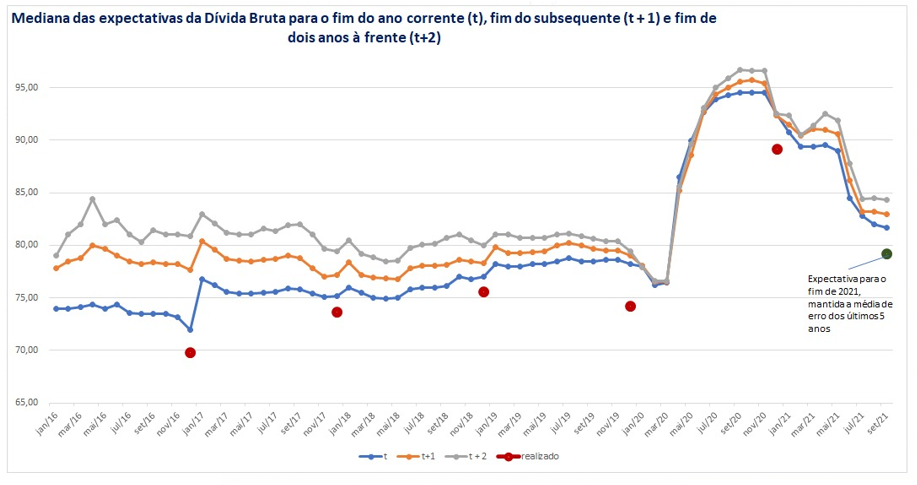

Em resposta a esse cenário deteriorado, anunciou-se em meados de 2016 o teto dos gastos públicos. Indo ao encontro da literatura acima mencionada, as consequências em termos de inflação e taxa de juros foram evidentes, com ambas caindo drasticamente para o patamar de 4%, em 2019. O gráfico abaixo mostra a ancoragem da política fiscal depois da implantação do teto dos gastos públicos, explicitando a mediana das expectativas do nível da dívida bruta para o ano corrente (t), fim do subsequente (t + 1) e fim de dois anos à frente (t+2).

Por exemplo, em janeiro de 2016, o gráfico azul mostra que a dívida bruta seria de quase 74% no fim de 2016, 77,8% no fim de 2017 e 79,05, no fim de 2018. Por sua vez, em janeiro de 2019, o gráfico mostra que a expectativa da dívida bruta para 2019 era 78,2%, com 79,8% e 81% para 2020 e 2021, respectivamente. O importante a observar é que, antes do teto, em janeiro de 2016, havia uma variação positiva de 5 pontos percentuais de expectativa para crescimento da dívida bruta em dois anos à frente (t+2).

Já em janeiro de 2019 tal expectativa passou para 2,8 pontos percentuais. Se considerarmos tal expectativa depois de aprovada a reforma da previdência, em janeiro de 2020, observaremos que essa expectativa ficou negativa, ou seja, passou-se a ter, naquele momento, antes da pandemia, expectativa de estabilização do endividamento.

Essa estabilização ou desaceleração no crescimento do endividamento também pode ser observada pelo fato de a distância entre as expectativas de nível da dívida para o ano corrente (t) e dois anos à frente (t+2) convergirem (a distância entre as curvas azul e cinza diminui ao longo do tempo, a partir da implantação do teto).

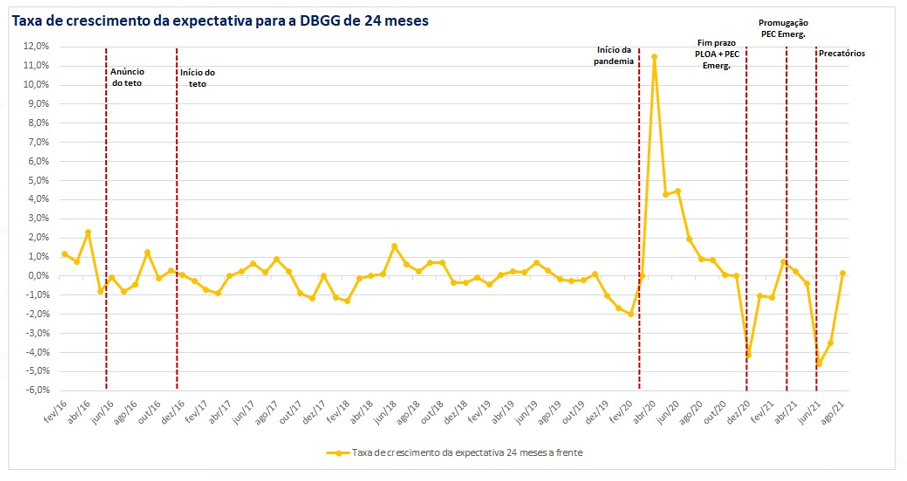

Outrossim, apesar dos ruídos fiscais recentes, até o presente momento, antes do anúncio de furo do teto, a credibilidade do teto dos gastos também pode ser evidenciada ao considerarmos a taxa de crescimento da expectativa da dívida bruta (DBGG) para os próximos 24 meses; antes do teto, tal crescimento de expectativa chegou a mais de 2%. Depois de seu anúncio e implantação, ficou estável, tendo vultoso crescimento com o início da pandemia, quando se imaginava que o teto iria ser abandonado, confome mostra o gráfico abaixo.

Após o anúncio da PEC emergencial e de melhores rumores relacionados ao compromisso com a responsabilidade fiscal, as expectativas de crescimento da dívida bruta para os próximos 24 meses foram sequencialmente revisados para baixo, com o gráfico voltando aos níveis anteriores à pandemia. Depois disso, observamos oscilações no gráfico simultâneas ao anúncio da promulgação da PEC emergencial, sinalizando que o compromisso anunciado iria ser mantido, assim como rumores de piora com o anúncio dos precatórios, que voltou a colocar em dúvida a manutenção do teto dos gastos públicos.

Nesse sentido, com um gráfico construído com dados recentes que espelha (com tanta precisão) pioras e melhoras nas projeções de dívida bruta para os próximos 24 meses, conforme rumores de manutenção ou abandono do teto, depreende-se que um abandono definitivo do teto, com um furo anunciado pelo Poder Executivo, que ainda poderá ser elevado pelo Congresso Nacional, irá piorar substancialmente as expectativas para o crescimento da dívida pública.

Em consequência disso, teremos uma perspectiva de piores condições financeiras, com maiores taxa de juros (as curvas futuras de juros hoje, 19/10, já mostraram isso), menos investimentos privados, visto que os projetos passarão a ter menor rentabilidade relativa, e ainda menor crescimento econômico ao que hoje já é esperado. Logo, tanto pela teoria quanto pelos dados recentes, podemos esperar que um aumento no bolsa família que leve ao abandono do teto, minando a credibilidade da política fiscal, diminuirá ainda mais a possibilidade de recuperação econômica.

Enfim, o efeito do furo teto será o inverso ao que a classe política está convencendo o Presidente da República, que pode está pondo um fim definitivo ao seu governo; seria importante cometer erros novos, pois os velhos o país já está cansado de repeti-los.

Referências bibliográficas

KYDLAND, F. E.; PRESCOTT, E. C. Rules rather than discretion: the inconsistency of optimal plans. Journal of Political Economy, v. 85, n. 3, p. 473-491, 1977.

SARGENT, T. J. Rational expectations and the reconstruction of macroeconomics. In: MILLER, P. J. The rational expectations revolution: readings from the front line. MIT Press, 1994.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário