(In)credibilidade na política fiscal e a consequente necessidade de aumento de juros

Não há confiança de que governo tenha aprendido que, em economia em que controle da inflação exige altos juros reais, política fiscal permanentemente expansionista não se sustenta, mesmo que haja algum espaço fiscal disponível.

Neste texto, discutimos os acertos, erros e o futuro da política econômica no governo Lula 3. Nosso objetivo é analisar por que a curva de juros doméstica atribui cerca de 87% de chance de aumento da taxa Selic na próxima reunião do Comitê de Política Monetária (Copom) do Banco Central, agendada para os dias 17 e 18 de setembro de 2024. Isso ocorre apesar de o Banco Central dos EUA já ter anunciado o início de um ciclo de afrouxamento monetário, de as previsões indicarem que o IPCA de agosto ficará próximo de 0%, e de haver uma contração fiscal contratada que deve reduzir o déficit primário consolidado do setor público de 2,5% para algo em torno de 0% nos próximos oito meses.

Acertos de política econômica entre abril e dezembro de 2023

A equipe econômica do governo Lula 3 gerenciou eficientemente as expectativas durante os meses de abril a dezembro de 2023. De fato, fez além do que se esperava em termos de políticas fiscal e monetária. Aprovou regime fiscal que limita o crescimento real da despesa primária a 2,5% ao ano, manteve a meta de inflação anual em 3,00%, trocando seu horizonte de cumprimento de ano-calendário para contínuo, e executou um ajuste fiscal estrutural de cerca de 1% do PIB pelo lado das receitas.

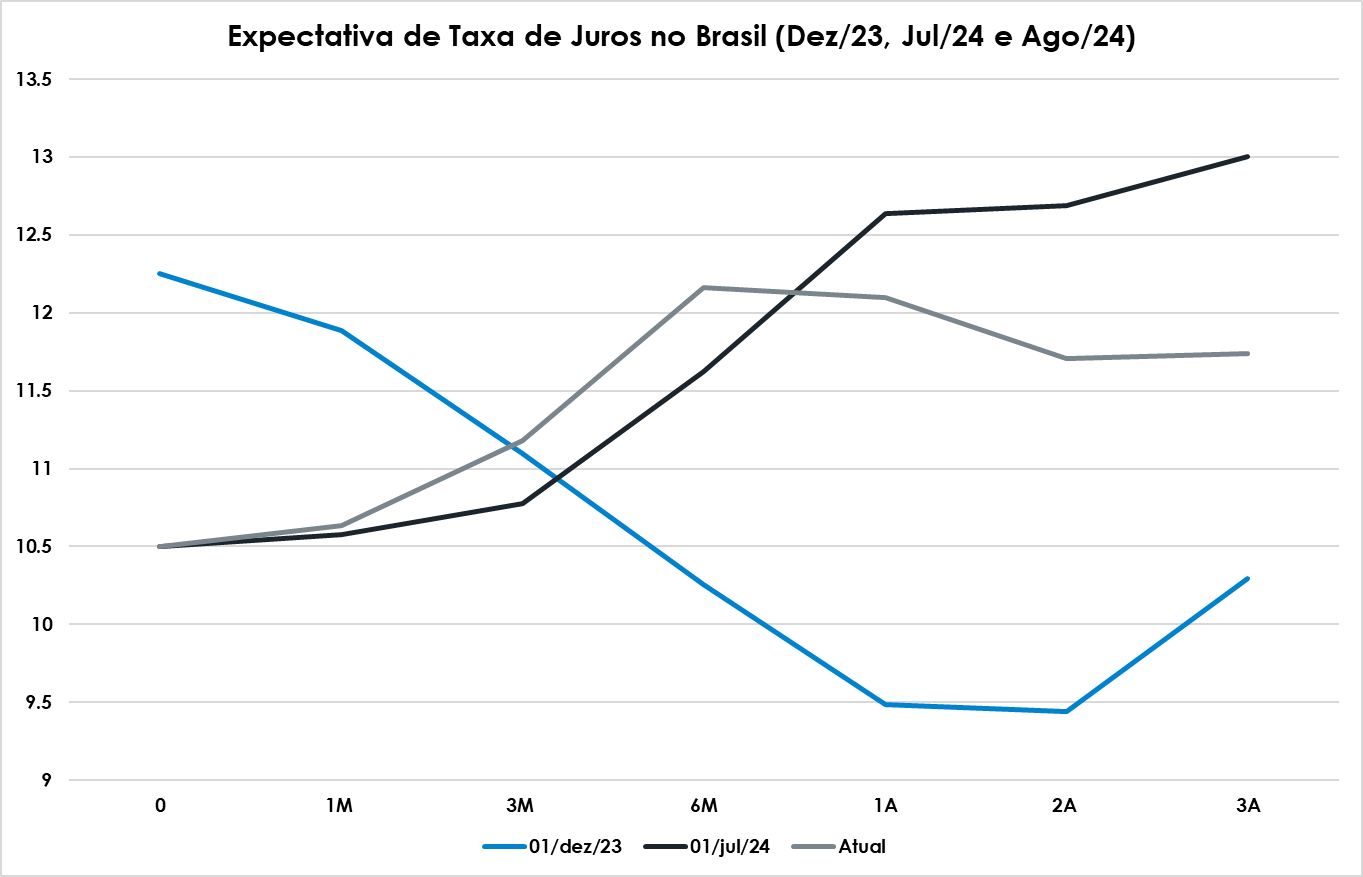

Por conseguinte, ao acreditar que existiria uma coordenação (ou harmonização) entre a política monetária e fiscal nos anos subsequentes, em um contexto que se apreçava pelo menos seis cortes de taxas de juros nos EUA ao longo de 2024, o mercado reagiu positivamente, com valorização dos preços dos ativos domésticos. A título de ilustração, em dezembro de 2023, o mercado doméstico passou a prever um longo ciclo de afrouxamento monetário, com uma Selic no patamar dos 12,25% indo para 9,5%, no início de 2026, conforme linha azul no gráfico 1.

Gráfico 1

Eventos negativos e erros na condução e no gerenciamento das expectativas da política econômica

Porém, ao longo do primeiro semestre de 2024, em vez de prover garantias de que o teto de despesas do arcabouço fiscal seria cumprido, por meio do encaminhamento de reformas nas despesas obrigatórias, e ajudar o Banco Central a cumprir a meta de inflação de 3%, o Planalto passou a dar sinais reiteradamente contrários aos prometidos nos meses de abril a dezembro de 2023.

Esses sinais na contramão do ajuste fiscal coincidiram com eventos negativos para o governo, que ajudaram a piorar a percepção dos analistas locais sobre o futuro da economia brasileira, especialmente pela falta de boa comunicação e/ou reação adequada por parte da equipe econômica, deteriorando os preços dos ativos domésticos. Elenquemos os três principais eventos.

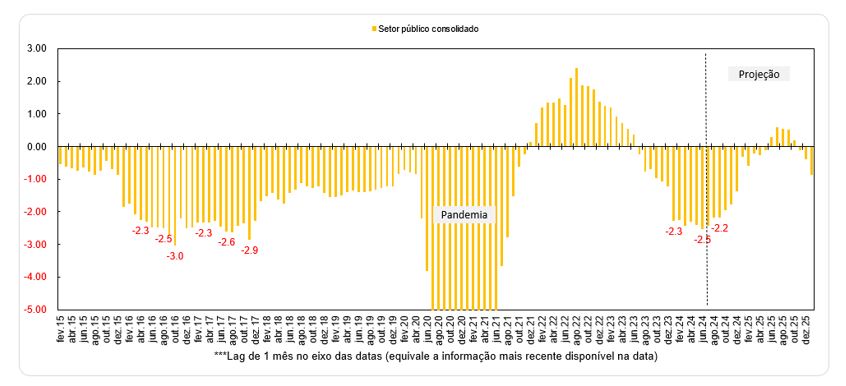

Primeiro: a piora do resultado primário acumulado em 12 meses, que basicamente dobrou do patamar: de um déficit de 1,2% do PIB, em dezembro de 2023, para 2,3% do PIB, em janeiro de 2024, que é um patamar similar ao que vigia no fim do governo Dilma, conforme se observa no gráfico 2.

Gráfico 2 – Resultado primário do setor público consolidado acumulado

em 12 meses (% do PIB)

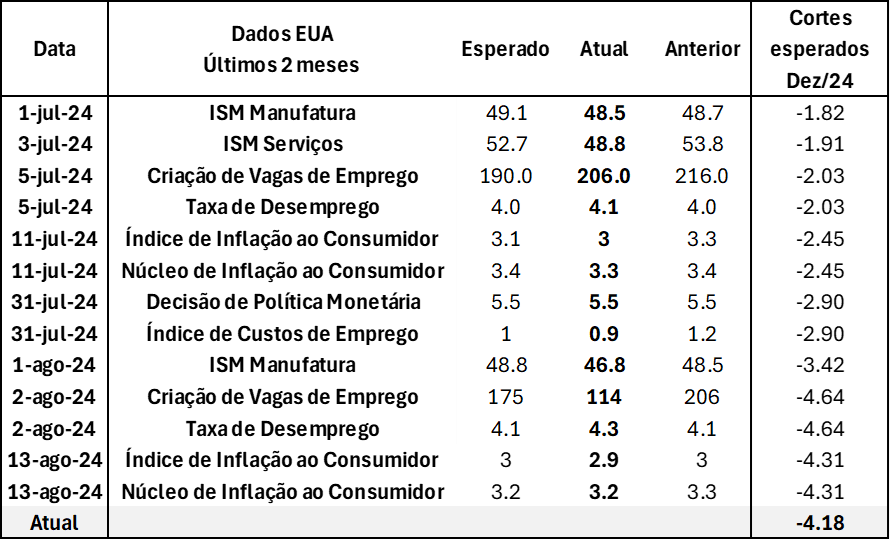

Segundo: a diminuição das expectativas de cortes de juros nos EUA, cujo apreçamento passou dos seis previstos em dezembro de 2023 para apenas um corte em 2024, em 1º de julho deste ano, conforme se observa na última coluna da Tabela 1. Nesta, mostra-se também como a evolução dos cortes esperados na curva de juros americanos tem sido dependente dos dados, especialmente ao comparar o dado divulgado (atual) com o que estava sendo esperado e o que havia sido anteriormente divulgado.

Tabela 1 – Dados econômicos norte-americanos e cortes de juros precificados

Terceiro: Diante da piora dos dados fiscais divulgados e da expectativa de maior restrição monetária nos EUA ao longo do primeiro semestre de 2024, o Ministério da Fazenda (MF) sinalizou menos austeridade fiscal, em vez de mais. De fato, ao mirar o limite inferior da meta de superávit primário para 2024, nos dois primeiros relatórios bimestrais de execução orçamentária, o MF demonstrou leniência na condução da política fiscal. Além disso, em 15 de abril de 2024, o MF reduziu as metas de resultado primário para 2025 e 2026.

Nesse contexto de má comunicação e gestão da política fiscal, o dólar disparou, subindo do patamar de R$ 5,00 para R$ 5,40. Foi então que o presidente do Banco Central, Roberto Campos Neto, em um evento em Washington, D.C., alterou o guidance de corte da Selic de 0,50% para 0,25%. A disparada do dólar foi contida, e a moeda brasileira se estabilizou, sendo cotada em torno de R$ 5,30.

No entanto, aproximadamente um mês depois, o evento do "voto dividido", em que os quatro diretores indicados pelo presidente Lula divergiram do guidance dado em Washington, D.C. (ancorando-se no guidance delineado na reunião anterior para preservar a credibilidade), gerou expectativa de uma futura postura mais leniente do Banco Central a partir de janeiro de 2025, quando a maioria dos diretores do Copom será composta por indicados do presidente.

Como resultado, no início do segundo semestre, as previsões para a economia brasileira eram completamente diferentes daquelas vigentes em dezembro de 2023, com uma deterioração significativa nos preços dos ativos. A curva de juros, que em dezembro de 2023 antecipava um ciclo de afrouxamento monetário ao longo de 2024, passou a prever uma sequência de aumentos, com a Selic subindo dos atuais 10,5% para 12,25% nos próximos meses, conforme indicado pela linha preta no gráfico 1.

E o que esperar daqui para frente?

Inicialmente, vale destacar que vivemos em um país polarizado, no qual Lula venceu a eleição por uma margem apertada. Além disso, diferentemente de Dilma, a percepção sobre o atual presidente é a de um político pragmático, como mencionado por seu amigo Jacques Wagner, em um evento recente da Esfera Brasil. Ele lembrou que, durante o primeiro mandato, o governo passou os dois primeiros anos, 2003 e 2004, sem conceder aumento real no salário mínimo, apesar de isso ter sido uma promessa de campanha.

Diante dessa percepção de que Lula age de forma pragmática, sem necessariamente priorizar compromissos ideológicos, e considerando o retorno das expectativas de cortes nos juros nos EUA — que passaram de um corte em julho para quatro cortes ou pelo menos 100 pontos-base nos Fed Funds em agosto (Tabela 1) — inferimos que a melhoria substancial nos preços dos ativos domésticos daqui em diante dependerá da política fiscal.

Se o mercado realmente acreditasse na reversão do atual déficit acumulado em 12 meses, de 2,5% do PIB, para um superávit em março de 2025, certamente quase ninguém estaria discutindo aumentos de juros neste momento. Embora haja uma contração fiscal formalizada pelas exigências do novo arcabouço fiscal, o mercado não acredita que ela será cumprida, e, portanto, desconsidera essa contração.

No imaginário do mercado, está claro que Lula não aceitará tal contração, e, no decorrer do processo, alguma decisão será tomada para implementar uma política fiscal expansionista – como o encaminhamento do Auxílio Gás com repasses fora do orçamento, descumprindo o limite de despesa imposto pelo arcabouço fiscal.

De fato, não há confiança de que o governo tenha aprendido que, em uma economia em que o controle da inflação exige juros reais elevados, não se pode sustentar uma política fiscal permanentemente expansionista, mesmo que haja (ou houvesse) algum espaço fiscal disponível.

Somando-se a essa falta de confiança na política fiscal estão os sinais de que a demanda agregada supera a oferta – como demonstrado pela pressão no mercado de trabalho, com as taxas de desemprego caindo mês a mês. Logo, chega-se à conclusão de que um aumento de juros na próxima reunião do Copom é inevitável. A demanda agregada pressionada, aliada à falta de credibilidade na política fiscal para conter essa pressão, torna necessária a elevação dos juros para que a pressão da demanda sobre a oferta seja contida.

Por fim, é importante ressaltar que a ausência de credibilidade da política fiscal atual decorre de eventos coincidentes e erros de política econômica ao longo do primeiro semestre de 2024. Somente com a implementação de medidas críveis para conter a forte expansão das despesas observada até o momento no governo Lula 3 (como o crescimento real de 10,5% no acumulado de 12 meses até junho de 2024 em comparação aos 12 meses anteriores) e com a divulgação de dados que comprovem essa contenção poderá haver uma recuperação da credibilidade fiscal.

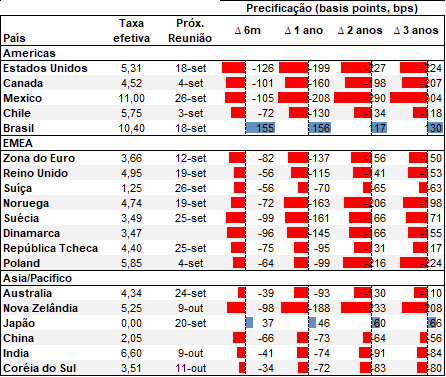

Enquanto não houver essa percepção, continuaremos discutindo ou efetivando aumentos de juros, mesmo que o IPCA venha próximo de zero, o FED inicie o ciclo de corte de juros e a maior parte do mundo (com exceção de Rússia e Japão) esteja discutindo afrouxamento monetário, conforme se observa na Tabela 2.

Tabela 2:

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário