Impacto da pandemia sobre a vida dos consumidores e expectativa dos empresários de retorno à normalidade

Desde o início da pandemia, através da aplicação de perguntas extraordinárias no âmbito das sondagens, a FGV tem se esforçado para compreender como a pandemia do novo coronavírus tem afetado a vida de consumidores e como as empresas têm se adaptado a esse cenário desafiador, bem como qual a expectativa de ambos para os próximos meses.

Quesitos aos consumidores

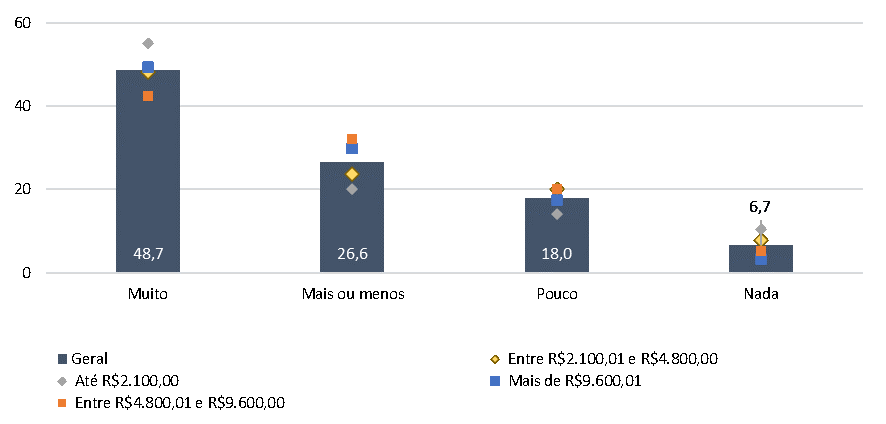

Nos quesitos suplementares de agosto[1], questionamos os consumidores a respeito da intensidade com a qual a pandemia vem impactando a sua vida e qual sua principal fonte de preocupação. De maneira geral, 48,7% dos consumidores afirmaram terem sido muito impactados, 26,6% mais ou menos, 18% pouco e apenas 6,7% não foram afetados em nada. Esse resultado ruim já era esperado como decorrência do agravamento da crise sanitária e econômica, com reflexos no Índice de Confiança dos Consumidores (ICC), que vem recuperando muito lentamente, tendo, inclusive voltado a apresentar resultados negativos na prévia de agosto.

Entre as faixas de renda, mais da metade dos consumidores da faixa mais baixa (renda 1) declarou que sua vida foi muito afetada pela pandemia (55,1%), enquanto os consumidores da terceira faixa foram os que apresentaram menor percentual de respostas extremas (42,5%). No entanto, a renda 1 também foi a que registrou o maior percentual de pessoas afirmando que sua vida não teria sido impactada, o que pode estar relacionada à parcela de pessoas que, por exemplo, não puderam parar de trabalhar durante o isolamento social, ou que já tiveram que retornar presencialmente ao trabalho, ou até mesmo que foram beneficiados pelo auxílio emergencial, fazendo com que sua renda e consumo não tivessem caído de maneira significativa.

Intensidade com que a vida dos consumidores tem sido impactada pela pandemia do novo coronavírus

em % do total e por faixas de renda familiar (marcadores)

Fonte: FGV Ibre

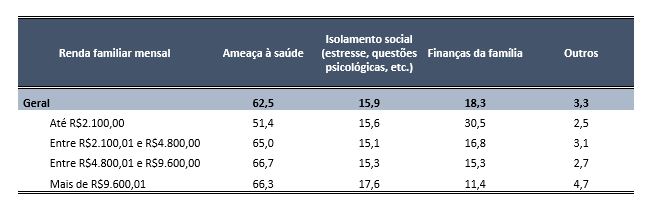

Entre os principais motivos de preocupação para os consumidores, vemos que quanto maior a renda familiar, maior a parcela de respostas relacionadas a questões de bem-estar (ameaça à saúde e isolamento social) e menor em relação às condições econômicas da família. Esse resultado também já era esperado dado que, nos quesitos especiais de maio, as famílias das faixas mais baixas foram as que mais sofreram com demissões ou impedimento de trabalho devido ao isolamento social. Já nos quesitos especiais de junho, as duas primeiras faixas de renda mostraram maior deterioração das finanças familiares (maior percentual de famílias com algum membro com dívidas em atraso), e os principais motivos para isso foram também perda de emprego e impedimento de trabalho.

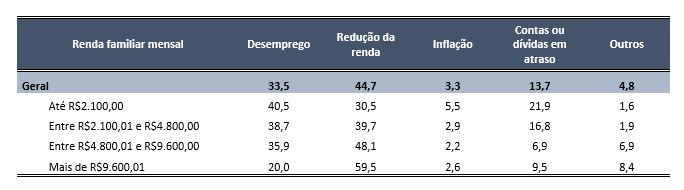

Ao questionarmos apenas os consumidores que apontaram as finanças da família como o principal motivo de preocupação no momento, o desemprego teve maior impacto para as famílias de renda mais baixa, enquanto nas famílias de renda mais alta, o principal motivo foi a redução da renda. Chama a atenção também as contas ou dívidas em atraso para as duas faixas de renda mais baixas e a inflação para a primeira faixa de renda, dado que, de fato, os itens que mais têm variado de preço são aqueles que possuem maior peso na cesta de consumo das famílias mais pobres, o que acaba por diminuir o poder de compra desses consumidores.

Tabela 1: Principal motivo de preocupação para os consumidores - em %

Fonte: FGV Ibre

De modo geral, podemos inferir que a pandemia esteja afetando consumidores de forma diferenciada de acordo com o nível de renda. Para as faixas de renda mais baixas, esse impacto tem sido mais intenso e mais relacionado a questões econômicas, principalmente perda de emprego e deterioração da situação financeira familiar. Por outro lado, para os consumidores das faixas de renda mais alta, o impacto tem sido menos intenso e mais relacionado às questões de saúde física e psicológica, com a redução da sua renda exercendo papel secundário.

Tabela 2: Principal fator de preocupação em relação às finanças de sua família – em %

Fonte: FGV Ibre

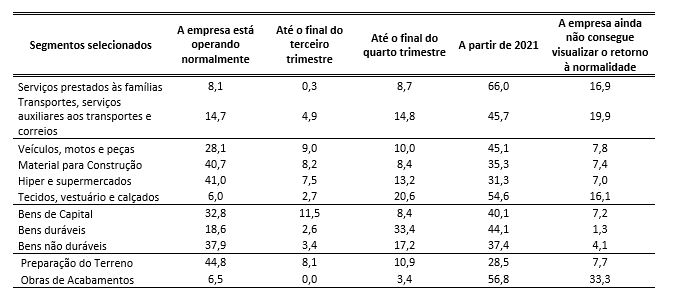

Quesitos Empresariais

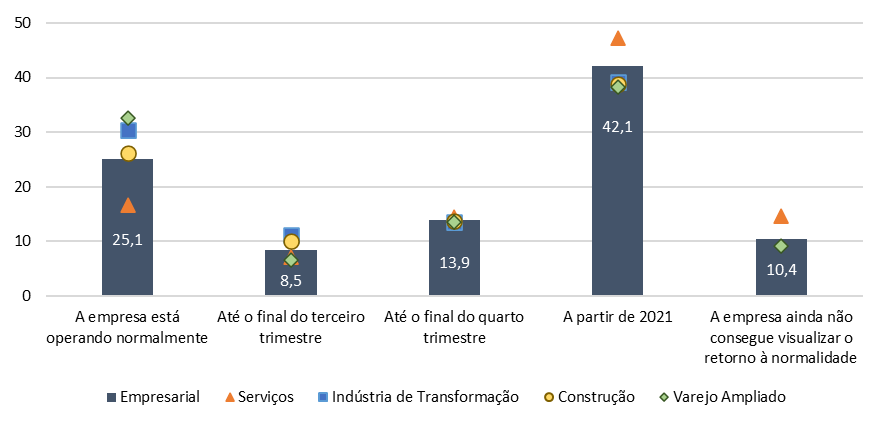

Nos quesitos empresariais, perguntamos em quanto tempo as empresas esperam que sua atividade volte à situação similar ao período anterior à pandemia. No geral, 25,1% das empresas afirmaram operarem normalmente, 8,5% das empresas retornariam até o final do terceiro trimestre, 13,9% até o final do quarto trimestre, 42,1% apenas a partir de 2021 e 10,4% não conseguem visualizar retorno à normalidade. Esse resultado nos mostra que pouco menos da metade (47,4%) dos empresários dos quatro setores esperam encerrar o ano de 2020 em uma situação econômica/produtiva considerada normal.

Do lado negativo, o setor de Serviços se mostra o mais pessimista em relação à recuperação. Apenas 16,6% das empresas estão operando em situação considerada normal, mas para 47,2% a normalidade viria a partir de 2021 e 14,7% não conseguem visualizar o retorno. Esses resultados mostram a fragilidade da recuperação desse setor, fortemente impactado pelas medidas sanitárias e de isolamento social, que ainda impedem que as empresas voltem a operar com 100% de sua capacidade, e pelo receio da população a voltar a frequentar alguns tipos de estabelecimentos.

Período em que a empresa espera que sua atividade retorne à normalidade (situação similar ao período anterior à pandemia)

em % do Total e por Setores (marcadores)

Fonte: FGV Ibre

Como mostraram os quesitos especiais aplicados aos consumidores em julho, a grande maioria das pessoas não viajaria de férias ou não iria ao cinema/teatro ou bares/restaurantes sob hipótese alguma (70,4%, 80,1% e 64,3% respectivamente). Como principal consequência, o segmento de Serviços prestados às famílias é o segundo maior percentual de empresas que não conseguem visualizar retorno à normalidade (16,9%) e o maior (66,0%) de volta à normalidade em 2021. Já o segmento de Serviços de transporte e correio é o que apresenta o maior percentual de empresas que não conseguem visualizar retorno à normalidade (19,9%), resultado que poderia ser pior já que agrega tanto os serviços de transporte de passageiros quanto de cargas e serviços de entregas, segmentos que foram beneficiados por exemplo com a expansão do comércio on-line

Do lado positivo, Indústria e Comércio são os setores com maior percentual de respostas de empresas operando normalmente, com 30,4% e 32,5% respectivamente. Além disso, mais da metade das empresas acreditam que encerrarão o ano em nível de atividade anterior à pandemia e menos de 10% não conseguem visualizar retorno à normalidade.

No Comércio, os segmentos de Material para construção e Hiper e supermercados possuem mais de 40% das empresas operando normalmente, resultado esperado já que esses segmentos foram considerados essenciais e puderam funcionar mesmo durante os meses de isolamento mais rígido, ainda que com restrições. Também é interessante notarmos que o segmento de Tecidos, vestuário e calçados está com o maior percentual de empresas prevendo recuperação em 2021 e que não consegue visualizar retorno à normalidade (54,6% e 16,1%), bem como o menor percentual de empresas operando normalmente (6,0%), explicitando os efeitos negativos que a pandemia e a crise tiveram sobre o consumo de bens menos essenciais. Além deste, Veículos motos e peças também mostram percentual alto de recuperação apenas a partir 2021 e o segundo menor percentual de empresas operando normalmente (28,1%), o que também reflete a mudança de padrão de consumo das famílias e a dificuldade de recuperação dos segmentos cujo consumo depende de um nível menor de incerteza.

Tabela 3: Período em que a empresa espera que sua atividade volte à normalidade (situação similar ao período anterior à pandemia) – em % do Total e por Setores Selecionados

Na Indústria, o destaque positivo são os Bens de consumo não duráveis em conceito mais amplo, que engloba tanto Alimentos, Limpeza e perfumaria e medicamentos, quanto Vestuário (semiduráveis em outros critérios de classificação). De maneira geral, vemos que os segmentos produtores de bens essenciais têm puxado o resultado mais positivo da categoria, enquanto os bens menos ou não essenciais têm mostrado maior percentual de volta à normalidade a partir de 2021. Do lado negativo, Bens de capital possui o maior percentual de empresas que não conseguem visualizar o retorno à normalidade (7,2%), e o segundo maior percentual de empresas que esperam voltar apenas em 2021 (40,1%). Já Bens duráveis aparece com o maior percentual de empresas que esperam voltar à normalidade a partir de 2021 (44,1%). Esse resultado também pode ser reflexo do momento de elevada incerteza, que atua como obstáculo tanto à retomada dos investimentos quanto ao consumo de bens de maior valor de aquisição, e por esse motivo, traz muitas dúvidas sobre o ritmo recuperação dessas categorias de uso.

Por fim, Construção apresenta mais de um quarto das empresas operando normalmente, com destaque para Preparação de terrenos, que possui percentual (44,8%) muito superior à média do setor e do grupo empresarial. Esse resultado pode ser visto como um sinal bastante positivo, já que esse segmento é considerado antecedente do ciclo de obras. Em contrapartida, o segmento de Obras de acabamento tem o maior percentual de empresas esperando voltar a partir de 2021 ou sem visualização de retorno à normalidade (56,8% e 33,3% respectivamente). Como esse segmento insere-se ao final do ciclo das obras, sua retomada será de fato mais lenta, já que muitos projetos foram atrasados ou postergados.

Em resumo, vemos que os empresários dos segmentos considerados essenciais conseguiram se reestabelecer de forma mais rápida após o afrouxamento das medidas de isolamento social. Além disso, também são os segmentos mais otimistas para a retomada da sua atividade ainda no ano de 2020. Em contrapartida, os segmentos ligados aos bens e serviços não essenciais ou que são fortemente afetados pelo elevado nível de incerteza, ainda estão bastante pessimistas em relação ao ritmo de recuperação. Por fim, enquanto houver dúvidas em relação à duração das medidas sanitárias e de isolamento, bem como em relação à recuperação econômica e do mercado de trabalho, o setor de Serviços continuará a ser duramente impactado.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] Para a prévia de agosto, foram entrevistados 1510 consumidores, 668 empresas da Indústria de Transformação, 489 da construção, 1212 de Serviços e 498 do Comércio.

Deixar Comentário