Após várias quedas, estoque de capital brasileiro voltou a crescer em 2021. Mas nem tudo que reluz é ouro...

Estoque de capital fixo cresceu 1% em 2021, após cair vários anos. Mas esse resultado, além de apontar taxa de variação ainda fraca – muito aquém dos 3,5% a 4,5% necessários para PIB potencial de cerca de 3% -, também foi em boa medida explicado pela construção residencial.

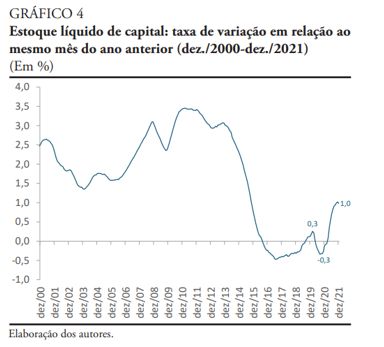

O IPEA divulgou suas estimativas atualizadas para o estoque de capital fixo da economia brasileira. Segundo tais estimativas, o estoque líquido brasileiro cresceu 1% em 2021, após recuo em 2020. Na verdade, a alta anual em 2021 seria a maior desde 2014, como aponta a figura abaixo.

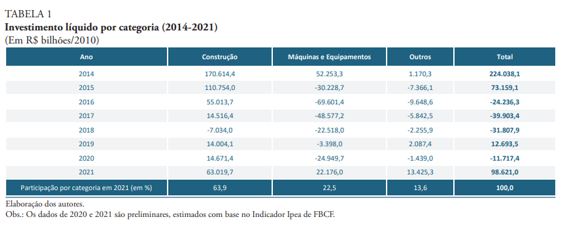

Os técnicos do IPEA destacaram a evolução dos investimentos líquidos (FBCF menos depreciação) em máquinas e equipamentos, que vinham em terreno negativo desde 2015 e fecharam 2021 no “azul”, como revela a tabela abaixo.

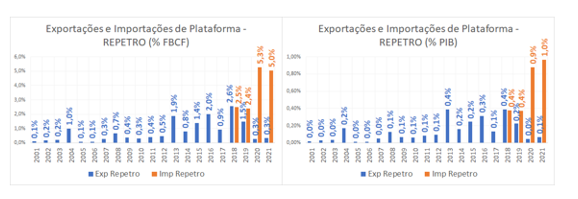

Não obstante, como já apontaram anteriormente neste blog meus colegas de FGV-IBRE, Gilberto Borça, Ricardo Barboza, Cláudio Considera, Roberto Olinto, Juliana Trece e André de Souza, os dados de FBCF brasileiros estão bastante distorcidos nos últimos anos por conta das operações de internalização contábil de plataformas de petróleo, no âmbito de mudanças implementadas no Repetro em 2018. Tais importações estão sendo contabilizadas como “novos investimentos” desde 2018, quando na verdade correspondem a investimentos já realizados ao longo de 2013-2018 (quando foram contabilizadas como exportações e não como investimentos, seguindo as regras originais do Repetro, instituído em 2004). As figuras abaixo, de um texto recente de Gilberto Borça neste blog, ajudam a ilustrar a relevância dessas operações.

Os técnicos do IPEA não realizaram essa “correção” nas estimativas de estoque de capital - algo que, na verdade, deveria ser feito pelo IBGE nos dados de FBCF, Exportações e Importações das Contas Nacionais (como defenderam Roberto Olinto, Cláudio Considera, Juliana Trece e André de Souza em texto recente neste blog).

Com efeito, resolvi avaliar qual seria o impacto dessa distorção sobre a evolução do estoque de capital fixo brasileiro nos últimos anos. Para tanto, levei em conta o saldo líquido de exportações e importações “fictas” de plataformas (“Bens mudando de propriedade de não residente para residente sem cruzar a fronteira – Repetro”, segundo dados disponibilizados pelo BCB), convertidos em R$ e ajustados para que estejam a preços de 2010[1], permitindo uma comparação adequada com os dados da tabela apresentada acima.

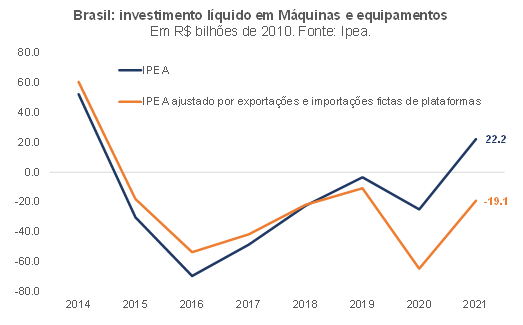

A figura abaixo compara a evolução “oficial” (IPEA) do investimento líquido em máquinas e equipamentos com a estimativa ajustada por mim.

Como pode ser notado, esse ajuste muda o sinal do investimento líquido em máquinas e equipamentos em 2021. Levando em conta a série ajustada (linha laranja na figura acima), o investimento líquido em máquinas e equipamentos continuou em terreno bastante negativo em 2021, pelo sétimo ano consecutivo.

Esse mesmo ajuste, quando realizado desde 2013 na série de estoque de capital do IPEA, rebaixaria o nível desse estoque em 2021 em 0,4%, mas não mudaria a taxa de variação de +1% entre 2020 e 2021 (já que essa questão das plataformas afetou o investimento líquido em máquinas e equipamentos em 2020 em magnitude semelhante àquela de 2021 – ver novamente a figura acima).

Vale notar, contudo, que essa taxa “ajustada” de variação do estoque de capital de +1%, a despeito de ter sido positiva, é bastante modesta. Para chegarmos a um crescimento do PIB potencial de 3% a.a., levando em conta um alta da População em Idade Ativa (PIA) de cerca de 0,9% a.a. (IBGE, Revisão 2018) e uma variação da Produtividade Total dos Fatores de +0,5% a.a. (igual à média brasileira nos últimos 40 anos), o estoque de capital teria que crescer cerca de 4,5% a.a. Admitindo uma alta maior da PTF, de cerca de 1,0% a.a. (como observado na economia brasileira na média de 2000-2013), o crescimento necessário do estoque de capital fixo seria de cerca de 3,5% a.a. para que o PIB potencial crescesse os mesmos 3% a.a. do exemplo anterior.

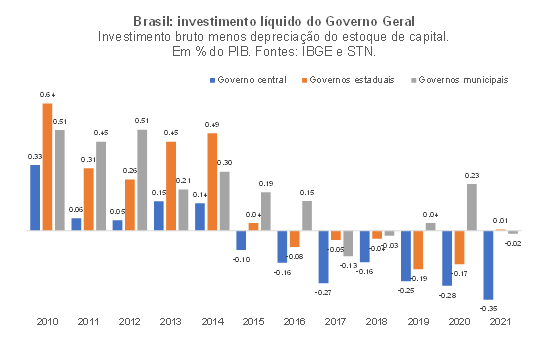

Também nesta semana o Tesouro Nacional divulgou as estimativas de investimentos líquidos do Governo Geral para o ano fechado de 2021, apresentados na figura abaixo.

Considerando o somatório dos três níveis de governo, tivemos, em 2021, um investimento líquido de -0,36% do PIB (-R$ 30,9 bilhões). Desde 2016 o investimento líquido do Governo Geral está em terreno negativo, indicando que o fluxo de novos investimentos realizados pela administração pública brasileira não está sendo suficiente para cobrir a depreciação do estoque pré-existente. Em particular, é importante notar que a depreciação anual do estoque de capital referente ao Governo Central está correndo hoje em torno de R$ 45 bilhões anuais. Com efeito, esse valor deveria ser acrescido às estimativas de vários analistas sobre qual seria o nível mínimo de despesas discricionárias necessário para evitar um shutdown da administração pública federal (tais estimativas oscilam entre R$ 70 e R$ 100 bilhões[2]).

Aliás, esse quadro – novos investimentos insuficientes para cobrir a depreciação – se estende para todo o setor de infraestrutura econômica (logística, saneamento, energia elétrica e telecomunicações), incluindo o setor privado: segundo estimativas da Inter.B, o total de investimentos em infraestrutura no Brasil deve ter fechado 2021 em torno de 1,6% do PIB, abaixo dos cerca de 2% do PIB referentes à depreciação do estoque de capital de infra.

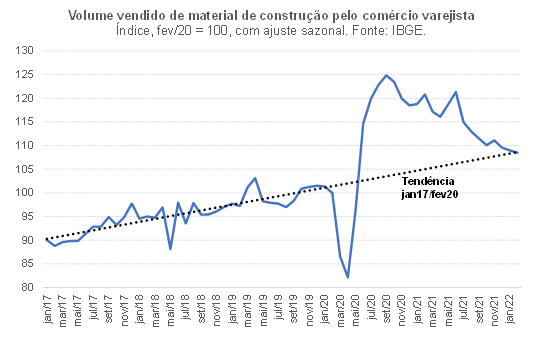

Bem, se o investimento líquido em máquinas e equipamentos continuou em terreno negativo (quando se leva em conta o ajuste das plataformas), bem como aqueles na infraestrutura (públicos + privados), o que explicaria o crescimento do estoque de capital em 2021 (também já levando em conta o ajuste das plataformas)? A resposta parece estar, em boa medida, na construção civil residencial/”formiguinha”. A figura abaixo aponta um boom no segmento na segunda metade de 2020 e em 2021.

Na média de janeiro a dezembro de 2021, as vendas em volume de materiais de construção pelo comércio varejista foram 16% maiores do que em 2019, ano anterior à eclosão da pandemia. Quando se compara com 2013 – pico do ciclo bastante favorável da construção civil residencial iniciado em meados da década de 2000 -, as vendas de materiais de construção em volume em 2021 foram quase 12% maiores.

Vale notar, contudo, que elas já vêm perdendo fôlego nos últimos meses, após terem sido impulsionadas pelo movimento de intensificação do trabalho remoto em 2020-21, pelos juros reais bastante baixos dos financiamentos imobiliários e mesmo pelo excesso de poupança acumulada pelas classes média e alta durante a fase mais aguda da pandemia (reflexo de um menor consumo de serviços durante a vigência das restrições de mobilidade e de funcionamento de estabelecimentos intensivos em contato entre março de 2020 e o final de 2021).

Embora esse tipo de investimento – construção residencial – dinamize a economia no curto prazo e eleve o bem-estar da sociedade, sua contribuição para a capacidade produtiva do país e para elevar a produtividade total dos fatores é menos clara.

Portanto, à luz do que foi exposto acima e em outros textos recentes neste blog, é preciso ter cautela ao interpretar a evolução da Formação Bruta de Capital Fixo e do estoque de capital brasileiros em 2021.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] Utilizei o IPP Máquinas e equipamentos do IBGE para realizar esse deflacionamento.

[2] Esse intervalo relativamente amplo decorre de algumas divergências quanto à “necessidade” de algumas políticas públicas que são classificadas como despesas discricionárias – tais como os gastos com bolsas no âmbito da Capes/CNPq, dentre algumas outras. Não obstante, tais estimativas não levam em conta o valor necessário para manter constante, ao longo do tempo, o estoque de capital fixo do governo federal.

Deixar Comentário