Baixa taxa de poupança doméstica não explica juro real atipicamente elevado no Brasil

De fato, há a relação negativa entre a taxa de poupança doméstica e o patamar de juro real, como sugere a teoria econômica. Mas, mesmo considerando esse fator, exercício sugere um “excesso de juros” no Brasil de quase 4 pontos percentuais.

Há algum tempo, chamei a atenção em um artigo na Folha de São Paulo para o “milagre polonês”: o PIB per capita do país europeu praticamente quadruplicou entre o começo dos anos 1990 e agora, por diversas razões (e isso mesmo com uma carga tributária de cerca de 35% ao longo desse período).

Um dos fatores que chama a atenção, na comparação com o Brasil, é a taxa de poupança doméstica polonesa, que tem oscilado em torno de 23,5% do PIB nos últimos anos, contra cerca de 18,5% no caso brasileiro (médias para 2021-24)., dados do Banco Mundial). Considerando um período mais longo, desde meados dos anos 1990, a taxa brasileira registrou valor semelhante, ao passo que a polonesa foi de cerca de 20% do produto.

Esse diferencial favorável de taxa de poupança explicaria o patamar juro real muito mais baixo na Polônia? Vale notar que estimativas recentes de juro neutro real indicam uma taxa em torno de 2% a.a. para o país do leste europeu, quase três vezes menor do que a taxa estimada para o Brasil (atualmente em torno de 5,5% a 6% a.a.).

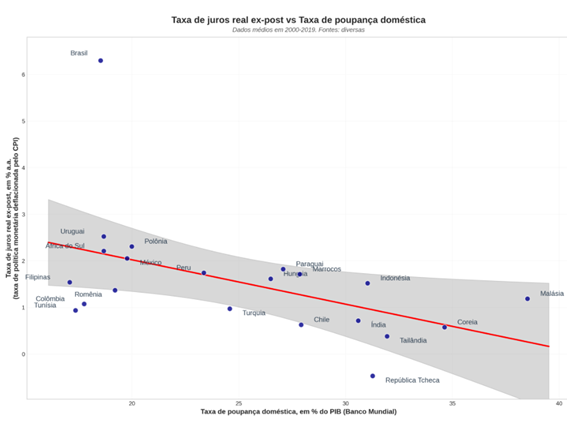

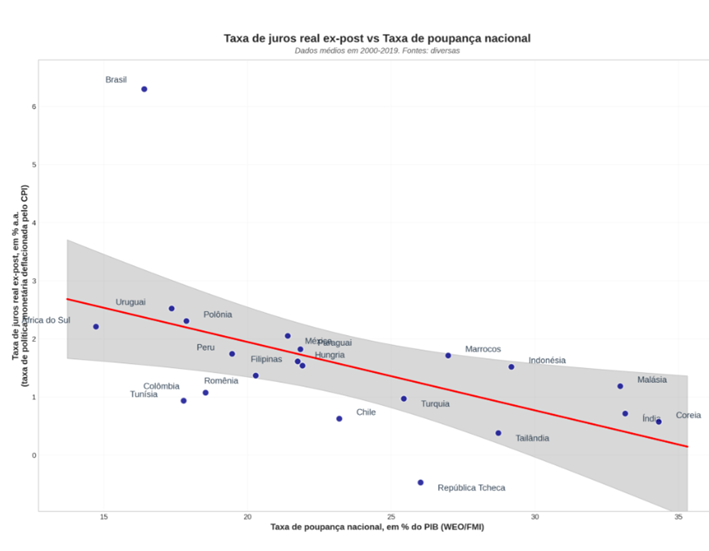

Para tentar avaliar essa questão, eu preparei as duas figuras abaixo, usando duas bases de dados distintas para a taxa de poupança (Banco Mundial e FMI). Para evitar distorções, limitei o período da amostra até antes da pandemia (2019) e considerei apenas países emergentes. Vale notar que a grande maioria deles operou sob o regime de metas de inflação em boa parte da amostra utilizada no exercício. Excluí a China, em função da sabida prática de repressão financeira adotada pelo país, que pode gerar distorção na taxa de juros doméstica.

Como pode ser notado, de fato há uma relação negativa entre a taxa de poupança doméstica/nacional e o patamar de juro real, como sugere a teoria econômica. Contudo, as figuras indicam que o Brasil é claramente um outlier, uma aberração: países com taxas de poupança semelhantes à nossa, como Uruguai e África do Sul, apresentaram taxas de juros reais muito menores do que a brasileira.

Utilizando a reta de regressão dada pela linha vermelha, a taxa de juros real brasileira deveria ter sido de cerca de 2,5% a.a. – e não os 6,3% a.a. efetivamente observados. Ou seja, esse exercício sugere um “excesso de juros” de quase 4 pontos percentuais. Trata-se de um valor semelhante àquele estimado em outros estudos mais completos, que já levaram em conta diversas variáveis explicativas e não apenas a taxa de poupança doméstica.

Segura-Ubiergo 2012, a partir da estimação de um painel dinâmico com diversos países emergentes que adotaram o regime de metas de inflação, identificou, já controlando para vários outros condicionantes (inclusive a taxa de poupança), um efeito fixo de cerca de +2 pontos percentuais para o Brasil, no período analisado (que foi até 2009).

Já Balliester Reis 2016, considerando uma amostra semelhante de países no período 1996-2015, identificou que a adoção do regime de metas de inflação reduziu as taxas de juros reais nos emergentes que adotaram o sistema em algo entre 3 e 5 p.p. Contudo, mesmo controlando para diversos outros fatores que impactam o nível do juro real, o modelo em painel estimado pela autora aponta um efeito fixo para o Brasil positivo em cerca de 5,2 pontos percentuais (ao passo que nos demais países da amostra esse efeito é próximo de zero ou mesmo negativo).

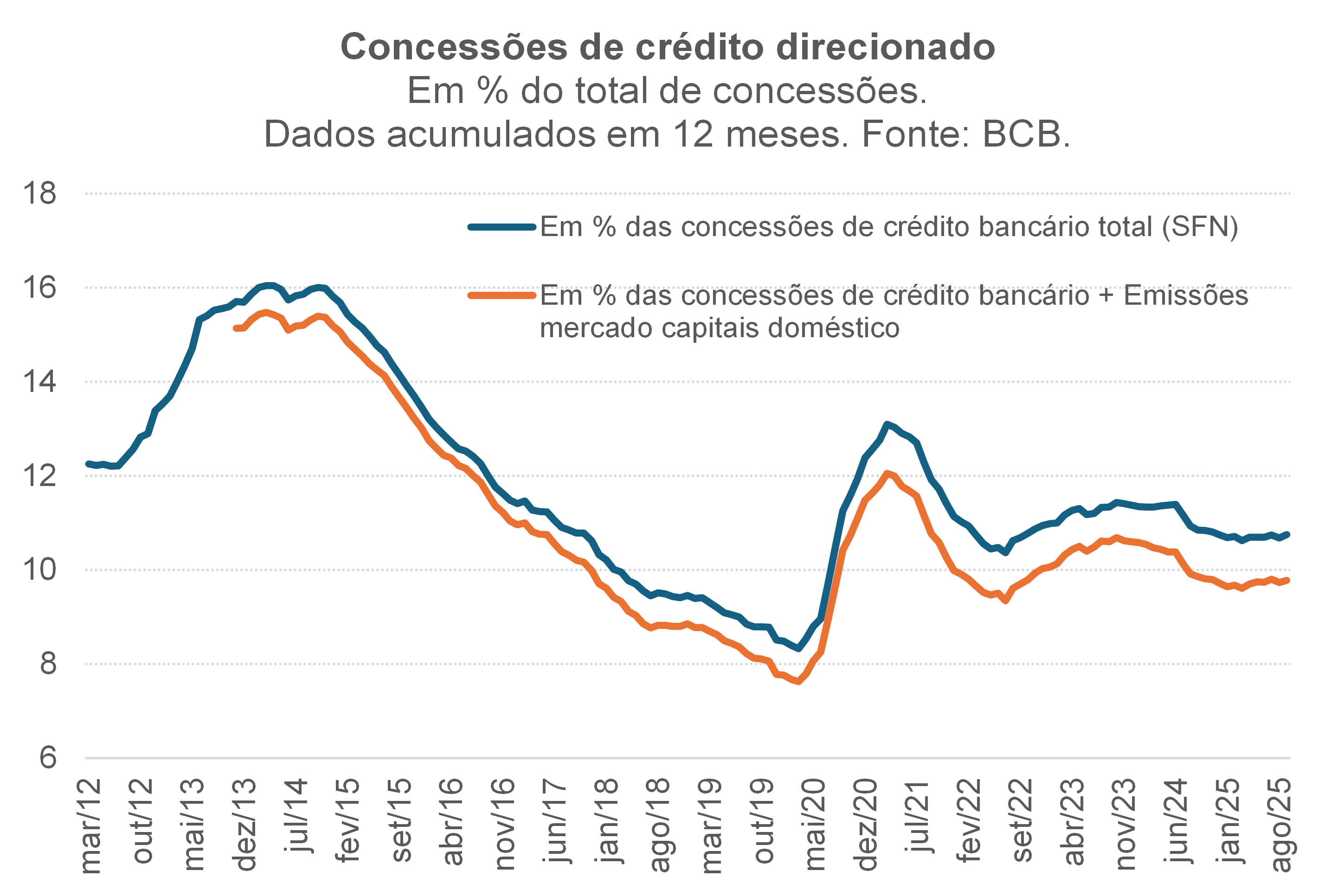

Algumas explicações mais recentes vêm enfatizando a baixa potência da política monetária brasileira, por diversas razões, tais como o spread bancário muito elevado (um dos maiores do mundo) e a presença relevante de crédito direcionado - que, no entanto, está hoje bem abaixo dos picos atingidos há uma década, como aponta a figura abaixo[1]. Um estudo recente feito na Europa, usando microdados de contratação de crédito por firmas, dá suporte empírico a uma tese defendida pelos “heterodoxos” no Brasil há tempos: quanto maior o percentual de empréstimos às empresas com juros pós-fixados, menor a potência da política monetária, já que um eventual aumento da taxa básica de juros, ao elevar os custos das empresas, é repassado, integral ou parcialmente, aos preços dos produtos.

Entretanto, não está claro se todos esses fatores levantados pelos analistas explicariam o excesso de juro real no Brasil apontado alguns parágrafos acima, uma vez que esses fatores também podem estar presentes em outros países. Portanto, mais de 22 anos após a publicação do artigo seminal de Pérsio Arida, Edmar Bacha e André Lara Resende, “Crédito, juros e incerteza jurisdicional: conjeturas sobre o caso do Brasil”, o patamar de taxa de juros atipicamente elevado no Brasil continua sendo um enigma, com consequências deletérias sobre o crescimento econômico potencial (ao desincentivar a acumulação de capital físico) e sobre a sustentabilidade fiscal.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] Muitos analistas continuam observando a participação do crédito direcionado no crédito total levando em conta os saldos de empréstimos (“estoques”) – algo que indica uma participação do direcionado hoje em cerca de 42% no saldo total. Entretanto, isso não é o mais adequado, sobretudo para se avaliar a questão da potência da política monetária. Em primeiro lugar, o que impacta a atividade econômica na ponta, e, portanto, a política monetária, são as concessões (“fluxos”) e não os saldos. Ademais, as operações de crédito direcionado tipicamente apresentam um prazo mais longo, sobretudo por conta dos empréstimos habitacionais e do BNDES, o que faz com que os saldos “carreguem” essas concessões por muito mais tempo do que aquelas realizadas a partir de recursos livres. Por fim, a potência da política monetária não depende apenas da participação das concessões de direcionado no total mas também da correlação entre as taxas de juros cobradas nos empréstimos direcionados e a estrutura a termo de juros (nos últimos anos, por exemplo, cada vez mais os empréstimos do BNDES passaram a seguir a TLP, que, por sua vez, tem como referência o juro real longo dos títulos públicos – em contraste com a situação observada até meados da década passada, quando a referência era a TJLP, que era fixada de forma muitas vezes incoerente com a política monetária).

Comentários

Deixar Comentário