Como reduzir o juro estrutural no Brasil: o caminho das pedras

Ainda que os diversos avanços em termos de fundamentos macro e microeconômicos observados nas últimas duas décadas e meia tenham gerado uma queda expressiva do patamar de juro real da economia brasileira – de cerca de 20% ao ano em 1995-1998 (período de câmbio semifixo) para perto de 11% a.a. em 1999-2008 e para 5% a.a. em 2009-2016, sempre em termos de Selic real –, o Brasil segue despontando como um dos primeiros no ranking de juros básicos reais mais elevados em uma ampla comparação internacional.

Para se ter uma ideia, no período pós-crise financeira global, o juro real médio brasileiro foi cerca de três pontos percentuais mais elevado do que aquele observado na média de Argentina, Chile, Colômbia, México e Peru (a despeito de o risco-país, medido pelo EMBI+, ter sido muito semelhante nesse período: cerca de 260 pontos-base no caso do Brasil, contra 300 pbs na média simples dos países assinalados acima).

O debate sobre o porquê de a taxa de juros real brasileira ser estruturalmente mais elevada em termos absolutos e relativos reemergiu com bastante força nas últimas semanas, mas ele não é novo. Em 2004, por exemplo, os economistas Pérsio Arida, Edmar Bacha e André Lara Resende já debatiam essa questão com a apresentação de um Working Paper.

Longe de querer fazer uma discussão teórica mais profunda – não tenho todo o conhecimento que muitos outros que entraram nesse debate possuem –, minha intenção é somente a de trazer um pouco mais de concretude à discussão, sob a ótica da formulação e implementação de políticas/reformas visando lidar com esta questão.

Desde o estudo mencionado acima, vários outros foram realizados, os quais identificaram pelo menos quatro grandes conjuntos de fatores, não excludentes entre si, por detrás desse fenômeno da Selic real estruturalmente elevada. A depender da corrente de pensamento econômico, maior ou menor ênfase é dada para cada um deles, mas a verdade é que todos eles desempenham papel importante na determinação dessa “jabuticaba” brasileira, ao menos no período pós Plano Real.

São eles:

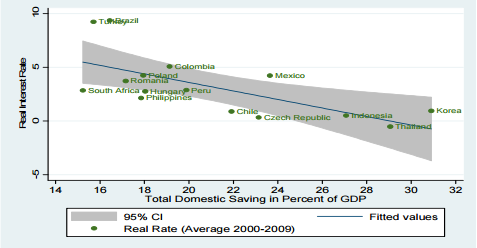

1- Taxa de poupança doméstica relativamente baixa, como aponta a figura abaixo – ou uma taxa de impaciência intertemporal dos agentes econômicos mais elevada (isto é, agentes, em média, mais “curto-prazistas”). Isso, por sua vez, pode ser explicado por uma série de outras questões, algumas até de ordem institucional, tais como: i) a presença de um generoso sistema de seguridade social (desestimulando os agentes econômicos a poupar de forma precaucionária); ii) uma desigualdade de renda muito elevada (as pessoas mais pobres tendem a poupar menos); e iii) uma demografia, ao menos até agora, menos favorável a uma taxa de poupança agregada mais alta (em função da participação ainda elevada de jovens com taxa de poupança nula ou muito baixa no total da população), dentre outras.

Poupança doméstica e taxa de juros reais nas economias emergentes sob regimes de metas de inflação (média 2000-09)

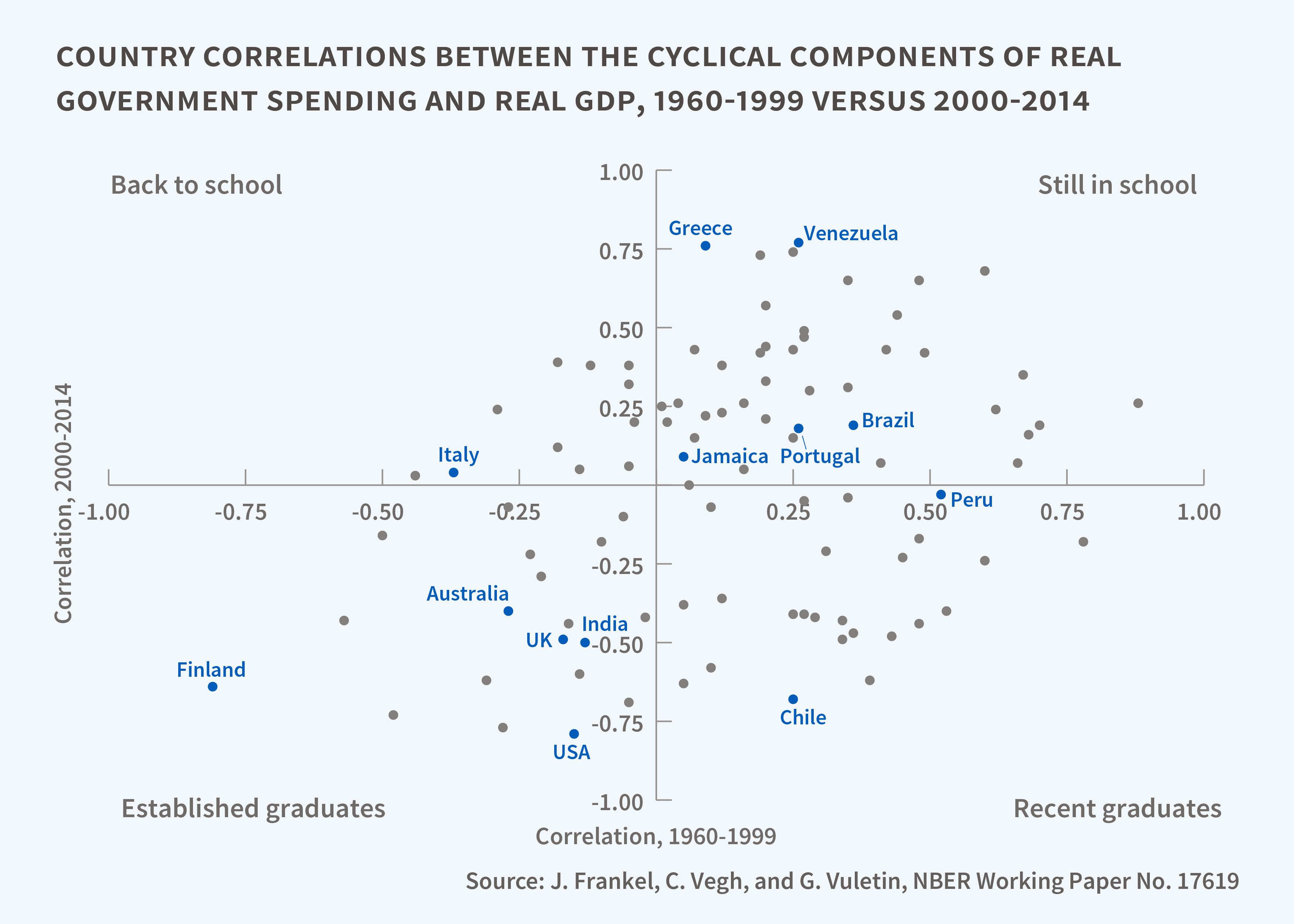

2- Orientação da política fiscal em relação ao ciclo econômico: entre 1991 e 2015, o gasto primário do setor público consolidado cresceu, em média, 6% ao ano – recuando apenas em 1999, 2003 e 2015 (sempre descontando a inflação). Ou seja, em boa parte desse período a política fiscal foi pró-cíclica, obrigando o Banco Central, ao menos a partir da adoção do sistema de metas de inflação (em 1999), a atuar de maneira compensatória, de modo a tentar assegurar o cumprimento da meta. Na verdade, estudo recente publicado no NBER aponta que o gasto público no Brasil (e em boa parte da América Latina, vale notar) tem um padrão pró-cíclico pelos menos desde 1960, ainda que isto tenha melhorado (ou seja, tornou-se menos pró-cíclico) depois da adoção da Lei de Responsabilidade Fiscal, em 2000 (ver figura abaixo, extraída do trabalho mencionado acima).

3- Presença de múltiplas taxas de juros referenciais/segmentação do mercado de crédito: além da Selic, fixada pelo BC, há, no Brasil, pelos menos outras três taxas de juros fixadas pelas autoridades ou pela legislação: a Taxa de Juros de Longo Prazo (TJLP), a taxa de juros do crédito agrícola e a taxa de juros dos empréstimos habitacionais sob o SFH (teto de 12% a.a. mais a TR). Embora algumas dessas taxas estejam mais vinculadas a investimentos – que no médio e longo prazos constituem aumento da oferta agregada da economia –, no horizonte relevante da política monetária (cerca de dois anos), elas afetam muito mais a demanda agregada. Sob um regime de metas de inflação, isso pode acabar pressionando a Selic fixada pelo BC caso essas taxas alternativas sejam muito diferentes da taxa básica e/ou não caminhem de forma relativamente coordenada com a Selic e/ou aumentem sua influência sobre a demanda agregada ao longo do tempo. Vale notar que o crédito influenciado por essas taxas alternativas à Selic respondia por cerca de 31% do total no final de 2007, passando a quase 45% em 2016.

4- Resquícios do período de inflação crônica (entre 1980 e meados de 1994): essa “memória” inflacionária acaba reduzindo a eficácia da política monetária, exigindo uma taxa Selic mais elevada do que seria necessária em outras condições, sobretudo sob um regime de metas de inflação. Ela se manifesta principalmente na ainda elevada indexação, formal e informal, de preços, salários e contratos, tornando a dissipação de choques de oferta adversos e de depreciações cambiais muito mais lentas na economia brasileira. Outra forma de manifestação é pela presença de uma fração ainda bastante expressiva de títulos públicos indexados à Selic (LFTs e operações compromissadas) – reduzindo o impacto do chamado efeito-riqueza da política monetária (perda de valor dos papéis pré-fixados em momentos de elevação da taxa de juros e vice-versa).

Desse modo, caso esses quatro grandes conjuntos de fatores sejam atacados, a taxa de juros real brasileira pode recuar expressivamente, reduzindo (ou eventualmente zerando) a diferença em relação ao nível observado em boa parte das economias emergentes (cerca de 2% a.a., considerando as taxas calculadas a partir dos juros básicos fixados pelos bancos centrais). Naturalmente, muitas dessas mudanças demandam prazos relativamente dilatados para que maturem por completo. Mas esse parece ser o caminho das pedras para a redução da Selic real de equilíbrio. Por fim, esse debate não deve ser confundido com aquele mais conjuntural. Como já apontei em texto recente, no último Boletim Macro do IBRE/FGV, depois de um ciclo de aperto que durou quase três anos, hoje há claramente espaço para que o BC leve a Selic para abaixo do nível neutro, mesmo que temporariamente.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Bráulio Borges, pesquisador-associado do IBRE/FGV e economista-sênior da LCA.

braulio.borges@fgv.br

braulio.borges@lcaconsultores.com.br

Deixar Comentário