Copom das Artes

A política monetária é uma mistura de ciência com arte. Mas o quanto existe de ciência e o quanto existe de arte, isso depende do contexto. Já o tipo de arte que se pratica, isso depende de cada Banco Central.

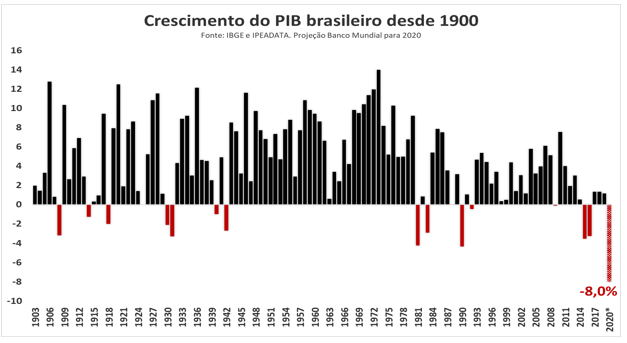

A essa altura, já se sabe que a recessão causada pelo coronavírus representa a pior crise econômica da história do Brasil. O PIB de 2020 vai sofrer a maior contração anual desde quando há dados disponíveis, mais precisamente desde 1900 (ver gráfico).

Não bastasse a contração ser a pior da história, as perspectivas para a recuperação também não são nada boas. A economia brasileira vinha se recuperando lentamente desde a crise de 2014-2016 e, desta vez, não há razão para ser muito diferente. A rigor, pode ser até pior, dado que tanto setor público quanto setor privado sairão bem mais endividados do episódio atual.

Segundo projeções divulgadas na semana passada pelo Banco Mundial, a economia brasileira deve ter uma queda de 8% em 2020 e uma recuperação de somente 2,2% em 2021. Trata-se de um desempenho ruim em termos absolutos e relativos, uma vez que estamos bem piores do que a média mundial[1].

Com sorte, apenas em 2023 retornaremos aos níveis de produção de 2019. Considerando que em 2019 a economia brasileira ainda estava abaixo do nível de produção de 2013, então estamos falando que em 2023, com sorte, regressaremos aos níveis de produção que alcançamos em 2013!

Não faz sentido que uma proporção tão grande da capacidade produtiva do país se mantenha ociosa por tanto tempo. São milhões de trabalhadores dispostos a trabalhar que não encontram emprego e milhares de empresas operando muito aquém de sua capacidade instalada.

“Neste momento, a conjuntura econômica prescreve estímulo monetário extraordinariamente elevado”, disse o BC na última ata do Copom. Concordo plenamente. Mas se esse é o caso, por que não damos esse estímulo extraordinariamente elevado?

Alguém pode dizer que a crise do Coronavírus terá feito o Banco Central afrouxar a taxa Selic em 200 bps, levando a taxa real de juros ex-ante para patamar levemente negativo. O problema é que há estimativas de taxa neutra de curto prazo também em patamar negativo. Ou seja, 200 bps não seriam suficientes para entregar o tal estímulo extraordinariamente elevado. Por que não estimulamos mais?

A resposta é: não estimulamos mais porque o Banco Central não quer. Essa é a arte que tem prevalecido na condução da política monetária brasileira.

Desde que ficou clara a força da recessão causada pela Covid-19, o Banco Central já teve duas reuniões do Copom. Na primeira, em março, o BC reduziu a Selic em apenas 50 bps e afirmou que reduções adicionais poderiam ser contraproducentes. Na segunda, em maio, o BC reduziu a Selic em 75 bps, antecipou que faria uma última redução em junho não maior do que 75 bps e comunicou que não poderia fazer muito mais, uma vez que existiria um limite efetivo mínimo para a taxa Selic no Brasil. Abaixo desse patamar de juro mínimo, a política monetária, segundo o Copom, poderia se tornar contraproducente.

Precisamos debater o que seria essa possível contraproducência da política monetária. Afinal ela está balizando a principal política anticíclica do país no momento mais delicado da nossa história econômica.

Primeiro, é preciso ter claro que uma política monetária contraproducente é aquela que tem efeitos contrários ao desejado. No nosso caso específico, significa que se a taxa Selic caísse abaixo do limite efetivo mínimo, então, ao invés de elevar a inflação, a redução da Selic reduziria ainda mais a inflação.

Segundo, é preciso entender porque a contraproducência ocorreria. Pelas declarações do Banco Central, ela ocorreria se reduções da Selic fossem “acompanhadas de instabilidade nos mercados financeiros e nos preços dos ativos”. Sim, essa frase é suficientemente vaga, mas um diretor do BC deu mais pistas em entrevista para o jornalista Alex Ribeiro: a contraproducência surgiria porque “desvalorizações cambiais seriam uma ameaça para o balanço de empresas endividadas em dólar”.

Assim sendo, o raciocínio do Banco Central seria: a queda adicional da Selic depreciaria o câmbio e pioraria o balanço das empresas endividadas em dólar (mais do que já teria ocorrido até aqui). Essa piora no balanço faria as empresas reduzirem sua atividade e a queda da atividade levaria a uma queda da inflação no país.

Há dois problemas graves com o argumento de política monetária contraproducente. Primeiro, que ele supõe (sim, é uma suposição do BC) que o canal perverso via balanço das empresas se sobreporia aos demais canais de transmissão tradicionais da política monetária, sobretudo via crédito, que se mantêm operativos, que fariam a queda da Selic elevar a inflação como sempre fez. Segundo, que o BC supõe que a desvalorização cambial pioraria o balanço das empresas no país, sendo que o passivo em moeda estrangeira do setor privado é hoje menor do que os ativos em moeda estrangeira do setor privado, segundo dados do próprio BC. Ou seja, a desvalorização cambial hoje não piora, mas sim melhora o balanço do setor privado (e, é bom que se diga, do setor público também).

Em suma, o argumento de que existe um limite efetivo mínimo para a taxa Selic faz pouco sentido. O único limite relevante para o juro nominal é zero. Em um país emergente praticante do regime de metas de inflação, ter um juro menor do que a soma do juro internacional com o prêmio de risco é plenamente factível. Não há teoria e evidência (relevante para o nosso caso[2]) que suporte algo diferente disso. Pode haver alguma depreciação cambial como decorrência da redução do juro? Sim, mas esse é um dos canais para levar a inflação novamente para a meta (e não para distanciar a inflação ainda mais da meta).

Na semana passada, o Valor Econômico fez uma entrevista com economistas de 83 instituições financeiras[3]. Dentre os 83 entrevistados, 53 acreditavam que a Selic terminaria 2020 em 2,25%. Essa crença é reflexo da atuação do Banco Central, que contaminou a expectativa de Selic de grande parte dos agentes.

Hoje o consenso de mercado estima que mesmo com a taxa Selic encerrando 2020 em 2,25%, a inflação encerrará o ano de 2021 em 3%, bem abaixo da meta de 3,75%[4]. Curiosamente, o mesmo consenso Focus imagina que a taxa Selic deverá subir em 2021 (de 2,25% para 3%).

Em 2018, escrevi um artigo no Valor Econômico – em parceria com João Marco Cunha - intitulado “Selic, consenso sem senso”[5]. No artigo, tratávamos da bizarrice de assistir a uma economia tão abaixo do pleno emprego, e com expectativas de inflação tão abaixo da meta, junto com expectativas crescentes para a taxa Selic na pesquisa Focus, o que caracterizaria um “consenso sem senso”.

Hoje estamos em situação semelhante. Na verdade, estamos em situação pior. O hiato do produto é mais negativo e as expectativas de inflação estão mais abaixo da meta no horizonte relevante de política monetária do que naquela época. Não reduzir adicionalmente a taxa Selic nessas circunstâncias é um erro. Não reduzir com base em argumentos com baixo suporte empírico é um erro em dose dupla. Achar que a Selic deverá subir no ano que vem é um erro em dose tripla.

Antigamente, pairava um certo discurso no debate econômico de que a taxa real de juros no Brasil era elevada para os padrões internacionais porque o BC era excessivamente conservador. Mas nosso histórico de inflação acima da meta depunha contrariamente à hipótese de haver exageros na condução da política monetária. No entanto, de 2017 pra cá, a coisa mudou de figura. Estamos caminhando para cinco anos de inflação abaixo da meta. Nesse caso, é possível sim falar em excesso de conservadorismo!

Em suma, não sabemos ao certo que tipo de arte o Banco Central está praticando, mas que ela tem um estilo conservador, que passa uma sensação amarga de desemprego maior do que deveria, isso está claro. Espero que a partir da reunião de hoje as coisas sejam feitas de forma diferente. E que o Copom reabra a porta para a continuidade do ciclo de cortes na taxa básica, pois é isso que determina a ciência monetária quando existem expectativas de inflação abaixo da meta.

As opiniões expressas neste artigo são estritamente pessoais e de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[2] A única evidência de afrouxamentos monetários contracionistas poderia ocorrer em países com elevada dívida externa ou com boa parte da dívida pública indexada ao câmbio (ver, por exemplo, https://www.bis.org/publ/work770.htm). Este, no entanto, não é o caso do Brasil atual.

Comentários

Deixar Comentário