Copom: Uma visão contrária sobre o comunicado de dezembro

Ao mudar a sinalização de cumprimento das metas para convergência às metas ao longo do horizonte relevante, entendemos que a comunicação do BC foi mais dovish – ao contrário da visão hegemônica no mercado. Esperamos Selic terminal de 12,50% a.a., a ser atingida até mai/22.

Em sua reunião de dezembro, o Banco Central elevou a taxa Selic em 1,5p.p., referendando as expectativas de mercado, levando a Selic terminal de 2021 a 9,25%a.a. Desde março de 2020, a Selic foi elevada em 7,25p.p., constituindo um dos ciclos mais rápidos e intensos das últimas décadas.

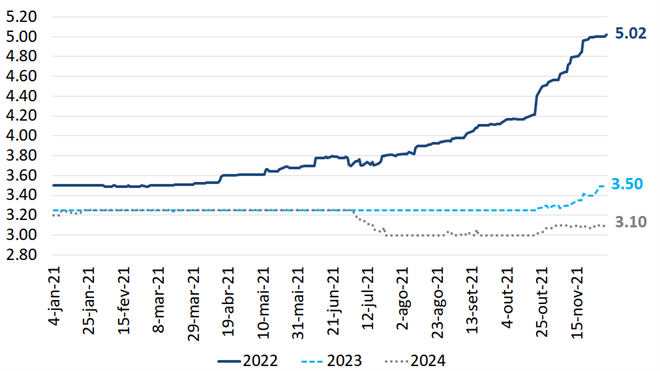

Originalmente, entendíamos que o Banco Central precisaria acelerar o ritmo de elevação dos juros em sua decisão de dezembro, com um incremento de 2,0p.p. da taxa Selic, implicando em encerramento do ano em 9,75%a.a. Tal reação seria necessária para fazer frente à desancoragem das expectativas de inflação, notadamente em prazos mais longos: nas semanas anteriores à decisão de dezembro, e após a constatação de que o arcabouço fiscal de médio prazo estava sob ataque, observamos contínua aceleração das expectativas para os anos de 2023 e 2024 (gráfico 1).

Gráfico 1: Expectativa de IPCA (%a.a., mediana, fim de período)

Fonte: Banco Central do Brasil. Elaboração: BRCG

No imediato pré-reunião (FOCUS com referência no dia 03/12), a mediana das expectativas de inflação para 2023 se encontrava em 3,50% (frente à meta de 3,25%), ao passo em que a mediana das expectativas para 2024 se encontrava em 3,10% (frente à meta de 3,00%). A mediana das expectativas para 2022 já se encontra, há muito tempo, fora da meta; no imediato pré-Copom, estava em 5,02% - acima, portanto, do limite superior da banda de tolerância (3,5% +/-1,5%) para a oscilação na inflação no ano que vem

Em paralelo à aceleração das expectativas longas, construiu-se um debate sobre a acuidade destas métricas em meio aos inúmeros choques e incertezas – internas e externas – enfrentados pela economia. É um argumento que tem algum apelo: de fato, há muito ruído no cenário. Mais ainda, há sinais crescentes de que a economia perde tração, de forma que um pedaço da desinflação já estaria contratado, sem a necessidade de carga adicional de juros no curto prazo – o poderia configurar o que se chama de monetary overkill, jogando uma economia já fraca em recessão.

Entendemos e respeitamos os dois argumentos, ainda que, em nossa visão de balanço de riscos, fosse interessante antecipar o orçamento de juros, sem necessariamente ampliar o ciclo total, de forma a minimizar os efeitos deletérios de uma desancoragem das expectativas sobre a condução da política monetária.

A comunicação pré-reunião do Banco Central deixou claro, no entanto, que o comitê não tinha a mesma interpretação – sua estratégia não contemplava uma reação adicional à recente erosão das expectativas de inflação. Com a progressiva redução da precificação de mercado na direção de uma elevação de 1,50p.p. em dezembro – na 3ª semana de novembro, a precificação chegou a atingir 1,91p.p. em dezembro – e sem qualquer ajuste “verbal” por parte da autoridade monetária, já era evidente que nosso call original não se materializaria. Neste sentido, o resultado da reunião não foi surpreendente, posto que amplamente antecipado.

Na reunião do Copom de outubro, ficamos bastante incomodados com a construção do cenário base para a inflação e os juros divulgado pelo Comitê – as premissas (em juros) nos pareciam bastante peculiares, bem como os resultados observados nas projeções condicionais. Nossos modelos proprietários não conseguiam emular, nem de perto, as trajetórias sugeridas pela autoridade monetária.

Desta vez, o cenário base simulado pelo Banco Central nos pareceu ser muito mais razoável, em específico na premissa FOCUS de juros (a taxa básica atinge pico de 11,75%a.a. durante 2022, reduz-se para 11,25%a.a. ao fim do ano e cai novamente para 8,00%a.a. até o fim de 2023) e nas suas implicações sobre a inflação prospectiva.

Deixemos 2021 de lado; a política monetária nada mais pode fazer por este ano, para o qual esperamos IPCA de 10,3% (pouco acima da projeção oficial de 10,2%). Para 2022, os modelos oficiais enxergam inflação de 4,7%, fora da meta, com redução do IPCA para a meta de 3,2% em 2023. A assimetria altista do cenário continua em vigor, sugerindo que o orçamento de juros oficial tem mais chance de ter um pico superior aos 11,75%a.a. (ou permanecer neste nível por mais tempo) do que o utilizado nas projeções condicionais.

Ao descermos aos detalhes, o resultado de 2022 continua sendo peculiar: a hipótese oficial de preços administrados (3,8%) nos parece excessivamente baixa, o que ajuda a inflação a permanecer dentro da banda de tolerância do ano que vem. A inflação implícita de preços livres é no entorno de 5,0%, o que parece, a princípio, um número razoável. Tudo parece mais ajustado, mas ainda há alguns pontos mais contestáveis.

Mais do que os números e as projeções, entendemos que houve uma mudança de tom bastante importante ao final do Comunicado, com o Banco Central definindo que sua atuação deve assegurar a convergência da inflação às metas no horizonte relevante, e não o seu cumprimento. É uma mudança pouco sutil, que não ganhou, em nossa visão, a devida atenção do mercado.

Façamos uma breve análise semântica. De acordo com o dicionário Oxford, cumprimento refere-se ao “ato ou efeito de cumprir; executar algo”. Convergência, por sua vez, é o “ato ou efeito de convergir; movimento em direção a um ponto comum”. Logo, o conceito de cumprimento é muito mais restrito que o de convergência: uma inflação cadente, na direção das metas anuais definidas pelo CMN, atende à convergência, mas, se não atingir o alvo, não atende o cumprimento.

Em paralelo, o Banco Central definiu ser apropriado que o ciclo de aperto monetário avance em terreno significantemente contracionista, resultado da elevação das suas projeções e do risco de desancoragem das expectativas para prazos mais longos. Como demonstrado anteriormente, as expectativas de mercado para 2023 e para 2024 já se encontram claramente acima das respectivas metas anuais, e, pior, em trajetória ascendente – a desancoragem não é um risco, e, sim, um fato.

Em conjunto, esses pontos nos sugerem que a comunicação do Banco Central foi mais dovish, a despeito da elevação dos juros em 1,5p.p. – o que não é, por si, um ritmo lento de reação da autoridade monetária.

Para nossa surpresa, esta não foi a leitura preponderante no mercado, que viu o comunicado oficial como mais duro. Muito provavelmente, isto reflete a sinalização de que o Banco Central irá perseverar em sua estratégia (de atuação monetária) até que a desinflação esteja consolidada e que a ancoragem das expectativas esteja garantida. Em termos práticos, não parece que o ciclo de ajuste monetário não esteja tão perto do fim como o imaginado por alguns analistas, fato referendado pela indicação de nova elevação de 1,5p.p. dos juros na próxima reunião do Copom (fev/22).

Aqui, claramente as premissas originais importam. Para os que viam a chance de desaceleração do ritmo de elevação dos juros para 1,0p.p. na próxima reunião, dando menos peso ao comportamento das expectativas, certamente o comunicado soou mais duro. Para nós, que julgávamos ser mais adequado acelerar o ritmo de elevação dos juros nesta reunião, a estratégia e a comunicação oficiais foram mais suaves do que o recomendado.

Para além dessas diferenças nas premissas, não se modifica o fato de que convergência à meta é uma restrição menos severa do que cumprimento da meta no horizonte relevante. Isto posto, o Banco Central nos parece ter escolhido uma abordagem mais perigosa, acreditando que o ritmo (máximo) de 1,5p.p. de elevação dos juros e a taxa Selic crescente - e já em terreno contracionista - serão capazes de disciplinar as expectativas e garantir a convergência às metas.

Por enquanto (7,25p.p. depois), os resultados ainda não foram observados. Não estamos dizendo que não ocorrerão – afinal, a elevação dos juros não foi pequena e continuará – mas queremos ressaltar que, ao alongar o processo de ajuste, o Banco Central corre maiores riscos de trajetória, que, se materializados, terão duas implicações: ou a taxa de juros terminal será mais elevada do que a possível em um ciclo (ainda) mais rápido, ou será necessário aceitar inflação acima das metas estabelecidas para o horizonte relevante – o que, por sinal, já é mais do que evidente para 2022.

Em conclusão, nossos modelos sugerem que uma Selic terminal nas cercanias de 12,50%a.a. será necessária para promover a convergência da inflação à meta de 2023; nossa projeção para o IPCA de 2022 se encontra em 5,3%, acima da oficial e fora da banda de tolerância para a oscilação no ano que vem – fato que, por si, aumenta o desafio do controle das expectativas longas. Mais ainda, temos enorme dificuldade de enxergar um cenário base em que reduções na taxa de juros referencial possam ocorrer antes do primeiro semestre de 2023.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Este artigo foi publicado originalmente como DESTAQUE BRCG, dez/21. Disponível em https://bit.ly/3DGtk5i

Deixar Comentário