A esticada das bolsas americanas: qual será o limite?

O fortíssimo choque nos mercados financeiros que acompanhou a parada súbita experimentada pela economia americana no final do primeiro trimestre de 2020 incluiu extraordinária contração das cotações no mercado acionário.

A recuperação, porém, não tardou. Tão logo vieram as robustas e abrangentes respostas fiscais e monetárias dadas pelas autoridades competentes, teve início uma trajetória de acentuada elevação dos preços das ações. Na verdade, no fundo, retomou-se um longo ciclo de alta, iniciado em 2009.

De seus pontos mais baixos observados em março do ano passado até o final da última semana, o índice da bolsa Nasdaq subiu cerca de 90%, o S&P avançou quase 70% e o Russell 2000 ganhou 115%. O recrudescimento recente das infecções e do número de óbitos, bem como as renovadas restrições à mobilidade oficialmente impostas e o forte abalo no ritmo de recuperação da economia, não têm sido obstáculos à continuidade do movimento de alta.

Diante desse quadro, muitos são os analistas e participantes de mercado que se mostram preocupados com a evolução das bolsas, não faltando quem levante a hipótese de estarmos diante de uma bolha de ativos, prestes a estourar.

É difícil tomar partido numa discussão desse tipo. Bolha de ativos é um fenômeno passível de ser reconhecido apenas a posteriori.

De qualquer modo, dado que o comportamento da política monetária costuma ser um elemento importante na determinação da trajetória das bolsas, o que talvez se possa fazer é examinar a relação entre juros e preços de ações em tempos recentes, na tentativa de encontrar algo que de alguma forma facilite o entendimento do fenômeno a que nos referimos acima.

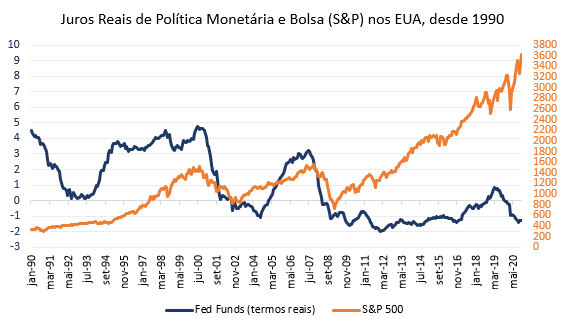

O gráfico 1 mostra a evolução dos juros reais de política monetária nos Estados Unidos (juros de fed funds corrigidos pela inflação de doze meses), num dos eixos, e o caminho seguido pelo S&P, no outro, desde 1990. Como é possível notar, no início da série, as duas variáveis caminharam mais ou menos juntas.

Que explicação existiria para isso? Uma interpretação possível seria a seguinte: o movimento conjunto de certo modo retrata o ciclo econômico. Em fases de economia aquecida, os resultados das empresas tendem a ser bons e os preços das ações tendem a subir. Na medida em que a economia se aqueça, os juros também se elevam. Quando a economia se enfraquece, as duas variáveis tendem a apresentar trajetória declinante. Isto é o que o gráfico permite supor.

Nos últimos dez anos, porém, esse tipo de relação deixou de estar presente. A partir da crise de 2008/09, passou a predominar um ambiente de juros muito baixos. Em termos reais, os juros de política monetária ficaram em território negativo durante a maior parte do tempo. A bolsa, porém, como já assinalado, não parou de subir.

É como se houvesse uma mudança de paradigma. Na nova fase, juros baixos parecem ser vistos como um “convite” à compra de ações. Num certo sentido, isso faz sentido, pois descontos de fluxos de resultados a taxas mais baixas de fato elevam o valor presente dos respectivos ativos. Em suma, o mercado acionário parece gostar do ambiente de juros baixos, hoje predominante não apenas nos Estados Unidos, mas também no resto do mundo. Sendo assim, teríamos aqui uma possível justificativa para cotações de ações mais elevadas.

Até aqui tudo bem. Mas a pergunta seguinte permanece: não estaria havendo um exagero? Não estaria o mercado excessivamente esticado?

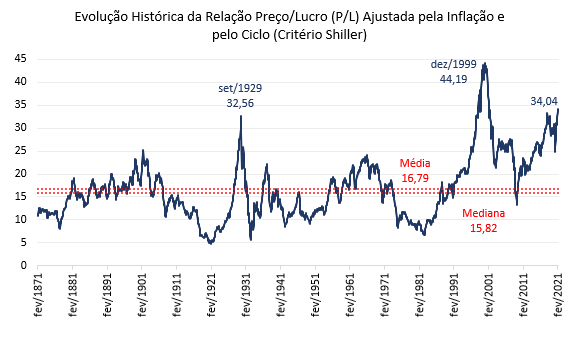

Por certo, encontrar um parâmetro para dirimir a dúvida não é tarefa fácil. A esse respeito, o que se pode fazer é recorrer aos números reunidos pelo prêmio Nobel Robert Shiller. Algum tempo antes de ser agraciado com esse prêmio, Shiller escreveu um livro a que deu o título de Exuberância Irracional. Sua análise concentrou-se na forte escalada dos preços de ações verificada no final dos anos 1990.

Shiller trabalhou com a conhecida relação preço/lucro. Diante da dificuldade para conseguir dados confiáveis relativos a lucros esperados para o futuro, ele fez uso de resultados passados, ajustados pela inflação, optando por trabalhar com uma média móvel de dez anos. Por óbvio, no numerador, os preços são os do momento.

Observando o comportamento da mencionada relação, Shiller percebeu o quão esticados estavam os preços das ações no final da década de 90. De certo modo, ele previu o estouro da bolha formada naquela época, ganhando com isso bastante notoriedade. Os papéis que experimentaram maiores correções foram os de tecnologia, negociados na Nasdaq. Como era de esperar, porém, o restante do mercado também foi severamente afetado. O gráfico 2 reproduz a série desde a década de 1870, conhecida como a Shiller P/E ratio, regularmente atualizada pelo autor. O gráfico ilustra o raciocínio acima e se refere ao comportamento do índice S&P.

Como é possível notar, ajustada ciclicamente, a relação preço/lucro encontra-se atualmente no segundo ponto mais alto de toda a série, perdendo apenas para o ponto que antecedeu o estouro da que ficou conhecida como a bolha da Nasdaq (44,2). Isso significa que o nível atual (34,1) supera a relação observada por ocasião do “debacle” de 1929 (cerca de 32,5). Deveríamos então concluir que as atuais cotações de bolsa atingiram níveis de crise, ou seja, seriam compatíveis com a hipótese de bolha?

O raciocínio aqui desenvolvido sugere que, diante da mencionada “mudança de paradigma”, talvez não seja correto inferir que chegamos a um ponto rigorosamente comparável ao de antes da crise de 29. Afinal, há pelo menos dez anos, o mundo avançado, como um todo, e os Estados Unidos, em particular, ingressaram numa fase de juros de equilíbrio muito próximos de zero, sem que se enxergue qualquer perspectiva de alteração expressiva desse quadro, a curto e médio prazo. Sendo assim, parece justificável que o mercado opere com múltiplos mais elevados, especialmente quando se lembra que as alternativas de aplicações financeiras no segmento de renda fixa tornaram-se muito pouco atraentes.

De qualquer modo, não parece aconselhável que se estique essa linha de argumentação indefinidamente. Na verdade, para tudo existe um limite. No caso presente, a dificuldade reside em identificá-lo, com um mínimo de precisão. Com base na justificativa aqui apresentada, pode-se pensar em deixar de lado a tese de bolha. Pode-se até sustentar a ideia de que ainda existiria espaço para as bolsas americanas avançarem ainda mais, sem maiores consequências. Não é recomendável, porém, que se despreze o fato de que as cotações atuais se encontram em níveis bem elevados, em termos de padrão histórico.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário