Mudanças e ruídos no balanço de pagamentos brasileiro

Quando da divulgação dos resultados do setor externo de agosto de 2019, o Banco Central incorporou mudanças profundas que reescreveram a história recente do balanço de pagamentos brasileiro. Aprimorando a compreensão do que foram as transações entre residentes e não-residentes, descobriu-se que operávamos em um nível de déficit em conta corrente mais elevado do que o anteriormente suposto.

Mais ainda, tais mudanças modificaram a narrativa usual da conta corrente e de seu financiamento: nossos pagamentos líquidos no exterior (de juros e serviços) eram mais elevados, as entradas líquidas de investimento direto eram menores (especialmente nos empréstimos intercompanhia) e as saídas líquidas de curto prazo se mostraram bem menores do que o anteriormente suposto, com destaque para os pagamentos de operações comerciais (créditos comerciais, ativos e passivos).

Em números, as revisões implementadas em agosto modificaram tanto o déficit de 2017, que passou de US$ 7,2bi (0,3% do PIB) para US$ 15,0bi (0,7% do PIB), como o déficit de 2018, saindo de US$ 15,0bi (0,8% do PIB) para US$ 21,9bi (1,2% do PIB). Para anos anteriores, o impacto agregado foi quase imperceptível.

Não houve absolutamente nenhuma mudança no resultado agregado do balanço de pagamentos. Déficits mais elevados encontraram financiamento extra na mesma proporção, mantendo o resultado final – em última instância, a acumulação de reservas. A composição do financiamento do déficit, no entanto, se mostrou distinta do anteriormente mapeado. Discutimos essas revisões exaustivamente no Boletim Macro de outubro/2019.

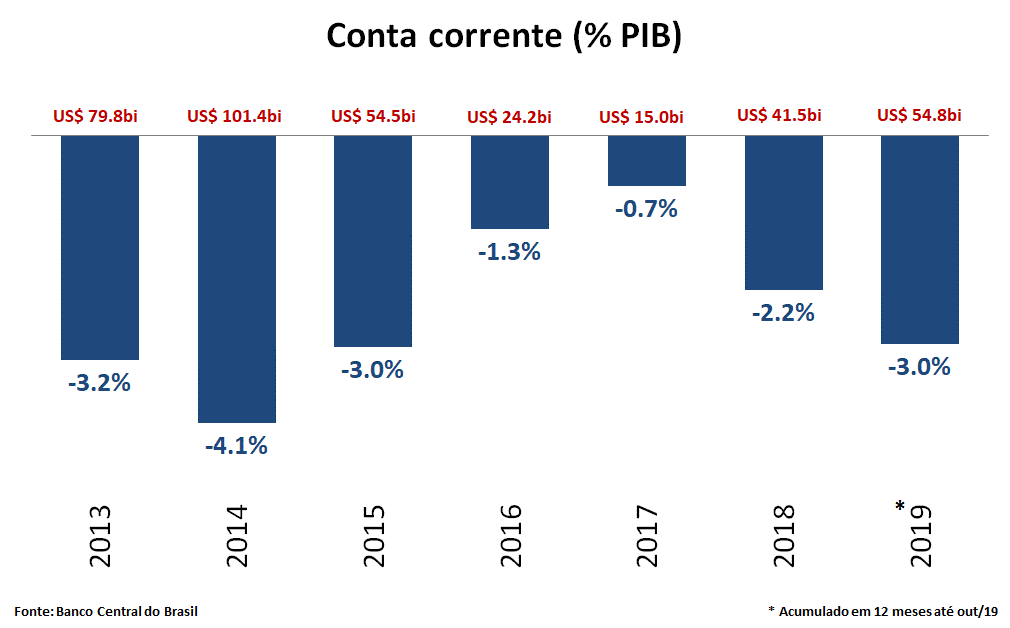

Já em novembro, foram divulgados os dados do setor externo referentes a outubro – e, com eles, nova revisão dos indicadores da conta corrente e de seu financiamento. Os novos números geraram desconforto: em um par de meses, o déficit de 2018 foi elevado para US$ 41,5bi, atingindo 2,2% do PIB – pouco mais de US$ 25,0bi de revisões sobre os números originais. Carregando ainda mais nas tintas, o déficit acumulado (em 12 meses) até outubro de 2019 avançou para US$ 54,8bi, atingindo a marca de 3,0% do PIB.

Não é surpresa que se tenha criado relevante ruído. A magnitude das revisões foi considerável e “perguntas do passado” voltaram a ser feitas: Se estivéssemos crescendo a taxas mais elevadas, onde estaria o déficit em conta corrente? Ainda mais importante, haveria risco de financiamento?

Figura 1: Conta corrente (% PIB) pós revisões

É importante compreender que a natureza das duas revisões foi completamente distinta, fato destacado em recente Nota Técnica publicada no site do FGV-IBRE sobre a qual este Boletim se baseia[1]: se os dados divulgados em agosto responderam a uma evolução metodológica, com amplos impactos (inclusive temporais) no balanço de pagamentos, os dados divulgados em novembro refletiram uma revisão estatística, com mudanças circunscritas no tempo (somente o período recente) e às rubricas de pagamentos de Lucros (nos usos de recursos) e de investimentos diretos líquidos (nas fontes de recursos).

A revisão de novembro substituiu as informações preliminares de 2018 por estatísticas definitivas, incorporando os resultados da Pesquisa de Capitais Brasileiros no Exterior (CBE) e do Censo de Capitais Estrangeiros no País (Censo) e, ao mesmo tempo, atualizou as estatísticas preliminares do ano corrente. Sua implementação respeitou cronograma público, disponibilizado pelo Banco Central em seu site e recorrentemente destacado nas comunicações oficiais relativas ao tema há, pelo menos, um ano.

Do lado dos usos de recursos, as saídas de lucros e dividendos de 2018 foram revistas de US$ 16,9bi para US$ 36,5bi. A mudança relevante se deu nas despesas líquidas de lucros relativos a investimentos diretos, cujas saídas passaram de US$ 12,1bi para US$ 31,5bi[2]. Já os dados preliminares de 2019 passaram a ser de saídas líquidas acumuladas (até setembro) de US$23,1bi, com revisões concentradas nas saídas de lucros relativos a investimentos diretos[3]. Em ambos os casos, o déficit em conta corrente foi elevado por igual magnitude.

Respeitando o resultado geral do balanço de pagamentos (que, novamente, não foi modificado), as maiores saídas líquidas de lucros e dividendos tiveram contrapartida equivalente nas fontes de recursos. Com destaque, foram feitos ajustes no investimento direto líquido. Nos dados de 2018, as entradas líquidas nesta rubrica cresceram de US$ 62,1bi para US$ 76,2bi[4]. Já nos dados preliminares de 2019 (até setembro), passaram a mostrar entradas líquidas de US$ 38,7bi[5].

Em resumo, as mudanças ocorridas fazem com que a narrativa para as contas externas brasileiras precise ser revisitada, ainda que não totalmente abandonada. Operamos em níveis (ainda) mais elevados de déficit do que o anteriormente suposto, para um mesmo nível de crescimento, mas sem absolutamente nenhuma mudança no financiamento agregado. O mesmo não vale para a composição desse financiamento, com importantes oscilações entre a suas principais rubricas.

A comparação histórica precisa ser feita com ressalvas. Dados preliminares podem sofrer revisões relevantes (como foi o caso de 2018), e, mais importante, há mudanças nos insumos estatísticos que são aplicáveis somente aos anos mais recentes. O déficit de 3,0% observado até outubro de 2019 não é estritamente comparável ao déficit, de mesma magnitude, observado em 2013 ou em 2015[6].

Em dito tudo isto, como ficam as nossas projeções? Desde a nossa última atualização, não observamos desvios relevantes em relação ao cenário prospectivo já traçado. Ainda que se abram novas perspectivas com avanços na seara comercial e na percepção de risco ao crescimento global, consideramos que as informações disponíveis ainda são muito incipientes para mudanças relevantes em nosso cenário.

Assim, a atualização dos déficits responde somente às novas revisões estatísticas (as revisões metodológicas já haviam sido contabilizadas em nossa atualização anterior) e a ajustes na balança comercial, com novos dados oficiais para o período entre setembro e novembro – por falha técnica nos órgãos oficiais responsáveis, aproximadamente US$ 6,5bi de exportações não haviam sido incluídos nas estatísticas anteriormente publicadas.

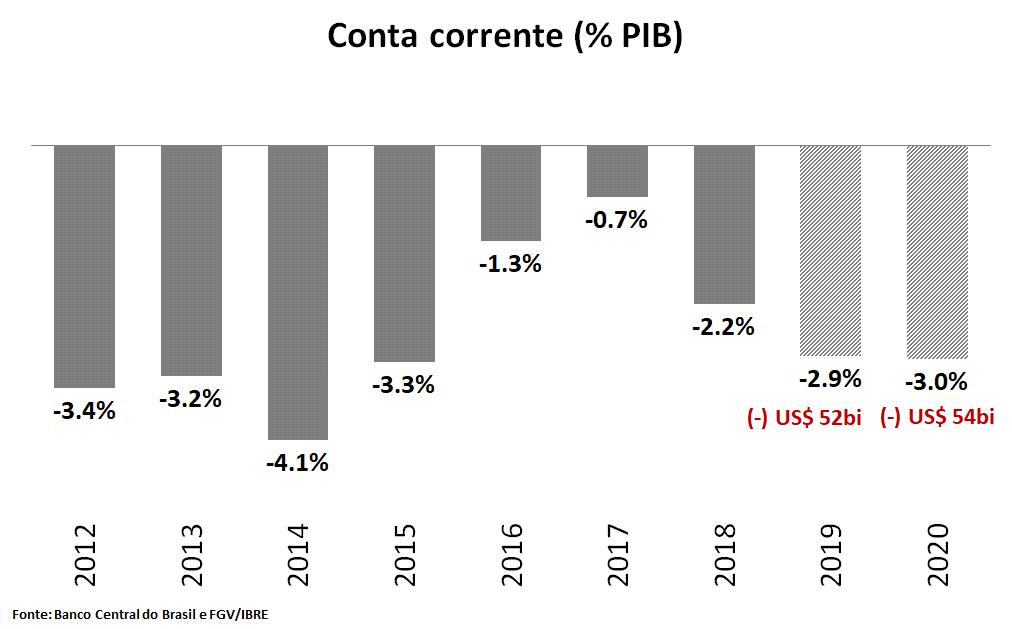

Juntando todas essas novas informações, revisamos a nossa projeção de déficit em conta corrente de 2019 para US$ 52,0bi (anterior: US$ 39,0bi), equivalente a 2,9% do PIB. Já para 2020, nossos novos números mostram um déficit de igual magnitude (anterior: US$ 44,0bi), mantendo, dessa forma, percentual do PIB equivalente. Ressalta-se que, por escolha analítica, optamos por não incluir eventuais importações de plataformas de petróleo no resultado estimado para 2020; se os números forem da magnitude esperada pelo Banco Central, os resultados do ano que vem seriam US$ 10,0bi piores e o déficit se aproximaria de 3,5p.p. do PIB.

Figura 2: Projeções para a Conta Corrente (% PIB)

Por fim, é importante lembrar que os níveis de déficit mais elevados não representam, em nenhum cenário, carência de financiamento externo. O padrão das revisões ocorridas nos dados, sejam as metodológicas (primeira revisão de meados do ano) ou as estatísticas (segunda revisão, ocorrida em novembro), respeita o conceito de partida dobrada e o resultado geral do balanço de pagamentos: não houve um centavo de mudança na acumulação de reservas.

Em um mundo de abundante liquidez e juros baixos, não devemos observar problemas de financiamento externo. Convém lembrar, no entanto, que abundante liquidez não é garantia de ausência de volatilidade: o cenário externo, ainda que tenha melhorado recentemente, continua frágil e sujeito a solavancos eventuais.

Esse artigo faz parte do Boletim Macro Ibre de dezembro/2019.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] Disponível em https://portalibre.fgv.br/data/files/D1/C5/2F/82/0EBEE61061ECCCE68904CBA8/Mudan_as%20e%20ru_dos%20no%20BoP%20Brasileiro.pdf

[2] Essa revisão combina dois movimentos: (i) as despesas líquidas de dividendos distribuídos foram ampliadas em US$ 5,3bi, alcançando US$ 17,9bi ao final do ano passado – combinando, neste caso específico, tanto a substituição das informações preliminares como a reclassificação de certas operações; (ii) os lucros líquidos reinvestidos passaram de entrada de US$ 0,4bi para saída de US$ 13,6bi, revisão atribuída principalmente a uma queda significativa nas receitas de lucros apuradas pela CBE entre os anos de 2017 e 2018 (recuo de US$ 12,7bi), com ajustes pontuais nas despesas de lucros reinvestidos.

[3] Em específico, na sub rubrica de lucros reinvestidos – não houve revisão em lucros remetidos

[4] Os fluxos de investimento direto no país (IDP) foram ligeiramente elevados, passando de US$ 76,8bi para US$ 78,2bi - contrapartida direta do pequeno aumento nas despesas de lucros reinvestidos. Já os fluxos de investimento direto no exterior (IDE) tiveram revisão mais significativa no ano passado, saindo de US$ 14,7bi para somente US$ 2,0bi - contrapartida direta de revisões nas receitas de lucros reinvestidos.

[5] O IDP passou de US$ 47,5bi para US$ 55,3bi, elevação de US$ 7,8bi como contrapartida das maiores despesas com lucros reinvestidos (no Brasil). Já o IDE passou de US$ 12,6bi para US$ 16,6bi, refletindo maiores receitas com lucros reinvestidos (no exterior)

[6] Não há reparos às mudanças implementadas pelo Banco Central, mantendo a leitura do balanço de pagamentos aderente às melhores práticas internacionais. Devemos estar cientes, no entanto, sobre os limites da metodologia em termos de bases de dados e fontes de informações disponíveis – no passado, no presente e em revisões futuras (em todos os anos serão feitas atualizações dos dados, no princípio da revisão estatística, nos meses de julho e novembro)

Comentários

Deixar Comentário