Perspectivas futuras da inflação de bens e serviços

As estimativas da pesquisa Focus indicam a ocorrência de um processo significativo de desinflação deste ano para o próximo, não levando em conta, portanto, a possibilidade de um repique da inflação de serviços concomitantemente a uma inflação de bens ainda elevada. Preços dos bens (duráveis, não duráveis e semiduráveis) encontram-se acima das suas respectivas tendências pré-pandemia, enquanto os preços dos serviços situam-se abaixo.

Depois de a inflação ser tema central em falas recentes do presidente dos EUA, Joe Biden, e do diretor do Banco Central do Brasil, Bruno Serra, nas quais eles destacaram, respectivamente, o caráter temporário da inflação e a imprevisibilidade da evolução dos preços daqui por diante, a esses comentários vieram se somar as observações de um vice-presidente do FED, que fez questão de destacar a imprevisibilidade da trajetória da economia americana daqui por diante. Entre nós, agora em agosto, os membros do Copom se declararam surpresos com os últimos números da inflação brasileira.

Expectativas de inflação ainda bem ancoradas para 2022, tanto para o Brasil como para os Estados Unidos, podem estar refletindo diversos fatores, entre eles a percepção que o atual descompasso entre a inflação de bens (mais alta) e a inflação de serviços (mais baixa) será revertido. Esse fator é bem incerto para ambos, dada a dificuldade de prever o momento exato em que a inflação de bens se reduzirá, e se esse processo irá coincidir ou não com o retorno da inflação de serviços para a sua tendência pré-pandemia.

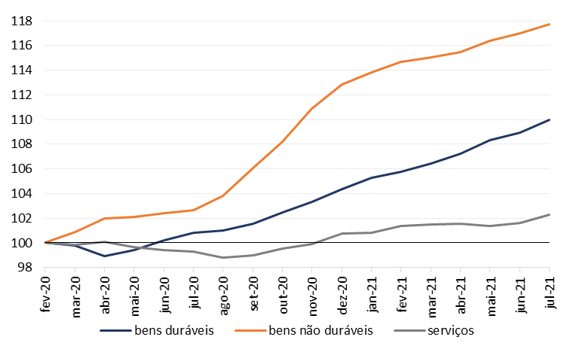

Residirá justamente nesse último ponto (dinâmica da inflação de bens vs. dinâmica da inflação de serviços) o foco deste artigo. No caso brasileiro, os bens não duráveis foram o único item a não apresentar deflação, crescendo bem acima dos demais desde o início da pandemia. Já os bens duráveis, embora venham avançando consideravelmente ao longo de todo o ano de 2021, parecem ter ainda algum espaço para crescimento em vista de todas as restrições que até então se apresentam no lado da oferta. O que vem acontecendo com o mercado de automóveis novos e usados nos EUA é apenas um dos muitos exemplos do forte impacto que restrições na oferta podem ter sobre os preços dos bens duráveis de consumo. Com muitos executivos dessa indústria esperando uma normalização do fornecimento de chips apenas em 2023, os preços dos bens que dependem de semicondutores podem continuar pressionados durante todo o ano de 2022. Um agravante a essa situação é a posição mais nacionalista adotada por muitos governos na atual crise, buscando garantir primeiro o abastecimento do mercado interno. Esse posicionamento coloca o Brasil numa posição de maior vulnerabilidade, com os gargalos na produção de bens duráveis podendo se prolongar por mais tempo aqui do que nos países desenvolvidos. Já o preço dos serviços, por sua vez, manteve-se em certa estabilidade desde a eclosão da pandemia. (Figura 1).

Figura 1 - Brasil: Índice de Preços ao Consumidor Amplo (IPCA) (Fev/20=100)

Fonte: IBGE.

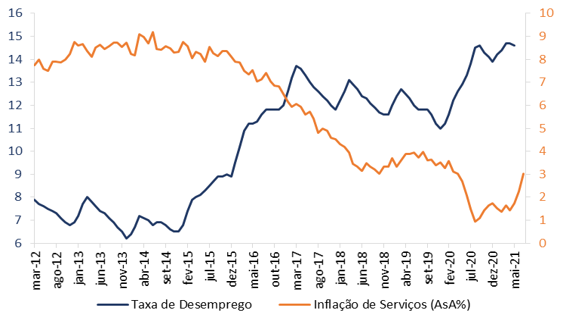

O risco para o cenário atual da inflação está justamente na ocorrência de um repique da inflação de serviços concomitantemente a uma inflação de bens ainda elevada. Com a inflação de bens muito provavelmente ficando pressionada por um bom período, bem acima do esperado, resta saber como se dará a dinâmica da inflação de serviços daqui por diante. Como as economias atuais são majoritariamente economias de serviços, isso implica que elas são intensivas em capital humano. Nesse sentido, comparar a evolução da inflação de serviços com alguma métrica do mercado de trabalho pode nos dar uma boa pista sobre a trajetória futura de inflação. (Figura 2).

Figura 2 - Brasil: Taxa de Desemprego (em %) vs. Inflação de Serviços (AsA%)

Fonte: IBGE.

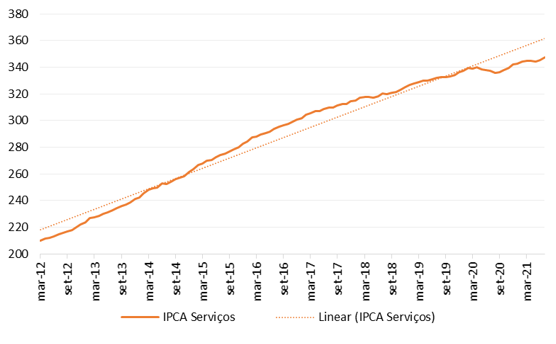

Por muitos anos, principalmente nos anos de demanda aquecida, a inflação de serviços se mostrou pressionada, sendo um dos principais “drivers” de alta do índice cheio. Esse processo ocorria simultaneamente a taxas de desemprego que se mantinham no patamar de apenas um dígito. Com a eclosão da pandemia de Covid-19, o desemprego saltou mais de três pontos percentuais num espaço de poucos meses, sendo acompanhado por uma queda de três pontos percentuais na inflação de serviços em 12 meses. Com isso, em março de 2020 há uma clara quebra seguida de uma tentativa de retorno à tendência no segundo semestre, mas que é abortada pelo recrudescimento da crise sanitária devido à segunda onda no começo de 2021, com o índice de preços de serviços passando a correr num nível permanentemente abaixo da tendência anterior (5,57% a.a.). (Figura 3).

Figura 3 - Brasil: Evolução do Índice de Preços de Serviços (Jan/00=100)

Fonte: IBGE.

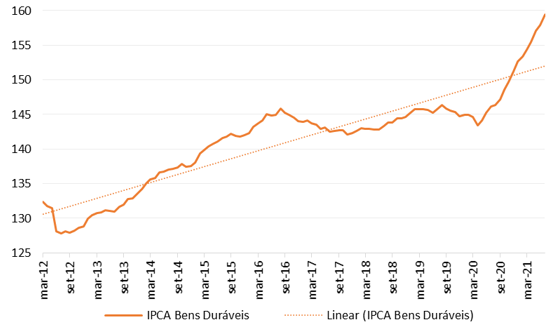

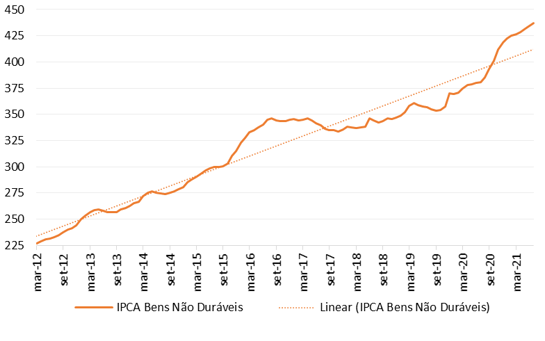

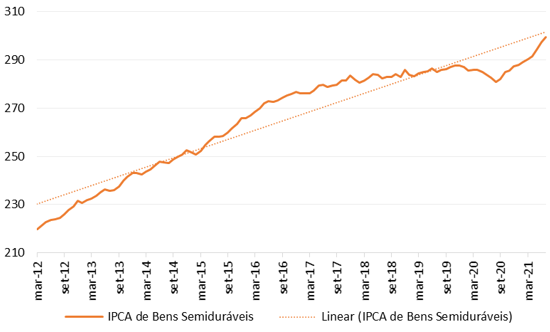

O índice de preços de bens, por sua vez, está rodando acima de sua tendência de longo prazo (1,94% e 7,30% a.a.) para o caso dos bens duráveis e não duráveis, e consideravelmente acima da tendência de 2019 (0,04%, 6,81% e 0,64% a.a.) para os bens duráveis, não duráveis e semiduráveis. (Figuras 4, 5 e 6).

Figura 4 - Brasil: Evolução do Índice de Preços de Bens Duráveis (Jan/00=100)

Fonte: IBGE.

Figura 5 - Brasil: Evolução do Índice de Preços de Bens Não Duráveis (Jan/00=100)

Fonte: IBGE.

Figura 6 - Brasil: Evolução do Índice de Preços de Bens Semiduráveis (Jan/00=100)

Fonte: IBGE.

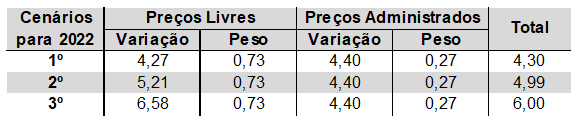

Na última pesquisa Focus do dia 20 de agosto, a mediana das expectativas de inflação era de 7,11% para 2021 e 3,93% para 2022 considerando, portanto, uma desinflação de -3,18 pontos percentuais de um ano para o outro. Admitindo-se um retorno à tendência de 2019 (3,52%, 0,04%, 6,81% e 0,64% a.a.), a inflação de serviços deve avançar 0,88 pontos percentuais nesse período, enquanto a de bens duráveis, não duráveis e semiduráveis deve recuar -0,67, -1,37 e -0,27, respectivamente.

Conjecturando qual seria a inflação (IPCA cheio) caso tanto a inflação de serviços como a de bens voltassem às suas respectivas tendências de 2019, chegamos a uma inflação cheia de 4,30% em 2022. Este percentual situa-se próximo dos 3,93% esperados para 2022, sugerindo que os agentes econômicos já estejam esperando alguma normalização dos mercados de bens e serviços ao longo deste ano. Uma segunda possibilidade seria a ocorrência de uma volta à tendência de 2019 (3,52% e 6,81% a.a.) apenas da inflação de serviços e de bens não duráveis, uma vez que, como visto na Figura 1, estes últimos foram os que registraram uma maior escalada nos preços desde o início da pandemia em fevereiro de 2020. Além disso, os bens duráveis estão sendo aqueles mais afetados pelos problemas atuais nas cadeias produtivas globais, complicações essas que não possuem data para normalização. Neste caso teríamos 4,99% para a inflação cheia de 2022. Uma terceira e última possibilidade seria a de uma volta à tendência de 2019 apenas da inflação de serviços, mas com a inflação de bens (duráveis, não duráveis e semiduráveis) ainda pressionada sob um cenário de gargalos de oferta generalizados e demanda aquecida. Neste caso teríamos uma inflação que fecharia o ano de 2022 em 6,00%. Vale destacar que nos três casos acima descritos partiu-se de uma previsão de inflação de preços administrados de 11,0% e de preços livres de 5,7% para 2021.

Por fim, vemos que a desinflação esperada atualmente para o IPCA (-3,18 pontos percentuais de 2021 para 2022) está baseada basicamente em um cenário de volta à normalidade tanto da inflação de serviços, que deve acelerar, como da inflação de bens, que deve desacelerar. Contudo, como exposto acima, algumas das muitas trajetórias que a inflação pode assumir resultam em uma desinflação bem mais modesta do que a prevista pela pesquisa Focus atualmente. Em pontos percentuais, este seria de -2,81 no melhor dos casos e de apenas -1,11 no pior deles. A favor da realização do melhor cenário para a inflação está a lenta recuperação projetada para o mercado de trabalho, que pode postergar a volta da inflação de serviços diluindo-a no tempo, acarretando num retorno bem lento à tendência, e assim dando tempo para a extinção dos gargalos de oferta e, consequentemente, um recuo da inflação de bens. Por outro lado, a favor da ocorrência do pior cenário para a inflação está a volta da inflação de serviços concomitantemente a uma inflação de bens ainda elevada.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário