Pagamento líquido de juros, ajuste financeiro e custo de carregamento da carteira do setor público

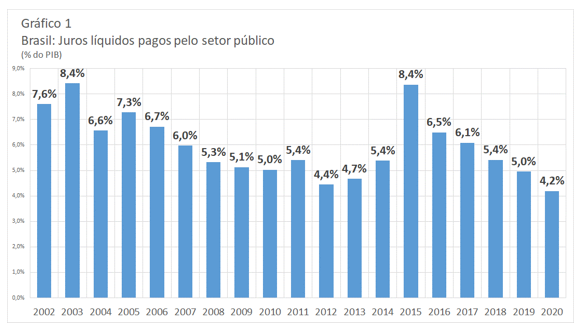

No que tange à política fiscal no Brasil, muita atenção tem sido dada ao resultado primário e aos níveis de endividamento público como proporção do PIB. Porém, também é necessário avaliar o efeito da taxa de câmbio e da acumulação de ativos financeiros por parte do setor público sobre a estabilidade fiscal. Dessa forma, não menos importante é analisar o montante de juros líquidos pagos pelo governo. Ao final de 2020, o setor público pegou R$ 312,4 bilhões em juros líquidos (4,2% do PIB), contra R$ 367,3 bilhões em 2019 (5,0% do PIB). Houve, portanto, uma redução de 0,8 ponto percentual. Além disso, trata-se do quinto ano consecutivo de redução das despesas líquidas com juros nominais. O ano de 2020 marca também o menor valor da série histórica desde 2002, como mostra o Gráfico 1.

Fonte: BCB e Ipeadata. Elaboração dos autores

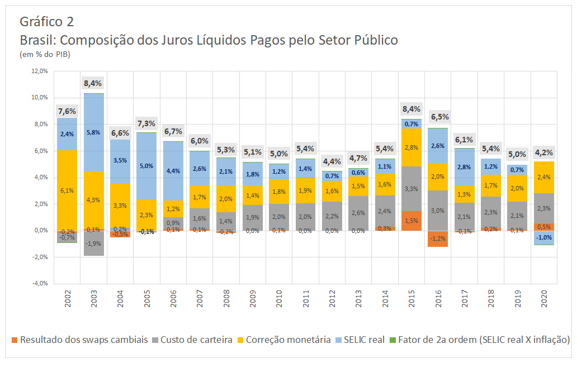

Para analisar a origem dessa redução, vale a pena decompor a despesa líquida com os juros nominais em cinco componentes:

- O resultado dos swaps cambiais do BCB, que decorre dos ganhos ou perdas de capital da autoridade monetária em operações com derivativos cambiais e, portanto, não tem relação direta com a execução do orçamento fiscal do governo.

- O custo de carregamento da carteira do setor público, que representa a diferença entre a taxa de remuneração dos ativos financeiros do governo (reservas internacionais, empréstimos ao BNDES, FAT e outras aplicações) e a taxa SELIC.

- Correção monetária, que representa a inflação multiplicada pelo valor da dívida líquida do setor público exclusive base monetária.

- Juros reais, que representam a taxa SELIC real sobre o valor da dívida líquida menos base monetária, ou seja, a dívida líquida que efetivamente paga juros.

- Efeitos de segunda ordem, que representam a influência conjunta (cruzada) do juro real e da inflação sobre a dívida líquida não monetária, geralmente insignificante do ponto de vista econômico, mas necessário para completar a conta matemática.

Os detalhes da decomposição acima podem ser obtidos em Barbosa-Filho (2018), que a apresentou até o ano de 2017. Agora, com os dados anuais completos do BCB até 2020, pode-se ter uma visão melhor do que aconteceu com a despesa líquida de juros ao longo de quase duas décadas, dando algum detalhamento ao custo de carteira do governo. O Gráfico 2 apresenta os números.

Fonte: BCB e Ipeadata. Elaboração dos autores

O resultado dos swaps cambiais foi determinante para os números totais de 2015 e 2016. Para conter a volatilidade cambial em 2015, o governo realizou intervenções no mercado de câmbio via operações de swap, o que gerou uma despesa líquida de juros da ordem de 1,5% do PIB. Tal movimento foi revertido em 2016, quando o resultado favorável da taxa de câmbio gerou uma contribuição de -1,2% do PIB em termos de pagamento de juros via swaps cambiais. Nos últimos anos, a contribuição dos swaps foi mais modesta para os juros líquidos. Em 2020 atingiu 0,5% do PIB.

As contribuições da correção monetária e do juro real seguiram movimentos opostos. A correção monetária se reduziu entre 2015 e 2017, saindo de 2,8% do PIB para 1,3%, enquanto o juro real, nesse mesmo período, se elevou de 0,7% para 2,8%. Isso ocorreu porque o aperto monetário realizado pelo BCB entre abr.2013 e jul.2015, no qual a Selic saltou de 7,25% a.a. para 14,25% a.a., durou um tempo demasiadamente prolongado (manutenção da Selic em 14,25% a.a. até out.2016), fazendo com que a desinflação ocorresse de maneira relativamente rápida vis-à-vis o nível atingido pela Selic. Já entre 2018 e 2020, o movimento é justamente o oposto. A dinâmica inflacionária favorável e o estado de semi estagnação da economia fizeram com que a Selic atingisse seus níveis mínimos históricos, levando a contribuição do juro real para o patamar negativo de -1,0% do PIB em 2020. A correção monetária, por sua vez, elevou gradualmente sua contribuição para o pagamento de juros líquidos, saindo de 1,7% do PIB em 2018 para 2,4% em 2020.

O custo de carteira do governo reduziu sua contribuição ao pagamento de juros líquidos desde 2015. Alguns fatores explicam esse movimento. Em primeiro lugar, entre 2015 e 2017, o diferencial entre a taxa de juros de longo prazo (TJLP), que remunerava os empréstimos do BNDES, e a Selic, se reduziu. Em segundo lugar, iniciou-se a política de devoluções antecipadas dos empréstimos do BNDES à União. Em terceiro lugar, com a Selic atingindo seu nível histórico mais baixo, o diferencial de juros entre a Selic e as taxas de juros internacionais (por simplificação, a Fed Funds rate), responsáveis pela remuneração do estoque de reservas internacionais, também se reduziu.

Por fim, a partir de 2018 houve mudanças no custo financeiro de alguns ativos do governo (FAT e Empréstimos do BNDES à União), os quais passaram ter como referência a taxa de longo prazo (TLP), determinada por taxas de mercado. Dessa forma, o custo de carteira do governo se reduz de 3,3% do PIB em 2015, para 2,1% em 2017, um ajuste financeiro da ordem de 1,2% do PIB (Gráfico 2). A partir de 2018 o valor do pagamento líquido de juros decorrente do custo de carteira do governo permaneceu relativamente estável, entre 2,1% e 2,3%.

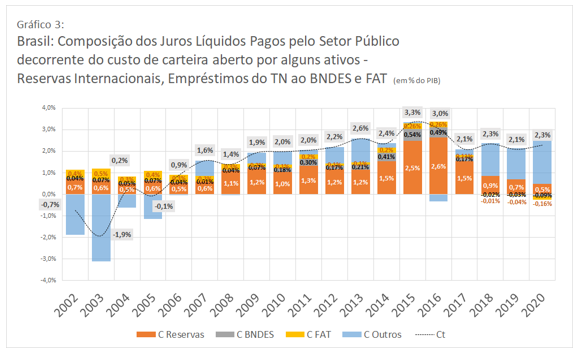

Vale a pena também analisar a dinâmica dos determinantes do custo de carteira do governo de maneira mais detalhada. O Gráfico 3 decompõe os juros líquidos pagos pelo governo devido ao custo de carteira por três de seus principais ativos: reservas internacionais, empréstimos da União ao BNDES e FAT.

Fonte: BCB e Ipeadata. Elaboração dos autores

Nota-se a expressiva queda do custo de carteira decorrente do custo de carregamento das reservas internacionais, que saiu de 2,6% do PIB em 2016, para 0,5% do PIB em 2020, ou seja, um ajuste de aproximadamente 2,0 p.p.. Tal movimento foi decorrência da redução do diferencial entre a Selic (que atingiu seus mínimos históricos) e as taxas de juros internacionais (cuja referência pode ser, por simplificação, a Fed Funds rate), fruto do ciclo de afrouxamento monetário que levou a Selic a 2,0% a.a. entre ago/2020 e mar/2021.

Os empréstimos da União ao BNDES atingiram seu valor máximo no que tange ao pagamento de juros líquidos como proporção do PIB em 2015, quando o saldo devedor da dívida era elevado e o diferencial entre TJLP e Selic era bastante negativo. Como mencionado, a elevação da TJLP e o início das devoluções antecipadas do BNDES à União iniciaram trajetória de queda da contribuição do BNDES para o custo de carteira do governo. A partir de 2018, com a mudança do custo financeiro do BNDES – de TJLP para TLP – tal contribuição torna-se negativa, uma vez que a taxa de remuneração do empréstimo ao BNDES (TLP) tornou-se superior à Selic. O ajuste financeiro decorrente de tais mudanças no BNDES foi da ordem de 0,7% do PIB entre 2015 e 2020.

O FAT segue a mesma lógica. A redução do diferencial entre TJLP e Selic, e a introdução da TLP como custo do funding do BNDES reduziram de maneira significativa o peso do FAT no pagamento de juros líquidos do governo. Entre 2015 e 2020, a contribuição do FAT para o pagamento líquido de juros saiu de 0,3% para -0,2% do PIB, isto é, um ajuste de aproximadamente 0,5%

Em resumo, a dinâmica do pagamento líquido de juros ao longo dos últimos, refletindo o ajuste financeiro do governo tem fortes implicações para condução da política fiscal. O ciclo de afrouxamento monetário brasileiro, que levou a Selic a seus patamares mínimos históricos, associado às devoluções antecipadas do BNDES à União, e a mudança do referencial de custo financeiro da instituição (que também remunera o FAT), levou a um ajuste financeiro do orçamento público da ordem de 3,2% do PIB. Esse fato se traduziu, nos últimos anos, em uma menor necessidade de resultado primário para manter o endividamento líquido em proporção do PIB constante.

Para os próximos anos esse cenário tende a ter espaço mais reduzido, pois o saldo devedor do BNDES junto à União atualmente é bem menos significativo do que no passado, além do que o ciclo de aperto monetário atualmente em curso tende a elevar o custo de carregamento das reservas internacionais nos próximos anos. Uma hipótese para a continuidade do ajuste financeiro do orçamento do governo seria a venda de uma parcela das reservas internacionais, expediente que, até o momento, não foi utilizado, pois as reservas cambiais possuem um valor intangível, pois atuam como uma espécie de seguro contra crises em momentos de turbulência.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário