Análise de longo prazo do BNDES no mercado de crédito bancário (2000-2021)

O BNDES, nos últimos anos, passou por um processo de redimensionamento de sua atuação, reduzindo a níveis historicamente baixos, tanto a sua participação no crédito, quanto seu fluxo de desembolsos frente ao PIB. Uma reversão à média histórica seria importante para a retomada da economia.

O BNDES é, historicamente, um ator relevante no mercado de crédito bancário doméstico. O direcionamento de recursos para o financiamento do desenvolvimento, notadamente de grandes projetos industriais e da infraestrutura básica, tornou a instituição a principal fonte de funding de longo prazo da economia brasileira. O BNDES faz parte de uma rede de bancos oficiais que garante uma característica peculiar ao mercado de crédito no Brasil, que é sua flexibilidade e complementaridade com o sistema de bancos privados. No entanto, recentemente, seu papel tem se modificado, com a instituição passando por um amplo redimensionamento de seu apoio via crédito.

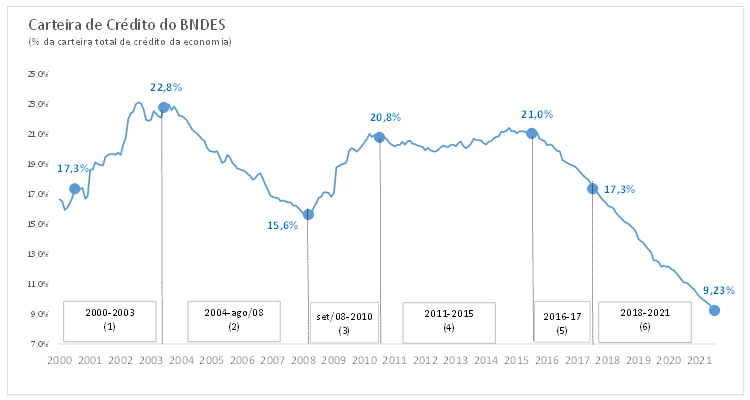

O Gráfico 1 traz a participação do saldo das operações de financiamento do BNDES como proporção da carteira total de crédito da economia ao longo de pouco mais de duas décadas, desde meados de 2000 até 2021.

Fonte: Elaboração própria a partir de dados do BCB[1]

Com base nesse gráfico é possível fazer uma análise de longo prazo de atuação do BNDES, dividindo o interregno 2000-2021 em 6 períodos distintos:

- 2001 até 2003: Período caracterizado por dois movimentos que permitiram expansão da carteira de crédito do BNDES, que saiu de 17,3% para atingir 22,8% do total do crédito:

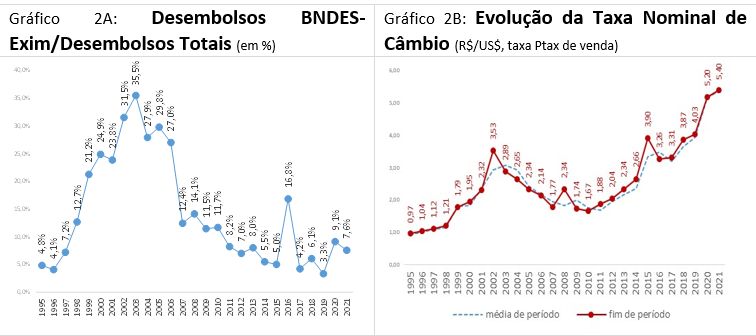

- Os desembolsos do BNDES destinados às exportações (BNDES-Exim) apresentaram movimento crescente a partir de 1997. Entre 2001 e 2003 representaram, em média, 30% das liberações do BNDES, com pico de 35,5% em 2003 (Gráfico 2A). Houve, portanto, ampla geração de ativos em moeda estrangeira; e

- O ano de 2002 foi marcado por um intenso processo de depreciação da taxa nominal de câmbio, motivado pelas incertezas advindas do processo eleitoral à época (Gráfico 2B). A conjugação desses fatores fez com que o saldo da carteira de crédito do BNDES, quando mensurado em moeda nacional, tivesse um salto significativo, elevando sua participação no estoque total de crédito.

Fonte: Elaboração própria a partir de dados do BNDES e do BCB

- 2004 até ago/2008: Intervalo marcado pela perda de participação do BNDES no mercado de crédito, saindo de 22,8% em 2003, e atingindo 15,6% em ago/2008. Tal movimento aconteceu devido ao início do ciclo expansionista de crédito no Brasil, na primeira metade da década de 2000, ter sido liderado, no lado demanda, pelo financiamento às famílias – notadamente via operações de crédito consignado e à aquisição de veículos – e, no lado da oferta, pelos bancos privados. Em um segundo momento, ganhou maior relevância as operações de crédito privado às empresas no contexto do ciclo de investimentos vivenciado pelo Brasil entre 2006-2008. É importante salientar que, nesse período, a carteira de crédito do BNDES também se manteve em expansão, porém em ritmo inferior à de mercado.

- Set/2008 até 2010: Momento de rápida ampliação da participação do BNDES no mercado de crédito, saltando de 15,6% em ago/2008 e atingindo 20,8% ao final de 2010. Tal dinâmica se deu no contexto do papel anticíclico desempenhado pelo sistema público de crédito em geral, e pelo BNDES, em particular, no financiamento às empresas no período mais agudo da crise financeira internacional em 2008/09. Foi em meados de 2009 que o Governo Federal lançou o Programa de Sustentação do Investimento (PSI), cuja execução ficou a cargo do BNDES. Sua viabilização ocorreu em função dos sucessivos empréstimos do Tesouro Nacional ao BNDES[2].

- 2011 até 2015: Período de estabilidade da participação do BNDES no mercado de crédito, porém em patamares elevados (pouco superior a 20%), fundamentalmente devido à continuidade da política do Tesouro Nacional de empréstimos ao BNDES e das sucessivas renovações do PSI, o qual só foi definitivamente encerrado ao final de 2015.

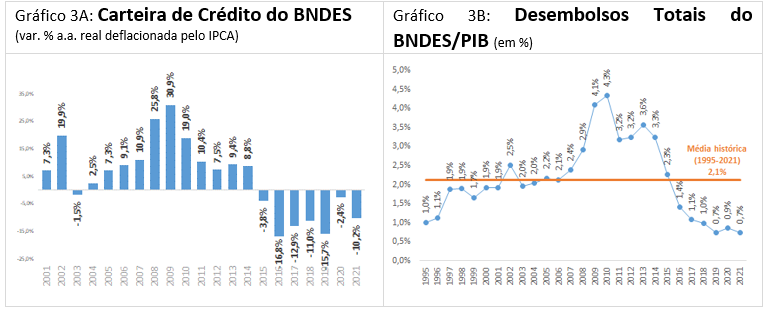

- 2016 e 2017: Fase de expressiva contração da carteira de crédito do BNDES, em que sua participação no mercado de crédito apresenta queda, saindo de 21% em 2015, para 17,3% ao final de 2017. A queda acumulada da carteira de crédito do BNDES, entre 2015-2017, foi de 27,5% em bases reais (Gráfico 3A). Em função desse desempenho, a razão entre os desembolsos do BNDES e o PIB, ambos em termos nominais, retornou ao patamar de 1996 (Gráfico 3B), próximo a 1,0%. Foi nesse biênio também que se intensificaram as devoluções antecipadas da dívida do BNDES com o Tesouro Nacional (iniciadas ainda em 2015), as quais totalizaram, R$ 163 bilhões no biênio.

Fonte: Elaboração própria a partir de dados do BCB e do BNDES

- 2018 até 2021: Quadriênio caracterizado: i) pela manutenção do processo de desalavancagem do BNDES, cuja retração real média de sua carteira de crédito foi da ordem de 10% a.a. (retração real acumulada de 34,3%); ii) pela aceleração da política de devoluções antecipadas da dívida do BNDES com o Tesouro Nacional (totalizando R$ 289,5 bilhões)[3], e iii) pela mudança do custo institucional de funding da instituição, com a substituição da TJLP (taxa de juros de longo prazo) pela TLP (taxa de longo prazo) nos termos da Lei nº 13.483/2017, a qual é balizada na média móvel de 90 dias das NTNBs de 5 anos do Tesouro Nacional. Nesse sentido, a participação do BNDES no crédito total sai de 17,3% ao final de 2017, para um valor de 9,2% ao final de 2021, e o fluxo anual médio de desembolsos no período se estabiliza a um valor inferior a 1% do PIB, o menor da série histórica iniciada em 1995.

Portanto, como perspectiva de longo prazo, o BNDES alternou momentos de maior protagonismo com períodos de atuação mais comedida no que tange às suas operações de financiamento, seguindo as diretrizes dos governos vigentes. Essa é uma característica da instituição, a qual permeia sua atuação ao longo de seus 70 anos de existência. Flexibilidade e capacidade de adaptação são marcas do BNDES. Contudo, em um momento em que a agenda prioritária de curto prazo deve se concentrar na retomada do crescimento, o BNDES, além das importantes contribuições dos últimos anos – estruturação de projetos para concessões, atuação via garantias (FGI Peac) mitigando risco de crédito das MPMEs, priorização da agenda socioambiental (ASG), dentre outros – poderia ser mais ativo na concessão de financiamento à economia, elevando esse apoio para cerca de 2,0% do PIB, valor compatível com sua média histórica de atuação.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] O BCB disponibiliza duas séries longas acerca das operações de crédito do BNDES. Uma das séries compreende o período de jun/2000 a dez/2012, e a outra série, mais recente, desde mar/2007 até os dias atuais. O dado que serviu de base para o gráfico 1 foi construído a partir da série mais recente, com o período anterior à mar/2007 sendo determinado pelas variações mensais da série mais antiga.

[2] Para compreender os objetivos do PSI é fundamental voltar ao contexto de sua criação, que mostrava queda acumulada de quase 18% da FBCF entre o 3T/2008 e o 1T/2009. Ao final de jul/2009, após alguma recuperação, a FBCF persistia em um patamar bem inferior aos níveis pré-crise. Ver Machado & Roitman (2015).

[3] Em 2018, no âmbito da introdução da TLP (Lei 13.483/2017) houve uma renegociação da dívida do BNDES junto ao Tesouro Nacional, com o prazo de vencimento sendo antecipado de 2060 para 2040. Para detalhes acerca do processo de renegociação ver: Horta, G.T. et al (2018).

Deixar Comentário