Construção civil mantém crescimento, mas até quando?

Desde o 3º tri de 2020, PIB da construção registra taxas positivas. Mas setor conseguirá sustentar crescimento ante cenário bastante desafiador? Já há sinais de mudança, especialmente no mercado da habitação social.

A construção vive ainda os efeitos do cenário de baixa taxa de juros, que prevaleceu até meados de 2021, e dos orçamentos estaduais direcionados para investimentos em infraestrutura em ano eleitoral, canalizados especialmente para obras viárias. Mas já há sinais de mudança, especialmente no mercado da habitação social, mais sensível à queda na renda e ao aumento dos custos. Aumentam as evidências de que a elevação das taxas de juros e dos custos, as dificuldades financeiras das famílias e o aumento das incertezas podem minar as condições para a sustentação do momento favorável da construção.

No primeiro trimestre de 2022, o PIB da construção aumentou 0,8% na comparação com o mesmo período do ano passado, consolidando um ciclo de oito trimestres consecutivos de expansão. Assim, o efeito carregamento, que já veio de 2021, passou agora para 4,4%. Ou seja, se o setor se sustentar no mesmo patamar nos próximos trimestres, fechará dois anos de crescimento acima da economia e irá superar em 7% o nível alcançado em 2019.

Mas esse resultado traz consigo questionamento importante: o setor conseguirá se sustentar ou mesmo continuar crescendo ante o cenário bastante desafiador, de taxas de juros mais altas, inflação e preços dos materiais que se mantêm em elevação?

Para tentar responder, é preciso saber quais as forças estão sustentando essa expansão, que é bastante significativa.

Esperava-se queda na atividade setorial vinda especialmente na parcela do PIB que captura o lado não formalizado, que abrange obras de reformas e manutenção e a produção habitacional realizada diretamente pelas próprias famílias ou por pequenos empreiteiros. Essas atividades são mais sensíveis ao aumento dos preços e à queda da renda.

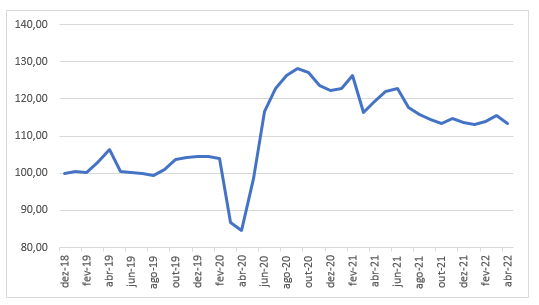

E houve, de fato, diminuição no ritmo delas já ao longo de 2021, que foi captada pelo volume de vendas do comércio varejista de materiais, para onde são canalizadas as compras das famílias. Em 2022, na comparação com 2021, a Pesquisa Mensal do Comércio (PMC-IBGE) apontou que as vendas do primeiro trimestre estão menores (-4,8%), o que confirma o efeito desse cenário mais adverso. No entanto, em relação ao mesmo período de 2019, o volume de vendas dos materiais ainda estava quase 12% maior e, na margem, houve crescimento de 1,3% em relação aos últimos três meses de 2021, feito o ajuste sazonal.

Esse desempenho do comércio varejista de materiais mostra resiliência das atividades de reformas e obras de manutenção, possivelmente relacionada ao bom desempenho recente do mercado imobiliário. Vale lembrar que o Sistema Brasileiro de Poupança e Empréstimo atingiu recorde de R$ 165 bilhões em financiamentos para aquisição de imóveis no ano passado, sendo que 67% eram imóveis usados, que, em grande medida, ensejam alguma obra. Ou seja, há um efeito pós-vendas favorável sobre a atividade de reformas que está mitigando a queda das vendas de materiais, a despeito da elevação dos preços dos insumos.

A alta significativa do emprego sem carteira pode ser também resultado dessa dinâmica: a Pesquisa Nacional por Amostra de Domicílios Contínua (PNADC) apontou no primeiro trimestre variação de 15% no número de trabalhadores sem carteira em relação a 2021, o que representou acréscimo na ocupação de quase 200 mil pessoas.

Nesse cenário, a Confiança do Comércio Varejista de Materiais de Construção registra evolução positiva: a Sondagem da FGV mostrou que, desde dezembro, houve melhora da percepção das empresas em relação à Demanda Atual. Na comparação com dezembro, feito o ajuste sazonal, o Índice de Situação Atual (ISA) subiu 12,1 pontos e quase voltou ao nível de neutralidade (100 pontos). Vale a ressalva que ainda assim está 10,8 pontos menor que o patamar de maio de 2021.

Enfim, a importante parcela do PIB da construção refletida no consumo formiga está sofrendo os efeitos da conjuntura mais adversa, mas ainda se sustenta acima do patamar pré-pandemia.

Gráfico 1 - Volume de vendas do comércio varejista de materiais de construção, com ajuste sazonal

Índice base dez/18 = 100

Fonte: PMC (IBGE)

De todo modo, são as obras realizadas pelas empresas formalmente constituídas que estão fazendo a diferença em 2022. Os lançamentos e as vendas realizadas pelo mercado imobiliário, assim como as obras em infraestrutura, estão impulsionando o mercado de trabalho e a demanda por materiais, que é direcionada diretamente à indústria ou a grandes distribuidores.

O CAGED apontou que, entre janeiro e março, as empresas geraram saldo líquido positivo de 100,5 mil empregos, ou 16,3% do total da economia. Na comparação com 2021, houve aumento de 10,5% no total de trabalhadores. O segmento de edificações respondeu diretamente por 48% do saldo e o segmento de serviços, que compreende obras de preparação de terreno, instalações e acabamento, gerou mais 34%. A infraestrutura contratou 18% desse total.

Voltando à questão inicial, percebe-se que a atividade continua crescendo em 2022, impulsionada pelas obras do mercado imobiliário e pela infraestrutura. O setor vive ainda os efeitos do cenário de baixa taxa de juros, que prevaleceu até meados de 2021, e dos orçamentos estaduais direcionados para investimentos em infraestrutura em um ano eleitoral, que estão sendo canalizados especialmente para obras viárias.

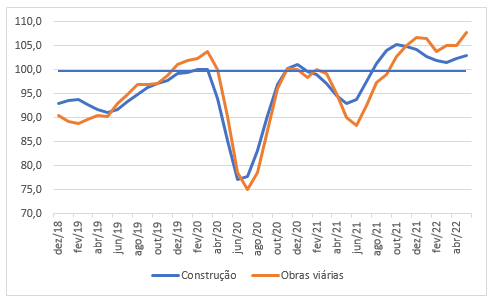

Estimativas realizadas pela Inter.B Consultoria, a partir dos orçamentos de governos e dos planos de empresas concessionárias, arrendatárias etc., públicas e privadas, apontam que os investimentos em infraestrutura em 2022 devem atingir R$ 151,2 bilhões, o que representa aumento real de 1,0% em relação a 2021. A Sondagem da Construção confirma uma percepção mais otimista das empresas de Obras Viárias.

Gráfico 2 - Evolução Recente da Atividade – Indicador padronizado, com ajuste sazonal*

Construção (total) e Obras viárias, mm3

* Faixa entre 100-110: sinaliza o período moderadamente otimista.

Faixa entre 90-100: sinaliza o período moderadamente pessimista.

Fonte: Sondagem da construção (FGV IBRE)

O CAGED de abril apontou outro saldo líquido da ordem de 25,3 mil postos no setor e o Indicador de Evolução Recente da Atividade da Sondagem da Construção, que se mantém acima da neutralidade desde julho de 2021, continuou registrando evolução positiva em abril e maio, corroborando a percepção de um ciclo em andamento.

No entanto, os desafios para garantir a continuidade do crescimento são muitos.

A começar pelas despesas das famílias: em abril a queda nas vendas de materiais anulou todo crescimento anterior. É possível que seja um efeito retardado da inflação setorial sobre as reformas. Pela importância do segmento no setor, essa reversão pode ter impacto importante nos resultados setoriais.

No mercado imobiliário, o ciclo de negócios dos últimos dois anos já tem sinais de mudança.

A contratação de crédito habitacional apresentou queda nos primeiros quatro meses: o número de unidades financiadas com recursos da poupança teve redução de 14% em relação a 2021. Um resultado que reflete tanto as condições mais restritivas da oferta como a piora na situação financeira das famílias, que perdem a capacidade de conseguir o financiamento.

Mesmo as contratações do FGTS, que têm taxas de juros menores e não sofrem influência da alta da Selic, registram queda no ano.

A conjugação de custos e preços de imóveis em ascensão tem tido reflexos nos novos negócios, atingindo fortemente demanda e oferta dos imóveis voltados para a habitação social, que representam a maior parte do mercado.

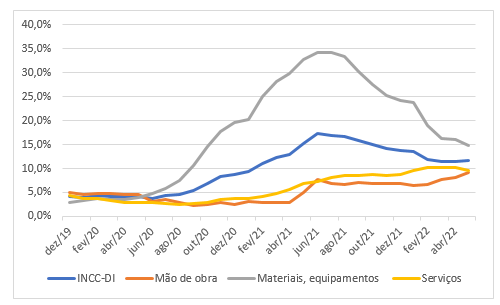

Em 12 meses até maio, o INCC-DI registra variação de 11,6%, abaixo do que foi observado em maio de 2021 (15,3%), mas as taxas mensais voltaram a acelerar com o fechamento dos acordos coletivos do primeiro semestre e os novos aumentos do aço e do cimento.

Gráfico 3 - INCC-DI e componentes, taxa acumulada em 12 meses

Fonte: FGV IBRE

Já no final do ano passado, a pesquisa da Câmara Brasileira da Indústria da Construção (CBIC) captou queda nas vendas de novos imóveis no quarto trimestre, de cerca de 10% em relação ao quarto trimestre de 2020. Em 2022, no primeiro trimestre houve diminuição dos lançamentos realizados pelas empresas (-2,6%), na comparação com o mesmo trimestre de 2021.

O destaque negativo veio dos imóveis enquadrados no programa Casa Verde Amarela (CVA): tanto os lançamentos como as vendas caíram 25,6% e 3%, respectivamente, na mesma comparação com 2021.

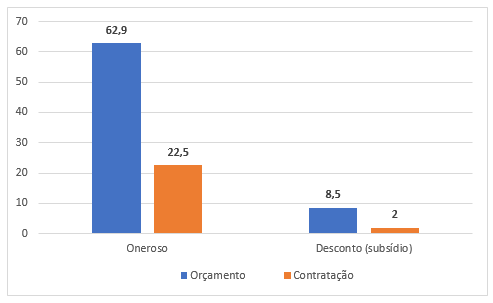

O desempenho dos negócios no âmbito do programa traduz as dificuldades com o aumento dos custos, que vem inviabilizando a produção dentro do valor limite. Ao mesmo tempo, a renda em queda das famílias, que estão mais endividadas, compromete a capacidade de acesso ao recurso oneroso. Desde 2015, as contratações na faixa de menor renda, que dependem totalmente do subsídio vindo do OGU, vinham se reduzindo e, em 2020, o programa não realizou mais contratações para a Faixa 1. É o FGTS que tem sustentado tanto o financiamento quanto o subsídio (desconto).

O governo enfrenta dificuldade de contratar e executar o orçamento do FGTS previsto para o ano. Foram feitas algumas mudanças na curva de subsídio, para enquadrar famílias de maior renda, e no valor limite dos imóveis, mas que têm sido sobrepujadas pelo aumento dos custos e a piora nas condições financeiras das famílias.

Gráfico 4 - FGTS Orçamento e contratações, 2022

Em R$ bilhões*

* Atualizado em 09/06/22

Fonte: Ministério do Desenvolvimento Regional

No que diz respeito à infraestrutura, é fato que ainda há todo um conjunto de novos investimentos por conta dos leilões de concessões realizados recentemente. Mas o aumento dos custos também impõe dificuldades à realização dos investimentos novos e em andamento. Há muitas demandas de reequilíbrio de contratos, com riscos de paralisações, assim como postergações de novos leilões. E, findo o ano eleitoral, os investimentos dos Estados devem minguar.

Portanto, é preciso ter claro que a expansão das atividades em 2022 ainda reflete o desempenho de negócios no mercado imobiliário dos últimos dois anos e o impulso das obras viárias.

Não podemos definir com exatidão até quando vai o fôlego do crescimento atual. O ciclo produtivo longo ajuda a estender os efeitos sobre a atividade, mas aumentam as evidências de que a elevação das taxas de juros e dos custos, as dificuldades financeiras das famílias e o aumento das incertezas podem minar as condições para sua sustentação.

Leia aqui a seção Em FOCO completa na versão digital do Boletim Macro de junho/2022.

As opiniões expressas neste artigo são de responsabilidade exclusiva da autora, não refletindo necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário