Compromissadas de longo prazo

A crise da Covid-19 e o inevitável aumento do déficit e dívida pública neste ano geraram debate sobre o financiamento direto do Tesouro Nacional (TN) pelo Banco Central (BC). Já escrevi sobre este tema neste blog, mas volto ao assunto para analisar o que o BC pode fazer com base na legislação vigente:

Nossa Constituição federal diz que:

“Art. 164. A competência da União para emitir moeda será exercida exclusivamente pelo banco central.

§ 1º É vedado ao banco central conceder, direta ou indiretamente, empréstimos ao Tesouro Nacional e a qualquer órgão ou entidade que não seja instituição financeira.

§ 2º O banco central poderá comprar e vender títulos de emissão do Tesouro Nacional, com o objetivo de regular a oferta de moeda ou a taxa de juros.”

Traduzindo do “juridiquês”, o BC pode comprar e vender títulos federais do mercado, mas não diretamente do TN. É isso que nós economistas queremos dizer quando falamos que o BC pode financiar o TN indiretamente via compras no “mercado secundário”.

Diante de um déficit, o TN emite um título para o setor privado e o BC pode comprar este título do setor privado para fazer política monetária ou, como diz a Constituição: “com o objetivo de regular a oferta de moeda ou a taxa de juros”.

Agora o ponto principal, a Constituição também diz que o BC não pode conceder direta ou indiretamente empréstimos ao TN. Como uma compra no secundário pode caracterizar financiamento indireto, nosso BC só compra títulos públicos com compromisso de revenda para a parte privada em uma data específica.

Em outras palavras, o BC faz uma operação compromissada, comprando um título público hoje e revendendo o mesmo título à parte privada, em prazo e preço específicos.

Para financiar o TN o BC teria que comprar o título público e carregá-lo até o seu vencimento, ou seja, o BC teria que comprar o título sem compromisso de revendê-lo em data futura. Nosso BC não faz isso porque este tipo de operação poderia caracterizar “financiamento indireto do Tesouro” em vez de “regulação da oferta de moeda o da taxa de juros”.

Independentemente da interpretação jurídica, sob a ótica econômica a questão principal é se o BC deve ou não comprar títulos públicos no mercado secundário e carregá-los até o vencimento. Alguns bancos centrais do mundo fazem isto, pois tratam títulos públicos como qualquer outro papel de renda fixa para efeito de política monetária.

Traduzindo do economês, se o BC pode comprar “papel privado” para injetar dinheiro na economia, a mesma lógica poderia valer para “papel público” com o objetivo de “regular a oferta de moeda ou a taxa de juro”.

Porém, para não arriscar um processo do TCU e outros órgãos de controle, sobretudo diante da incerteza jurídica pós golpe de 2016, o BC segue a definição mais estrita da Constituição e não faz compras de títulos públicos sem compromisso de revenda.

A restrição acima está temporariamente suspensa pela “PEC do orçamento de guerra”, mas dado que a crise econômica e suas consequências monetárias podem durar mais do que o “estado de calamidade pública”, cabe perguntar: como o BC poderia comprar e carregar títulos públicos por um prazo mais longo do que o usual em operações compromissadas?

A resposta é via “operações compromissadas de médio e longo prazo”, isto é, operações nas quais o BC compra um título público com compromisso de revenda dentro de, digamos, 1 ano, 2 anos, 3 anos.

Para respeitar a restrição da Constituição, o prazo da “compromissada longa” deve ser inferior ao do título público subjacente, ou seja, o título público utilizado também tem que ser de médio e longo prazo.

Operações compromissadas de médio e longo prazo são uma forma de o BC controlar as taxas de juro de longo prazo. A lógica monetária é a mesma do curto prazo, onde o BC fixa a taxa de um dia fazendo compromissadas de um dia, a taxa de 30 dias fazendo compromissadas de 30 dias e assim em diante.

Mesmo sob a interpretação mais estrita da Constituição e sem necessidade da “PEC do orçamento de guerra”, o BC poderia comprar títulos públicos em operações compromissadas de médio e longo prazo para influenciar as taxas de juro de médio e longo prazo. Como o título público subjacente voltaria ao setor privado antes do seu vencimento, não haveria financiamento direto do TN, mas neste processo a compromissada de médio e longo prazo fixaria a taxa de juro de médio e longo prazo.

Nós economistas chamamos intervenção nas taxas de juro de longo prazo de “controle de curva de juros” (yield control).

Recentemente, quando a redução da taxa básica de juro se mostrou insuficiente para estimular a economia após a crise financeira de 2008, os EUA e o Japão fizeram “controle e curva”. O objetivo foi evitar aumento excessivo do custo de financiamento de longo prazo.

Mais recentemente, o BC da Austrália anunciou que manterá a taxa de juro de um dia até 3 anos em 0,25% ao ano. Em outras palavras, o BC australiano disse que “paga o que for” necessário por títulos de renda fixa para manter a taxa de juro de até 3 anos em 0,25% ao ano. O objetivo desta medida não é necessariamente financiar o Tesouro Australiano, mas sim regular a “oferta de moeda e a taxa de juro”, incluindo a taxa de juro de 3 anos nos objetivos da política monetária australiana.

Será que precisamos fazer isto no Brasil? A resposta não é clara, pois ainda há muita incerteza e volatilidade no nosso mercado de renda fixa.

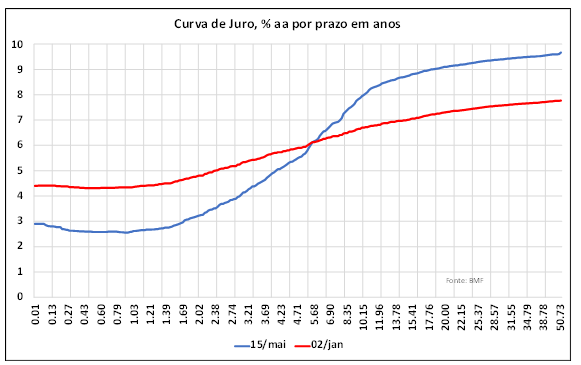

Em resposta ao choque econômico do Covid-19, o BC reduziu a SELIC e isto puxou as taxas de juro de curto e médio prazo (até 5 anos) para baixo (Figura 1). Para prazos mais longo, as taxas de juro subiram devido à expectativa de normalização da política monetário após a crise e à incerteza sobre a evolução das finanças públicas e política brasileiras.

Como as taxas de juro até 5 anos tem mais impacto sobre o nível de atividade econômica e, até agora elas estão menores ou iguais ao observado no final de 2019, ainda não está claro se nosso BC terá que seguir a heterodoxia dos EUA, Japão e Austrália. Se e quando isto for necessário, o controle de curva poderá ser feito com “compromissadas longas”, isto é, sem necessidade de alterar a Constituição para o BC poder financiar diretamente o TN.

Figura 1

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário