Algumas pílulas sobre a necessidade de o Brasil controlar o gasto público

Não podemos conviver com mais surtos de gastos extraordinários. Manter as expectativas ancoradas e garantir a credibilidade da política fiscal é indispensável para a retomada econômica. Como na Medicina, não existe apenas um remédio para tratar todas as doenças.

Na página A5 do jornal Valor Econômico de 12 de novembro de 2021, há uma reportagem (“Reação negativa à PEC pode anular impacto sobre o PIB”) com diversos economistas afirmando que, embora a ampliação do Auxílio Brasil para R$ 400 tenha potencial de aumentar o consumo, o fato de o teto dos gastos públicos ter sido furado, durante o processo de negociação da PEC, teve como efeito colateral uma piora do câmbio, da inflação, dos juros e do emprego. Com isso, dizem eles, a bondade em elevar a assistência aos mais pobres de R$ 300 para R$ 400 terá efeito nulo ou até mesmo negativo para atividade econômica.

Por outro lado, em 10/11/2021, na página A11 desse mesmo jornal, o parlamentar que relatou a aludida PEC na Câmara se orgulhava de não entender “profundamente” de economia e de ter dado o aumento para os mais pobres. O fato de ser nordestino e ser sertanejo, pressupondo-se ter mais contato com pessoas pobres, o incentivou a conceder tal “bondade” aos mais necessitados, conforme trecho abaixo.

Médicos amigos nossos sempre se ressentiram de pacientes que pedem que eles prescrevam antibiótico para gripe. Ressentem-se do fato de que pessoas (de outras profissões) não aceitam o fato de que antibiótico é usado para combater doenças causadas por bactérias, e não por doenças virais, como é o caso da gripe. Ademais, ressentem-se também que muitos pacientes ainda tomam o antibiótico, mesmo com as explicações dadas em relação aos males que o antibiótico poderia gerar numa situação dessa.

Talvez, por fazer alguma analogia com relatos desses amigos médicos, não nos ressintamos tanto com a decisão da classe política em conceder tal “bondade”, pois cremos que isso decorre de falta de comunicação do conhecimento econômico para toda a sociedade. Tal qual o conhecimento de que antibiótico não deve ser usado em todas as situações, é preciso se entender no Brasil que a expansão do gasto público não deve ser usada em todas as situações.

Assim como o paciente que não cumpre o receituário médico (parando de tomar o remédio uma semana antes do prazo recomendado, por exemplo), não é desejável que gestor púbico interrompa o tratamento fiscal acordado antes do fim. O efeito colhido não será o pretendido, e, em alguns casos, produzirá até mesmo efeitos colaterais indesejáveis.

O Brasil ainda tem um longo percurso para amadurecer, em termos de controle da despesa pública. Do jeito como o parlamentar paraibano expôs a decisão bondosa dele, parece que quem pensa daquela forma está fazendo o bem e quem defendia os R$ 300, o mal. Logo, a ideia deste artigo é explicar a moderna concepção do regime de política econômica que vige no Brasil desde os fins do século passado, explicitar como o cumprimento das regras decorrentes desse regime tem sido fundamental para o bom desempenho da inflação, assim como seu descumprimento para o mal desempenho.

No Brasil, depois de um longo histórico de fracassos no combate à inflação, incorporou-se, em 1999, com a equipe econômica liderada por Pedro Malan (ministro da Fazenda) e Armínio Fraga (Banco Central), a ideia (até hoje vigente) de uma política macroeconômica baseada em regras. Define-se e se anuncia uma sequência de regras que objetiva gerar um ambiente econômico no qual exista previsibilidade para os agentes formarem suas expectativas e tomarem suas decisões.

Essa moderna concepção de política macroeconômica surgiu na teoria econômica entre meados da década de 70 e limiar dos anos 80, mas ainda hoje parece ser pouco entendida pela classe política, que, recentemente, ao furar o teto, revelou não a observar ou não atribuir o devido valor a tais regras, assim como aos custos e benefícios advindos delas. Logo, faz-se necessário que tal concepção seja internalizada por toda a sociedade.

Nesse sentido, inicialmente, destaque-se que a ideia de implantar regras advém de Lucas (1976), Sims (1980) e outros, que chamaram atenção para a necessidade de convergência das expectativas ao proposto pelos policy makers. Dessa forma, evidenciando que a busca crível e sistemática do cumprimento das regras é crucial para diminuir o custo de implantação da política (monetária ou fiscal) e aumentar a sua efetividade.

Um exemplo dessa efetividade (considerando que houve crença que a regra iria ser cumprida) foi a implantação do teto de gastos em 2016. O dispositivo, mesmo sem garantir o superávit primário nos primeiros anos de implantação, produziu efeitos imediatos de melhoria nas condições financeiras exigidas para financiar o endividamento público.

Por sua vez, a necessidade de coordenação entre as regras monetária e fiscal adveio do artigo seminal de Sargent & Wallace (1981), em que eles mostram a importância de coordenar a política monetária com a fiscal, a fim de controlar a inflação. É preciso que a classe política internalize também a necessidade dessa coordenação, visto que esta tem um potencial gigante de ajudar aos mais pobres de nossa sociedade, sabendo-se que aqueles que mais podem ajudar na efetividade dessa coordenação são os políticos.

Dito isso, vale mencionar que, na leitura desse artigo seminal, parece ser claro que a ideia de Sargent & Wallace era convencer Milton Friedman de que a política monetária sozinha não era capaz de controlar a inflação. Até então vigia plenamente a teoria monetarista, que ensinava de maneira imprecisa que, dado que o volume do PIB e a velocidade da moeda são rígidos no curto prazo, bastava controlar a moeda para que houvesse controle da variação do nível de preços (inflação).

No intuito de traduzir os ensinamentos de Sargent & Wallace (1981) para o Brasil, pode-se afirmar que, se os déficits nominais correntes e futuros estabelecidos no Orçamento Geral da União não puderem ser financiados por meio do montante de receita arrecadado nem por meio de venda de títulos públicos (e aumento do endividamento), o Banco Central (BC) será obrigado a “criar moeda” para financiar o governo e, por conseguinte, tolerar inflação adicional.

Essa criação de moeda “não intencional” pelo BC é exatamente o que se conhece por “dominância Fiscal”, a qual, como o próprio nome sugere, diz que a “política fiscal” domina a “política monetária”, Ou seja, a autoridade monetária (Banco Central) fica de carona da autoridade fiscal (Tesouro Nacional). Em outras palavras, a segunda domina a primeira.

Ocorre que, com BC independente (ou autônomo), como os parlamentares aprovaram recentemente no Brasil, o BC anuncia as bases monetárias presentes e futuras (via cumprimento das metas de inflação) e obriga, em tese, o governo a limitar o déficit nominal ao montante que pode ser financiado via aumento de endividamento (emissão de títulos públicos).

Logo, uma interpretação imediata da independência ou autonomia formal do Banco Central (BC) é que ela sinaliza que a autoridade monetária não irá “tolerar inflação adicional” gerada por excesso de gastos governamentais, permitindo que prevaleça a dominância monetária. Neste caso, prevaleceria o regime em que o BC se impõe e não tolera inflação adicional por eventuais gastos excessivos do governo.

Portanto, em tese, um BC independente per se é suficiente para que os agentes acreditem que a inflação não sairá de controle, desde que este faça o que for necessário (“whatever it takes”)[1] com a taxa de juros, a fim de cumprir a meta de inflação.

Esse é um dos motivos que levou a uma intensificação da discussão sobre a necessidade de independência do Banco Central do Brasil, desde 1999, quando foi implantado o tripé macroeconômico: meta de inflação (regra monetária), superávit primário (regra fiscal) e câmbio flutuante. Discussão que perpassou anos e aconteceu, muitas vezes, de maneira indevida, a exemplo de propaganda em período eleitoral que sugeria que a independência do Banco Central faria com que os banqueiros retirassem a comida das mesas dos mais pobres.

Com a autonomia formal do BC (espécie de independência), formalizou-se a regra monetária, a qual, em conjunto com a regra do teto dos gastos, sinaliza que a flutuação do câmbio (único dos elementos do tripé macroeconômico que não possui regra) refletirá, por conseguinte, a qualidade da coordenação entre a regra monetária e a fiscal. Quanto melhor essa coordenação, mais rápido o câmbio tende a se aproximar de seus fundamentos, e vice-versa.

Uma vez explicitada a moderna concepção das regras que vige no Brasil, vale explicitar como o cumprimento delas tem sido fundamental para o bom desempenho da inflação, assim como seu descumprimento para o mal desempenho, ao longo desses últimos 22 anos. Nesse sentido, em primeiro lugar, mencione-se que a regra fiscal do superávit primário, implantada em 1999, enquanto cumprida, foi obtida basicamente por meio de aumento de receitas.

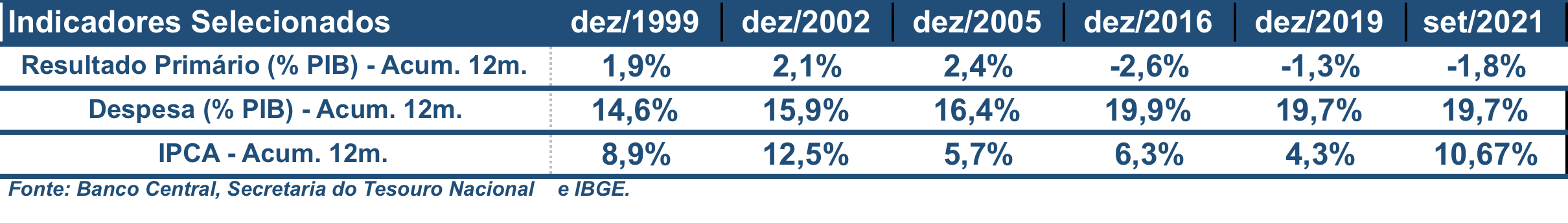

Na tabela 1, depreende-se que a despesa primária aumentou ininterruptamente (como proporção do PIB), mesmo com o governo federal obtendo superávit primário. O período de resultado primário positivo que vigorou de 1999 até 2013 foi obtido via aumento de carga tributária. Esta crescia o suficiente para acomodar maiores superávits, assim como maiores despesas primárias. O único período de efetivo controle das despesas primárias é este que vige desde dezembro de 2016, quando o teto dos gastos públicos foi implantado, até o presente momento.

Tabela 1- Resultado Primário, Despesa Primária e IPCA – acumulados em 12 meses

É preciso que todos aqueles que defendem a austeridade fiscal por meio do controle dos gastos compreendam isto: o esforço de ajuste fiscal que tem sido feito desde 2016 não é pequeno, e não é usual. É preciso darmos as mãos, e não entrarmos em uma narrativa fraticida de que há populismo fiscal em curso ou que existiu tal populismo nos últimos anos, pois não nos parece que, no Brasil, há maturidade (na sociedade) para um controle sobre os gastos muito maior que o que vem sendo feito.

A regra fiscal de superávit primário foi deteriorada sistematicamente a partir de 2009, aprofundando-se todos os mecanismos de contabilidade criativa que já existiam à época, como mostra o livro coordenado por Salto e Almeida (2016). Talvez, seja por isso que, no Brasil, até os idos de 2016, a literatura empírica apontava a prevalência do esquema de dominância fiscal[2], sendo poucos os intervalos de tempo em que prevaleceu a dominância monetária.

Aqui, vale mencionar que, quando a regra fiscal vai se deteriorando, aumentando-se o grau de dominância fiscal, perde-se a potência da política monetária, tendo usualmente o BC que elevar a taxa de juros além do que parece razoável para levar a inflação para a meta. Nesse contexto, Ilan Goldfajn, por exemplo, à frente do BC no período de 2016/2018, parecia muito hawkish[3] para levar a inflação para a meta. O tempo subsequente mostrou que a dosagem utilizada no início de sua gestão estava certa. O histórico de execução da política fiscal do Brasil é ruim e era esse histórico que existia quando Ilan começou sua atuação no BC.

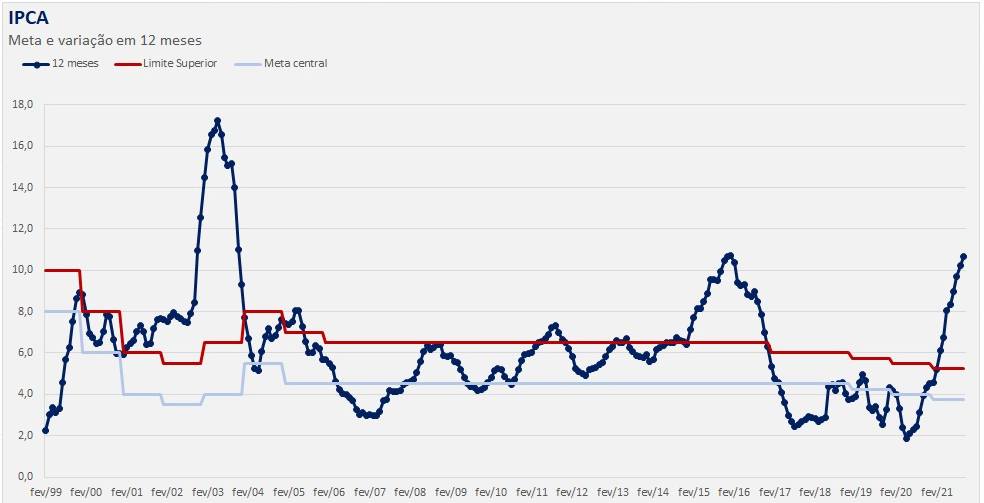

O gráfico 1 sugere que a qualidade ruim da regra fiscal ou a deterioração dela necessariamente levam a uma inflação que permanece sistematicamente acima do centro da meta e que, em períodos de crise, como aquele em que o Brasil ficou desancorado fiscalmente, entre 2014 e 2016, passa a se situar acima do limite superior, inclusive. Por sua vez, após a implantação do teto dos gastos públicos, de 2017 a 2019, tivemos inflação sistematicamente abaixo do centro da meta.

Gráfico 1 – IPCA acumulado em 12 meses e meta de inflação (limite superior e centro da meta)

Nesse sentido, aparentemente, este período de pandemia e a atual saída dele parecem atípicos em função da vigência do teto dos gastos públicos. Muitos choques de oferta e subsequentes surpresas sistemáticas de inflação levaram também à desconfiança sobre o abandono da regra fiscal (especialmente devido ao descasamento entre o INPC, que corrige os benefícios previdenciários, e o IPCA, que corrige todo o teto, por dois anos seguidos, 2020-2021), E, com isso, a uma desconfiança em relação a um possível furo do teto e à volta ao período pré-2016, ajudando a percepção de descontrole da inflação.

É por isso que o mercado “panicou” com o furo do teto, pois ocorreu uma espécie de profecia auto realizada. A ausência de boa comunicação, diante dessa crescente desconfiança por parte daqueles que financiam a dívida pública, também ajudou muito a amplificar a incerteza fiscal. Cremos ser por isso que as condições financeiras pioraram tanto após a ala econômica do governo topar aumentar o Auxílio Brasil de R$ 300 para R$ 400.

A maneira como o furo do teto foi anunciado (falando-se até mesmo de um suposto trade off entre política fiscal e social) e a (in)tempestividade da implantação, decisão tomada no afogadilho sem qualquer preparação, levou os agentes de mercado a imaginarem que o Brasil estava de volta ao regime de expansão de gastos que esteve em vigor anteriormente a 2016. Disso decorreu a piora nas condições financeiras e subsequentes deteriorações nas expectativas econômicas.

É preciso que ultrapassemos esse período pandêmico tendo ciência do histórico esforço fiscal em termos de ajuste pelo lado da despesa (vale reforçar, o único da história republicana)[4], a fim de espraiar legitimidade ao controle dos gastos públicos, de modo que sejam internalizados (por todos, inclusive pela classe política) os ganhos em se cumprir as regras fiscais. Essa conscientização será fundamental para que voltemos a ter um câmbio em direção aos fundamentos, inflação em queda e diminuição nas taxas de juros, com consequente melhoria nas expectativas econômicas.

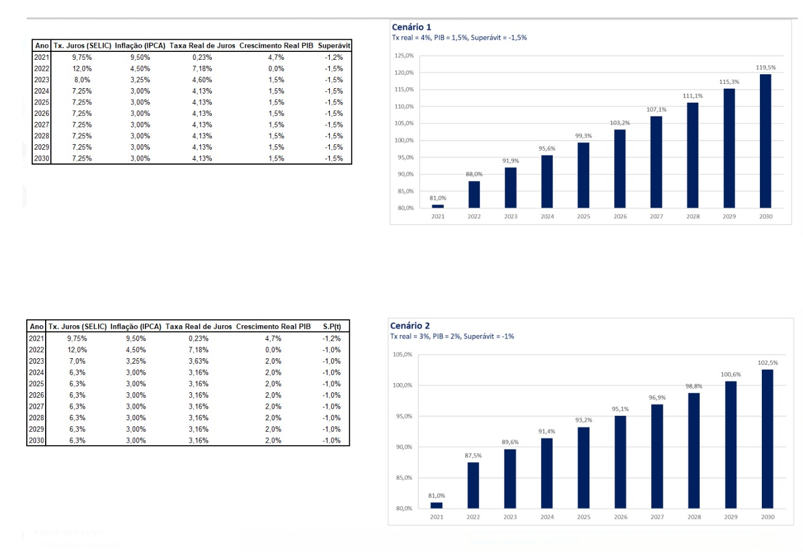

Caso não consigamos isso, nosso futuro enquanto nação é sombrio. Já temos um nível de dívida pública muito acima de nossos pares, não sendo sustentável conviver com as atuais taxas reais de juros previstas nas curvas futuras de juros ou com a expectativa de deterioração no resultado primário, com expansão de gastos públicos. Isso pode ser observado nos cenários 1 (taxa real de juros = 4%, PIB = 1,5% e déficit primário = 1,5% do PIB) e 2 (taxa real de juros = 3%, PIB = 2% e déficit primário =1%).

De fato, os cenários acima mostram que perseguir superávit primário, com controle de despesa pública, é mandatório. Não há alternativa. A classe política precisa entender e sinalizar isso dia a dia. A sociedade não topa mais aumento de carga tributária[5] e é necessário sinalizar o alcance de superávit primário para derrubar as taxas de juros e impedir que a dívida pública siga a trajetória explosiva.

É preciso que todos nós internalizemos que temos um sistema normativo (BC independente e teto dos gastos públicos) pronto para conviver com dominância monetária e, consequentemente, inflação e taxa real de juros baixas, com natural aumento dos investimentos privados e um crescimento econômico sustentável.

Contudo, é preciso que haja credibilidade no cumprimento das regras, sinalizada especificamente com a não disposição da classe política em quebrá-las. Sem essa credibilidade, aumentam-se a percepção de risco, a desvalorização do dólar, a inflação e as taxas de juros, diminuindo-se o crescimento e a possibilidade de erradicação da pobreza.

Portanto, é preciso consciência cívica e amadurecimento para entendermos conjuntamente que o controle do gasto público e o efetivo cumprimento das regras fiscais é condição necessária para que o Brasil apresente condições financeiras mínimas para sustentabilidade da dívida pública, inflação sob controle e expectativas de crescimento econômico no curto, médio e longo prazo.

Por fim, vale retomar o paralelo com a medicina. O esforço fiscal precisa ser seguido à risca, não há outro receituário. Só assim será possível tratar, de uma vez por todas, a sangria das contas públicas. É preciso, também, melhorar na comunicação. É necessário clarear as etapas do tratamento fiscal, o caminho a ser trilhado, para que o esforço feito hoje seja devidamente reconhecido, deixando explícito os benefícios que serão colhidos no futuro por todos nós.

Precisamos continuar com este debate. Não podemos perder mais tempo com ‘panicadas’ fiscais. Os danos para a economia são graves e quiçá irreversíveis. É preciso que as autoridades dediquem tempo e energia para resgatar a confiança e a credibilidade da âncora fiscal – como já está consolidado na literatura –, e, dessa forma, preparar o caminho para a retomada do crescimento, garantindo, do seu lado, o controle do nível de preços, do câmbio e dos juros. E, dessa forma, viabilizando a erradicação da pobreza.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Referências

1. ANGELO DA SILVA, A.M. Ensaios sobre o gasto público. Tese de doutorado defendida na Universidade de Brasília, 2009.

2. BLANCHARD, O. Fiscal Dominance and Inflation Targeting: Lessons from Brazil. National Bureau of Economic Research, Washington, DC, 2004.

3. CARNEIRO, D.; WU, T. Dominância Fiscal e Desgaste do Instrumento Único de Política Monetária no Brasil. Instituto de Estudos de Política Econômica, 2005.

4. LUCAS, R. E. (1976) Economic policy evaluation: a critique. In: BRUNNER, Karl; MELTZER, Allan H. (Ed). The Phillips curve and labor market. Nort-Holland Press.

5. MOREIRA, T. B. S. Mecanismos de Transmissão da Política Fiscal no Brasil: uma investigação empírica. Monografia vencedora em 1º lugar no XIV prêmio de Monografia – Tesouro Nacional. ESAF. Brasília, 2009.

6. SALTO, F.; ALMEIDA, M. Finanças públicas: Da contabilidade criativa ao resgate da credibilidade. Editora Record, 2016.

7. SARGENT, T. J; WALLACE, N. Some Unpleasant Monetarist Arithmetic. Federal Reserve Bank of Minneapolis, Quarterly Review. Fall, 1981.

8. SIMS, C. A. (1980). Macroeconomics and Reality. Econometrica, 48 (January) : 1- 48, 1980.

[1] Conforme observado sinais nas últimas atas do COPOM.

[2] Ver Blanchard (2004), Carneiro & Wu (2005) e Moreira (2009).

[3] Expressão comum no mercado para tendência de alta de juros pela autoridade monetária.

[4] Angelo da Silva (2009) analisou por meio da técnica de Markov Switching receita e despesa primárias, verificando que o gasto público federal é predominantemente pró-ciclico e que cresceu a uma média de 7,7% ao ano entre 1901 e 2006, nos períodos estatisticamente significativos.

[5] As três tentativas frustradas nos últimos 6 anos evidenciam isso: em 2015, o ministro da Fazenda Joaquim Levy tentou a volta da CPMF; em 2017, o ministro da Fazenda Henrique Meirelles tentou o aumento do PIS/COFINS; em 2021, o ministro da Economia Paulo Guedes tentou tributar a receita de dividendos. Além disso, não se consegue a diminuição dos subsídios (benefícios) tributários (na ordem dos 4% do PIB), mesmo considerando todos os esforços que vêm sendo feitos desde 2016.

Deixar Comentário