Corrida pela panaceia mitológica fiscal, CPMF

O retrovisor continua concentrando as atenções no debate econômico e político brasileiro. Se é unânime e premente a necessidade de ajuste fiscal, também tem sido tentador apostar que poucas e pontuais medidas possam aumentar a carga tributária sem exigir grandes esforços do novo governo. Aliás, não há sequer o esforço de pensar e desconfiar que soluções do passado distante não mais servem para a nova conjuntura. Não há, portanto, solução mais fácil, simples e salvadora do que recriar a contribuição (agora, permanente) sobre movimentação financeira (CPMF).

Nenhuma outra economia relevante no mundo cobra nos dias de hoje um tributo desse tipo,[1] embora ele seja amplamente conhecido. Não é preciso conhecer teoria, políticas e práticas tributárias para desconfiar que devem haver razões tão sólidas e fortes para nenhum outro país se aventurar em cobrar tal tipo de imposto. Isso menos tem a ver com as distorções tributárias que acarreta e mais com a profunda desarticulação no sistema financeiro e o agravamento da concentração de renda depois dos tributos.

Outro fato presente e comumente ignorado no Brasil é que a CPMF, mesmo formalmente não tendo sido mais prorrogada ao final de 2007, continuou a ser cobrada, com alíquota de 0,38%, sobre um amplo conjunto de transações financeiras, como operações creditícias e cambiais: isso ocorre através do imposto federal específico (o IOF), cuja menor alíquota, desde 2008, passou de 0% para 0,38%.

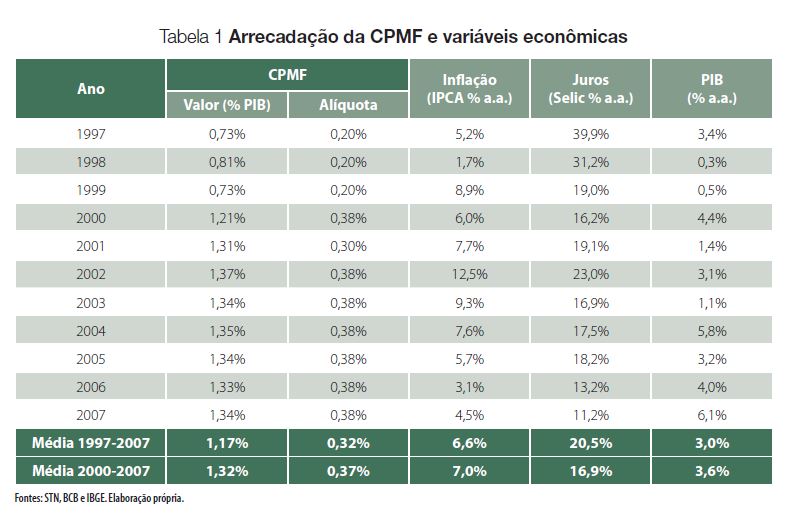

O passado, por sua vez, nos ensina lições dos tempos em que se cobrou a CPMF, mas é preciso humildade e competência para aprender. Criado como imposto e depois convertido em contribuição, ambos provisórios, esteve em vigor no Brasil por 11 anos (1997 a 2007), quando gerou aos cofres públicos, em média, pouco mais de 1,17% do PIB ao ano, com alíquota média de 0,32%.

Os defensores de um tributo como a CPMF argumentam que, ao incidir sob um volume muito grande de operações, é possível ter uma arrecadação relativamente elevada, mesmo com uma alíquota baixa – o que impactaria a inflação menos do que tributos que incidem diretamente sobre produtos. Outra vantagem estaria na facilidade de cobrar e pagar, reduzindo, dessa forma, a sonegação. Como defendeu Cintra (2018): “a experiência mostrou excelente produtividade quando comparada sua baixa alíquota com a arrecadação gerada; seu custo administrativo para o governo e para as empresas foi muito baixo, quando comparado com os tributos tradicionais; há, ainda, a eficiência no combate à sonegação”.[2]

A crítica mais contundente a tributos que incidem igualmente ao longo da cadeia de produção e de distribuição sem considerar o que foi cobrado nas operações anteriores é o da cumulatividade. Se para cada transação produtiva ou comercial corresponde uma financeira, um tributo como a CPMF teria o mesmo efeito do antigo imposto sobre selo – cuja extinção foi a principal razão para a reforma de 1965, que estruturou o sistema tributário até hoje vigente no país. É verdade que a cobrança cumulativa da Cofins e PIS/Pasep sofre do mesmo efeito, mas essa é a principal razão para se tentar sua fusão e criação de um único e nacional imposto sobre valor adicionado, como cobrado em mais de uma centena de países. Recriar a CPMF é optar por avançar rapidamente em direção ao passado tributário abandonado pelo país há mais de meio século.

À parte os danos à produção, é importante alertar que a nova conjuntura da economia agrava um antigo efeito colateral da CPMF, até então irrelevante diante de taxas nominais tão elevadas de remunerações das aplicações financeiras: o incentivo à desintermediação financeira.

É um mito que pode arrecadar muito sem criar danos para a economia. Enquanto estava vigente, a maior arrecadação obtida pela CPMF foi 1,37% do PIB em 2002. Nesse ano, a inflação foi de 12,5% e os juros Selic de 23% – não à toa o registro mais alto dessas taxas durante o período em que a contribuição foi cobrada – sem contar um bom crescimento econômico, de 3,1%, para a história brasileira recente. Hoje, inflação e juros nominais nos seus patamares mais baixos em muitos anos (ou até gerações), oscilam na casa de um quarto do que se aplicava há uma década e meia. Uma alíquota por volta de 0,4% para CPMF, ainda mais aplicada nas duas pontas de cada operação, obviamente provocaria uma reação dos contribuintes radicalmente diferente da que antes era observada.

Mesmo sem ser preciso um exercício econométrico sofisticado sobre a elasticidade desse tributo para inferir que a mesma alíquota vai gerar uma arrecadação muito menor, Koyama e Nakane (2001)[3] fizeram tal avaliação e concluíram que:

“i) a CPMF corrói a sua própria base de arrecadação; ii) a CPMF reduziu o número de cheques utilizados na economia; iii) o efeito da CPMF sobre o M1 é positivo, porém de pequena magnitude; iv) do ponto de vista de alocação de portfólio, a CPMF provocou um deslocamento das aplicações financeiras dos depósitos a prazo para os fundos financeiros; v) a CPMF aumenta o spread bancário bruto e reduz o spread bancário líquido, implicando uma menor rentabilidade para todas as partes envolvidas, ou seja, para os tomadores de empréstimos, aplicadores e os intermediários financeiros” (Koyama e Nakane, p. 4, 2001).

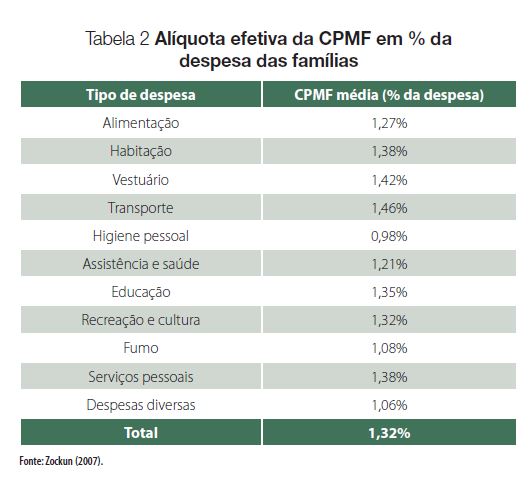

Bastante contestável é o argumento de que a cobrança desse imposto não tributa os pobres sem conta bancária. Mais de dois terços da arrecadação com a CPMF provêm de pessoas jurídicas, que tentarão repassar tal custo para os preços, exatamente igual a qualquer outro tributo que as alcancem (como tal, CPMF é igual ao IVA, ou à Cofins, ou ao IPI). Na época de sua vigência, por ter alíquota única e ser cobrada como imposto por cima de outro imposto, estimava-se que a alíquota de 0,38% virava, na média geral, 1,32%, conforme cálculos apresentados por Zockun (2007)[4] – ver distribuição por tipo de despesa.

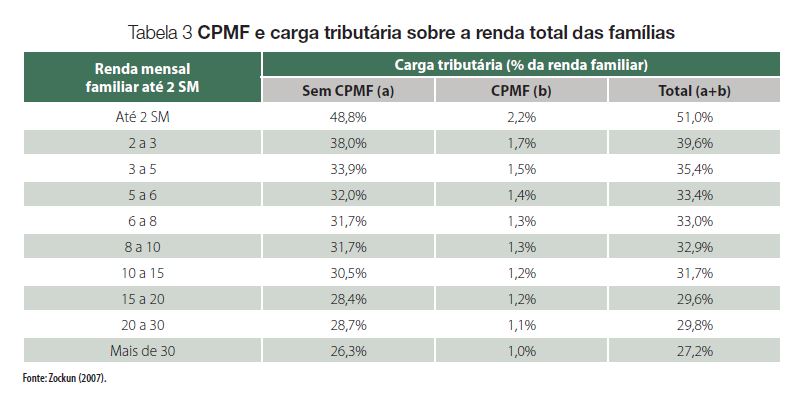

Menos transparente do que qualquer outro tributo dentro do preço dos bens e serviços adquiridos pelas famílias, a CPMF alcança proporcionalmente muito mais aos mais pobres do que aos mais ricos – sem contar a reação que eles possam vir a ter. O impacto dessa contribuição para regressividade do sistema tributário brasileiro, na época de sua cobrança, foi calculado por Zockun (2007). Em seus cálculos, a CPMF paga pelas famílias com renda até 2 salários-mínimos era de 2,2%, enquanto as que ganhavam mais de 30 salários, pagavam apenas 1%.

Tal regressividade poderá ainda ser agravada diante das mudanças culturais e financeiras em curso na sociedade. Entre pessoas físicas, a rota de fuga da CPMF será muito mais acessível aos contribuintes mais ricos, com mais e melhor acesso a transações financeiras no exterior e realizadas em caráter virtual. Sendo estes também os que poupam e também poderão optar por driblar a tributação, inclusive investindo no exterior ou no próprio país como se estrangeiros fossem. Os mais pobres, por sua vez, não poupam, consomem mais do que ganham, pouco usam os bancos nacionais e lotéricas e não terão a mesma ou menor chance de driblar a CPMF.

Não custa alertar que, na origem, também está a distorção comum a qualquer imposto indireto que tenha alíquota única: taxar mais proporcionalmente os indivíduos que mais consomem. A mesma iniquidade se repetirá no caso de se criar um IVA com alíquota única e também se for unificada a do IRPF. Certamente, tal unificação de alíquotas simplifica e facilita a arrecadação, mas a memória não nos ajuda a acreditar que gastos públicos ajudarão o governo a desfazer o agravamento da iniquidade provocado por um sistema já muito desigual.

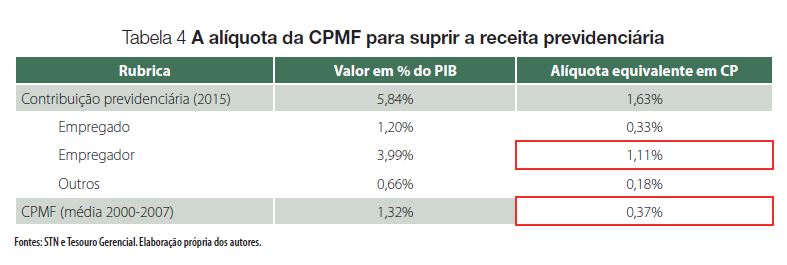

Os efeitos colaterais da CPMF, potencializados com a revolução digital, provocando desintermediação bancária e agravando a iniquidade social, serão ainda piores se fosse adotada a ideia (utópica) de que esta poderia substituir a contribuição previdenciária. A mesma arrecadação atual só seria obtida com alíquota equivalente de 1,6%. Se a substituição fosse somente do encargo patronal para a Previdência Social, a alíquota necessária deveria ser cerca de 1,1%, mais que o dobro do que a anunciada por Marcos Cintra.[5] E isso tudo na hipótese sabidamente irreal de que a economia e a sociedade de 2007 tivessem permanecido congelados até hoje.

Embora o futuro devesse ser o elemento mais decisivo sobre recriar a CPMF, ele tem sido deixado de lado assim como no resto do debate econômico e político brasileiro. Economia e sociedade em todo o mundo estão mudando profunda, rápida e drasticamente e isso tem sido ignorado pelos governos brasileiros (inclusive os que se candidatam a serem os próximos governantes).

Não é só robô em fábrica que constitui a nova revolução industrial. O sistema financeiro tende a mudar de forma ainda mais acentuada. Da tecnologia da blockchain até as criptomoedas, passando por novos atores, como as fintechs. Em pouco tempo, tudo será radicalmente diferente de hoje. Já estão caindo as fronteiras físicas, temporais e linguísticas para abrir, manter e usar desde uma conta bancária até um cartão de crédito, sem contar os investimentos financeiros.

Como destacou recentemente o FMI,[6] a maioria dos especialistas ainda não acredita haver instrumento monetário que conte com todos os atributos centrais do dinheiro, mas reconhece que a tecnologia que sustenta esses ativos tem potencial expressivo para transformar os serviços de pagamento. Considerando a capacidade desse processo em reduzir o papel dos bancos centrais e enfraquecer a autoridade do Estado em relação à oferta monetária, regulação e supervisão precisarão ser revistas e adaptadas em escala global.

O passado do suposto enorme potencial de arrecadação da CPMF não se repetirá no futuro, pois sua base de cálculo será desidratada tanto mais caiam inflação e juros (sem considerar baixo crescimento ou recessão), quanto mais avance a digitalização e globalização financeira.

Pagará um preço muito caro o país que ignorar essas mudanças e tentar navegar no futuro se sustentando em uma caravela tributária do século retrasado, como bem é o caso da CPMF. Com transações financeiras globalizadas, o país que tentar tributá-las e, sobretudo, com alíquota expressiva, terá de se isolar do mundo ou acabará estimulando seus contribuintes a transacionar cada vez mais no exterior.

Alternativa seria se a lógica fosse regulatória e houvesse harmonização mínima internacional, com aplicação similar do imposto entre países da mesma zona econômica ou com intensas relações financeiras entre si – sem contar a necessária integração entre bancos de dados e administração tributária dos mesmos países. Tributar as transações financeiras pode ser até uma forma de antecipar imposto de renda ou de identificar e alcançar bens intangíveis que escapem ao imposto sobre valor adicionado ou de consumo. Mas isso é bem diferente do que foi a nossa CPMF, um tributo isolado, com finalidade exclusivamente arrecadatória e sem qualquer integração com outros tributos.

Um novo imposto na linha da velha CPMF não equaciona o fiscal e, com nova conjuntura e a revolução digital, provocará um novo e enorme problema no sistema bancário, e ainda agravará ainda mais a iniquidade marcante do atual sistema tributário. É um erro insistir numa corrida por uma panaceia mitológica fiscal.

Este artigo foi publicado originalmente na Revista Conjuntura Econômica de outubro. Leia outros destaques da edição.

As opiniões expressas neste documento são exclusivamente dos autores e não expressam necessariamente as da FGV/IBRE.

[1] Uma análise do processo de adoção e posterior substituição desse tributo em diferentes economias do mundo pode ser encontrada em Coelho, I. “Taxing bank transactions – the experience in Latin America and elsewhere”. Document prepared for the 3er. ITD, setembro/2009. Disponível em: <https://bit.ly/2QUyd3C>.

[2] Cintra (2018) defende uma espécie de substituição da contribuição para o INSS por uma contribuição previdenciária sobre movimentações financeiras. Ele ainda critica a proposta de criação de um imposto sobre valor adicionado (IVA) e diz: “A substituição do INSS sobre a folha de salários pela CP é o ponto de partida para uma reforma estrutural de grande impacto para o crescimento econômico do país. Tal medida serviria de embrião para uma reforma tributária ampla mais à frente, contrastando com a proposta ultrapassada do IVA, que apenas maquia um sistema de impostos que limita severamente a produção do país e estimula a sonegação de tributos”. Cintra, Marcos (2018). “Reforma tributária e movimentação financeira”, Folha S.Paulo, em 20/9/2018 – <https://bit.ly/2NWs4pc>.

[3] Koyama, S. M., Nakane, M.I. “Os efeitos da CPMF sobre a intermediação financeira”. Banco Central do Brasil (BCB). Texto para discussão n. 23, Brasília-DF, p. 1-31, jul./2001. Disponível em: <https://bit.ly/2PPSyG3>.

[4] Zockun, M.H., “A regressividade da CPMF”. Boletim Informativo FIPE, dez./2007. Disponível em: <https://goo.gl/F5RVFk>.

[5] Conforme citação de Marcos Cintra: “Vale destacar que estamos analisando a unificação de vários tributos federais, o que englobaria não só o financiamento da Previdência. Neste caso, a estimativa de alíquota prevista seria de 1,6% ante, por exemplo, os 7,6% da Cofins não cumulativa e a média acima de 10% do IPI”, já em matéria publicada no Valor Econômico do dia 21/9/2018, ele afirma que a alíquota seria de 1,28% e que “Desmembrada, a alíquota contempla 0,43% que substituiria a atual contribuição patronal de 20% sobre folha, o salário educação e as cobranças do chamado ‘Sistema S’. Seria a Contribuição Previdenciária sobre Movimentação Financeira (CP). O outro 0,85% substituiria recolhimentos que hoje respondem por arrecadação atual de R$ 430 bilhões e que incluem tributos como IPI, Cide sobre combustíveis, IOF, Cofins e ITR. O impacto sobre carga tributária nas substituições, diz Cintra, seria neutro” – em Valor Econômico, 21/9/2018. Disponível em: <https://bit.ly/2IgmrwG>).

[6] Andersen, C.L., “Our digital future”. IMFBlog, maio/2018. Disponível em: <https://bit.ly/2Q0eP3Q>.

Deixar Comentário