Emissão de moeda pós Covid-19

Voltando ao debate sobre emissão de moeda ou títulos para financiar o déficit público, já apontei neste blog que, no atual sistema de metas de inflação, o BC tem que “criar” ou “destruir” liquidez para manter a SELIC no nível necessário para controlar a inflação.

Se houver liquidez sobrando na economia, o BC pode “enxugar” liquidez via operações de venda de títulos públicos, com compromisso de recompra. Se ocorrer o inverso, falta de liquidez, o BC pode “irrigar” o sistema via operações de compra de títulos públicos com compromisso de revenda.

A administração de liquidez também pode ser feita com outros ativos, como reservas cambiais, mas na divisão do trabalho da politica monetária, cabe às operações compromissadas com ativos de renda fixa (públicos ou privados) regular a taxa de juro, enquanto as operações cambiais suavizam o ajuste da taxa de câmbio à tendência do mercado.

Feito a revisão acima, vejamos o que aconteceu até no Brasil após o choque econômico e financeiro do Covid-19.

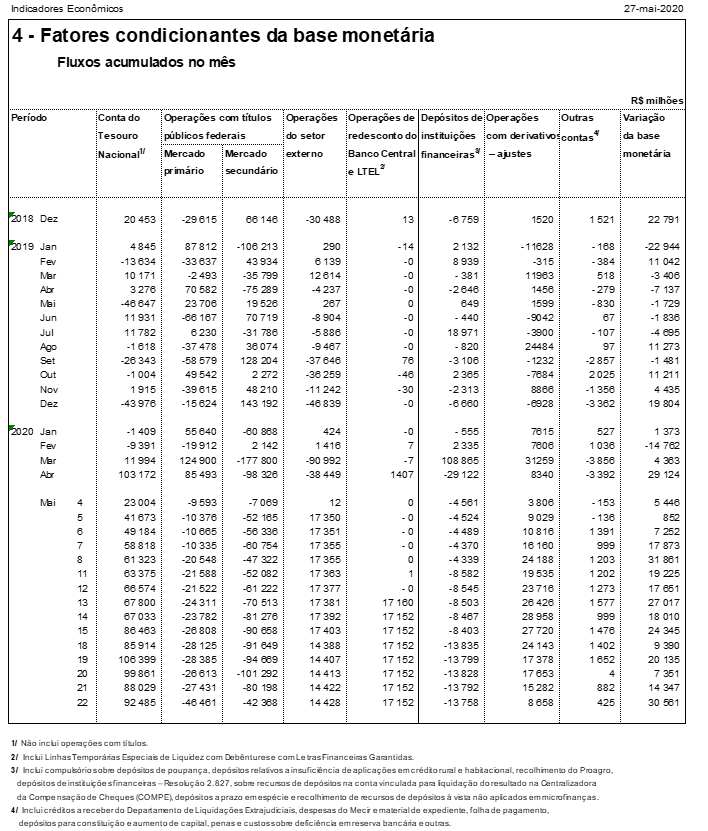

O BC publica semanalmente a evolução da base monetária (“Tabela IE-4” dos “Indicadores Econômicos Selecionados”), onde podemos mapear quanto do déficit está sendo “monetizado” ou financiado via títulos. A figura 1 apresenta os dados mais recentes, no formato utilizado pelo BC, até 28 de maio.

Figura 1

Para entender os números, considere os dados de maio. Valores com sinal positivo significam injeção de liquidez (aumento de base monetária). Valores negativos significam o oposto (contração da base monetária). Em maio, até o dia 28, houve:

- Gasto de R$ 92,5 bi pelo TN via saque de sua conta única no BC.

- Captação liquida de R$ 46,5 bi pelo TN (diferença entre emissão e vencimentos de títulos públicos).

- Enxugamento de R$ 42,4 bi via operações compromissadas (venda de títulos públicos com compromisso de recompra).

- Injeção de R$ 14,4 bi de liquidez, via operações cambiais do BC.

- Injeção de mais R$ 17,2 bi de liquidez, via operações de redesconto, no âmbito da “PEC do Orçamento de Guerra”.

- Contração de R$ 13,8 bi de liquidez devido ao aumento dos depósitos compulsórios de instituições financeiras no BC.

- Injeção de R$ 8,7 bi de liquidez devido ao prejuízo do BC com swaps cambiais.

- Injeção adicional de R$ 0,4 bi devido às demais operações do BC.

Somando todos os itens acima, a base monetária subiu em R$ 30,6 bi, ou seja, do déficit de R$ 92,5 bi do TN, R$ 30,6 bi foram financiados com emissão de moeda e R$ 61,9 bi via emissão de títulos, seja pelo TN ou indiretamente pelo BC, via compromissadas.

A emissão de moeda ocorreu porque a economia demandou mais moeda à taxa SELIC vigente. Neste caso a ordem dos fatores é importante para entender o processo. A emissão de moeda decorreu do aumento da demanda da sociedade por moeda, não da decisão do BC ou TN em monetizar o déficit.

Enquanto a SELIC for positiva, o BC é obrigado a retirar qualquer liquidez excessiva da economia para manter a SELIC positiva. Se e quando a SELIC for zero, o BC não precisará fazer isso e, portanto, o déficit poderá ser totalmente “monetizado”.

Agora a parte mais importante, mesmo com SELIC positiva e vedação legal de financiamento monetário do TN pelo BC, parte do déficit público pós Covid-19 já foi monetizado! Por quê? Porque a sociedade demandou mais moeda à taxa SELIC vigente.

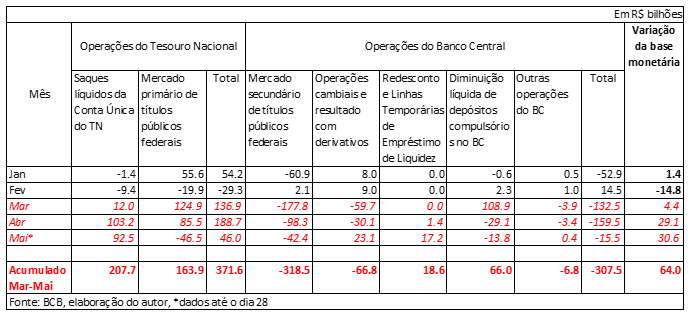

Considerando os dados de março, abril e maio (até o dia 28), a tabela 1 abaixo faz um resumo dos números do BC, indicando que:

- O TN teve déficit de R$ 207,7 bi (saque da conta única).

- O TN injetou mais R$ 163,9 bi ao não rolar os integralmente os títulos públicos que venceram desde março.

- Na ausência de atuação do BC, as operações do TN teriam elevado a base monetária, portanto, em R$ 371,6 bi.

- Mas como a demanda por moeda da sociedade só aumentou em R$ 64 bi, o BC teve que retirar R$ 307,5 bi de liquidez da economia.

- As operações compromissadas do BC acabaram enxugando R$ 318,5 bi de liquidez porque, além de compensar a criação de liquidez pelo TN, o BC também teve que esterilizar o efeito líquido de sua atuação cambial, redesconto, compulsório e outras operações.

Tabela 1

Olhando para frente, a continuação da redução da SELIC e o aumento da incerteza devido à crise em curso podem elevar ainda mais a demanda por moeda, permitindo que parte o déficit público seja financiado com juro zero, mesmo com SELIC positiva, mesmo com proibição de financiamento direto do TN pelo BC.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário