Entre a cruz e a espada

A demora da equipe econômica em apresentar medidas eficazes para conter o aumento das despesas obrigatórias e recuperar a credibilidade fiscal apenas elevará o “preço” cobrado pelos agentes para rolar a dívida.

Na reunião de 19 de setembro de 2024, o Comitê de Política Monetária (Copom) do Banco Central do Brasil (BCB) decidiu, por unanimidade, iniciar um novo ciclo de aperto monetário, elevando a taxa básica de juros em 0,25 ponto percentual, passando para 10,75% ao ano.

Esse movimento, inesperado no início do ano, foi impulsionado pelas expectativas de inflação desancoradas, pela deterioração dos fundamentos da inflação corrente e pelas constantes surpresas nos indicadores de atividade econômica, com a demanda agregada superando a capacidade produtiva do país.

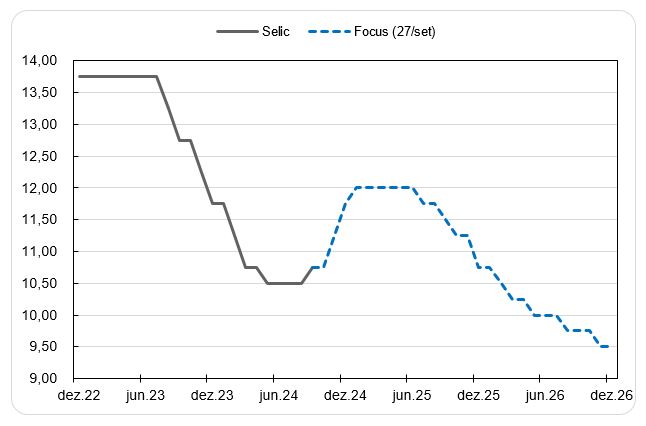

Se considerarmos as previsões dos analistas que contribuem para o relatório Focus (Gráfico 1), o atual ciclo de política monetária será semelhante ao observado durante o primeiro mandato de Lula (2003-2006).

Gráfico 1: Trajetória observada e estimada para a Selic durante

mandato de Lula 3

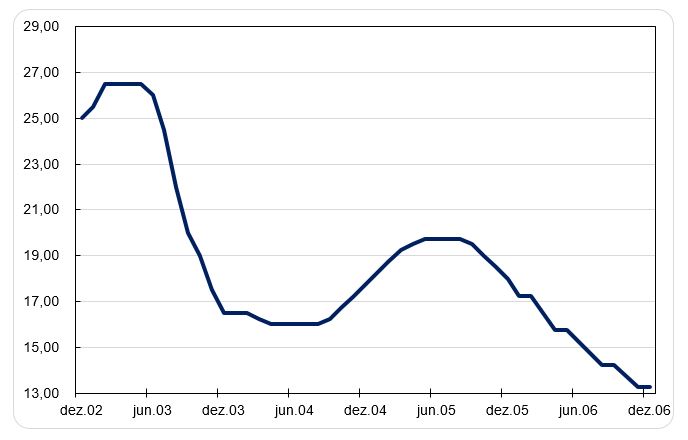

De fato, como mostrado no gráfico 2, após um período de Selic elevada no início do governo Lula 1, em janeiro de 2003, o Copom manteve a taxa estável até setembro daquele ano. Posteriormente, ainda no primeiro ano de governo, iniciou um longo ciclo de afrouxamento monetário que perdurou até maio de 2004.

Entre maio e setembro de 2004, durante o segundo e terceiro trimestres do segundo ano do governo Lula 1, a taxa Selic permaneceu estável, mas posteriormente voltou a subir, em um movimento que se estendeu até maio de 2005, no meio do terceiro ano do mandato. Na sequência, iniciou-se um longo ciclo de afrouxamento monetário, que continuou em 2006, ano da primeira reeleição de Lula.

Gráfico 2: Trajetória da Selic durante Lula 1

Assim, reiteramos que, de acordo com os analistas que contribuem para o relatório Focus, no último triênio do atual governo Lula 3, entre 2024 e 2026, espera-se um movimento nas taxas de juros semelhante ao que ocorreu no último triênio de Lula 1, entre 2004 e 2006.

Contudo, destacamos que, diferentemente do primeiro mandato de Lula, para que um novo ciclo de corte de juros semelhante ao daquela época aconteça, será crucial que a política fiscal, especialmente no que tange ao controle rigoroso das despesas, emita sinais claros de austeridade.

Por que agora pode ser diferente? Basicamente, por três motivos.

Primeiramente, naquele período, o superávit primário era a principal âncora fiscal e, embora já fosse relativamente elevado, permitindo a estabilização da dívida, o ciclo de commodities vigente possibilitava o cumprimento das metas estabelecidas na Lei de Diretrizes Orçamentárias, que foram alcançadas mesmo com um crescimento médio de 6,1% nas despesas primárias reais entre 2003 e 2006.

Em segundo lugar, o conhecimento sobre “contabilidade criativa” era pouco disseminado no mercado e entre os órgãos de controle, especialmente no Tribunal de Contas da União, resultando em uma maior complacência dos analistas econômicos em relação à qualidade da execução da política fiscal.

Por fim, a dívida pública local é relativamente elevada em comparação com o período referido, e o governo federal não consegue gerar superávit primário de forma sustentável desde 2013. Isso limita a capacidade de permitir aumentos significativos da dívida, assim como a manutenção de um déficit nominal na ordem de 10% do PIB.

Para que o cenário previsto pelos analistas do Focus se concretize (Gráfico 1), será necessário reformar as despesas obrigatórias, com uma redução de gastos de, no mínimo, R$ 30 bilhões anuais, de acordo com a nossa avaliação. Acreditamos que ajustes em um dos três programas a seguir — Abono Salarial, Seguro-desemprego ou Benefício de Prestação Continuada (BPC) — poderiam ajudar a atingir essa meta, alinhando-se às propostas de políticas públicas defendidas pelo Ministério do Planejamento, conforme relatado pela imprensa.

Além disso, julgamos fundamental que, na busca pelas metas de resultado primário, a equipe econômica se comprometa com o cumprimento da meta acordada, em vez de se contentar apenas com o limite inferior, e, sobretudo, sem recorrer à chamada contabilidade criativa. Da mesma maneira, o déficit primário consolidado do setor público acumulado em 12 meses, que atualmente está superior a 2% do PIB — nível comparável ao do final do governo Dilma —, precisa ser reduzido para abaixo de 1% do PIB, com uma sinalização clara de que essa trajetória conduzirá ao superávit.

De fato, apenas com a reconquista da credibilidade fiscal e uma determinação austera para colocar a dívida em uma trajetória de estabilidade será possível abrir espaço para que o Banco Central inicie um ciclo de queda de juros.

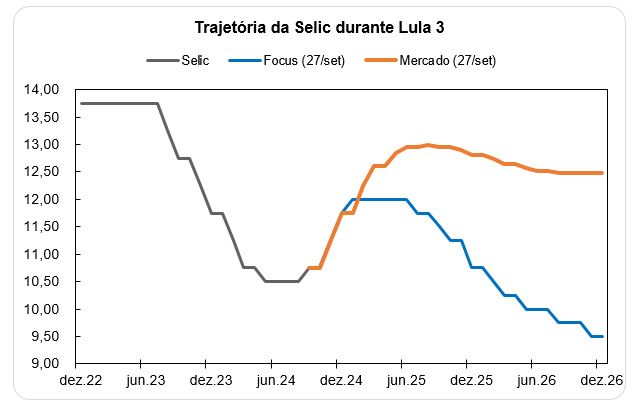

Sem a implementação de reformas nas despesas obrigatórias, o que está atualmente precificado na curva de juros deverá prevalecer (Gráfico 3), o que resultará em juros reais acima de 7% a partir de agora e em juros nominais em torno de 12% durante o período eleitoral.

Gráfico 3: Expectativa do mercado para a Taxa de Juros no Brasil (Sep/24)

A demora da equipe econômica em apresentar medidas eficazes para conter o aumento das despesas obrigatórias e recuperar a credibilidade fiscal apenas elevará o “preço” cobrado pelos agentes para rolar a dívida. Isso já se reflete em um grande prêmio de risco embutido na parte longa da curva de juros, o que poderá prejudicar o crescimento se a atual conjuntura prolongar-se por mais seis ou doze meses.

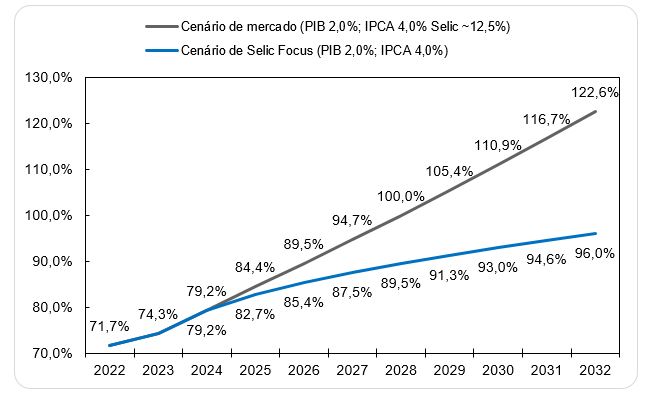

Como exemplo, as projeções para a dívida bruta deterioram-se significativamente caso prevaleça e se extrapole o cenário atualmente precificado na curva de juros (Gráfico 3), em comparação com o cenário previsto no relatório Focus (Gráfico 1), ao considerarmos apenas a variação da taxa de juros. No Gráfico 4, projetamos a evolução da dívida bruta brasileira, como proporção do PIB, tanto no cenário de juros do boletim Focus quanto no cenário vigente da curva de juros.

Gráfico 4: Projeção de dívida bruta (% PIB)

No cenário Focus, nossa projeção para a dívida é de 85,4% do PIB em 2026 e de 96% em 2032. Por outro lado, no cenário da curva de juros de mercado, a projeção aumenta para 89,5% em 2026 e 122,5% em 2032.

Nesse caso, se o cenário da curva de juros prevalecer, poderemos voltar a discutir intensamente a possibilidade de trajetória explosiva da dívida (dominância fiscal) em alguns meses, o que teria um impacto significativo sobre o câmbio e aumentaria a probabilidade de deterioração ou crise econômica em 2026.

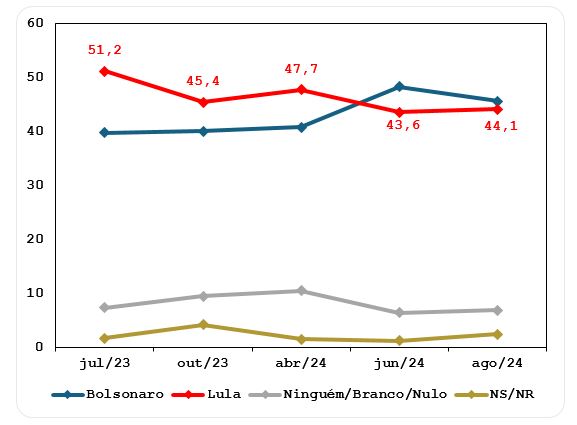

Assim, caso a curva de juros de mercado prevaleça, a já desafiante situação para a reeleição do presidente Lula — com a pesquisa Futura de final de agosto (Gráfico 5) apontando uma possível derrota para o ex-presidente Bolsonaro na próxima eleição presidencial — pode se agravar ainda mais. Embora a candidatura de Bolsonaro pareça pouco provável, esse cenário abre suntuoso espaço, em nossa análise, para a viabilidade eleitoral de governadores com alta taxa de aprovação como Tarcísio de Freitas (SP) ou Ratinho Júnior (PR).

Gráfico 5: Simulação de 2º Turno para 2026 (Pesquisa Futura)

Portanto, diante do exposto, avaliamos que Lula se encontra entre a cruz (o encaminhamento de reformas nas despesas obrigatórias após as eleições municipais) e a espada (a falta de encaminhamento dessas reformas, que levará à piora nos preços dos ativos e, consequentemente, à construção de uma crise que reduzirá ainda mais suas chances de reeleição).

A decisão entre a cruz ou a espada deverá ser tomada no primeiro semestre de 2025, e essa escolha será crucial para a trajetória dos preços dos ativos no próximo biênio.

Os autores deste artigo compõem a equipe econômica da AZ Quest Investimentos.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário