IPCA bem abaixo do piso abre janela única para implementar carbon tax no Brasil e ajudar a saldar o custo fiscal da crise atual

A ideia para esse post surgiu quando eu li uma notícia recente, apontando que a redução da poluição causada pelo lockdown irá salvar milhares de vidas e também que alguns estudos apontam que a exposição à poluição aumenta consideravelmente o risco de morte por Covid-19.

Trata-se de mais um exemplo que revela a importância em termos econômicos e de bem-estar da temática ambiental, não somente no contexto de curto prazo caracterizado pela crise do novo coronavírus, mas também em prazos mais longos.

Não quero me alongar nessa discussão mais ampla neste artigo: para mais detalhes sobre os impactos econômicos e sociais das mudanças climáticas, sugiro a leitura de um relatório de 2015 da OCDE que quantifica esses efeitos até 2060, para diversos países/regiões (aqui). Não custa lembrar, ademais, que o economista William Nordhaus ganhou o prêmio Nobel de economia em 2018 justamente por seus estudos que buscam integrar as questões climáticas aos modelos macroeconômicos.

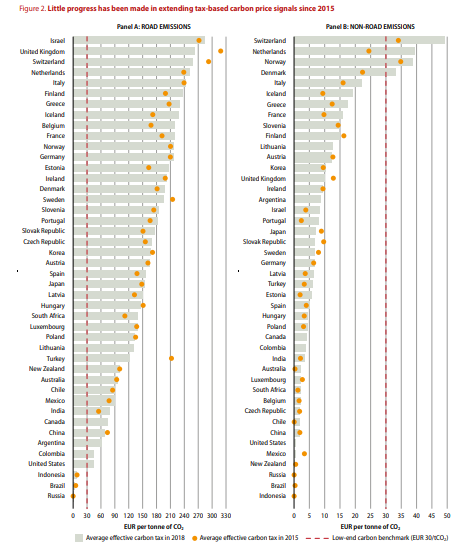

Voltando ao tema específico colocado no título deste artigo, destaco dois elementos para levar em conta: i) as projeções de consenso mais recentes apontam para uma alta do IPCA neste ano de 2020 em torno de +1,5% (meus modelos sugerem algo mais próximo de +1%, para uma queda de cerca de 5% do PIB), bastante abaixo da meta de 4% e mesmo do piso do intervalo de metas (2,5%); e ii) a tributação sobre combustíveis de origem fóssil no Brasil ainda está muito distante de mimetizar um carbon tax digno do nome, como aponta a figura abaixo, obtida em relatório de 2019 da OCDE (aqui). Dentre os países considerados, somente Brasil, Rússia e Indonésia estão abaixo do referencial atual de tributação sobre emissões (EUR 30 / ton de CO2).

Vale notar que a inflação muito abaixo da meta neste ano decorrerá, dentre outras coisas, da perspectiva de uma deflação de cerca de 12% dos combustíveis no varejo (a despeito da forte depreciação do R$/US$ neste ano, de mais de 40%, a queda da cotação internacional do petróleo foi ainda mais intensa, gerando essa deflação).

Nesse contexto, que tal aproveitar a oportunidade única gerada por esse quadro de inflação corrente abaixo do piso e forte queda do preço dos combustíveis nos últimos 2 meses para elevar a tributação federal sobre combustíveis de origem fóssil no Brasil (PIS/Cofins e/ou CIDE) de modo a mimetizar um carbon tax? Futuramente, com a aprovação de uma reforma tributária da tributação indireta (na linha da PEC 45/2019), a alíquota do IVA poderia ser composta com o imposto seletivo (IS) para mimetizar esse carbon tax (já que o IVA proposto não engloba a CIDE, embora incorpore PIS/Cofins e ICMS – que também incidem sobre os combustíveis).

O carbon tax é um tributo que segue as recomendações mais recentes sobre bases de incidência, quais sejam, aquelas que geram menores distorções nos sistemas de preços e/ou induzem certos comportamentos desejados (exemplos de bases/tributos nessa linha: externalidades negativas/sin taxes; rendas associadas a excesso de poder de mercado; patrimônio imobiliário, incluindo terras, dentre outras).

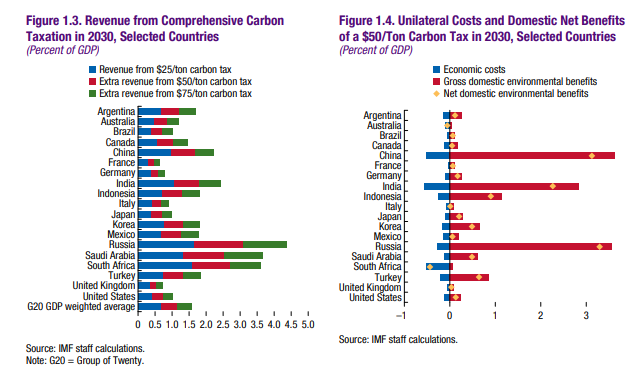

O potencial de arrecadação do carbon tax no Brasil é relevante. O FMI estima que o ganho de receitas seria de cerca de 0,6% do PIB ao ano levando em conta uma referência de preço de US$ 25 por tonelada de CO2, chegando a 1% do PIB com o preço do carbono em US$ 75 (valor este que seria atingido em 2030). Admitindo uma transição linear de US$ 25 para US$ 75 entre 2020 e 2029 e levando em conta esses valores do FMI, teríamos um ganho de arrecadação de cerca de R$ 600 bilhões em 10 anos, a preços de hoje (considerando um impacto a partir de junho de 2020). Ainda que a ideia seja reduzir o consumo, trata-se de um produto com uma demanda relativamente inelástica ao preço, o que dá uma boa previsibilidade para essa receita extra de R$ 600 bi. Esse montante compensaria parte relevante do rombo fiscal extraordinário gerado neste ano para tentar amenizar os impactos econômicos e sociais da crise do coronavírus, mas de forma diluída no tempo e ainda gerando efeitos colaterais favoráveis.

Importante lembrar que, tanto a elevação da CIDE como do PIS/Cofins sobre gasolina e diesel poderiam ser feitas por decreto, com vigência quase imediata (há noventena no caso da CIDE). Os valores da CIDE para gasolina e diesel, que são definidos em termos de R$/litro, estão bem abaixo dos valores máximos previstos pela legislação, bem como o valor do PIS/Cofins sobre diesel (na prática são aplicados fatores redutores sobre esses tetos nominais[1]), viabilizando a elevação de forma consideravelmente tempestiva. A majoração da CIDE também ajudaria os governos regionais, já que ela é dividida entre União e governos locais. Seria importante, contudo, após esse passo inicial, alterar a legislação vigente de modo a impedir que tais tributos possam ser reduzidos de forma populista, às vésperas de eleições e/ou sob a pressão de certos grupos de interesse (como foi a reação atabalhoada à paralisação dos caminhoneiros em maio de 2018). O mais óbvio seria inserir essa mudança no contexto da reforma tributária proposta pela PEC 45/2019, já que tal reforma, além de elevar consideravelmente o potencial de crescimento brasileiro (o que também ajuda a pagar pelo “esforço de guerra”), também permitiria tratar o carbon tax explicitamente por meio de um Imposto Seletivo sobre combustíveis de origem fóssil (o qual poderia substituir a CIDE).

Naturalmente, a introdução desse carbon tax elevaria o preço dos combustíveis no curto prazo e seu preço relativo ao longo do tempo (admitindo que a cotação do petróleo retornará para cerca de US$ 60/barril no médio e longo prazos a preços de hoje e que transitaremos de um preço do carbono de EUR 30 para EUR 70 por tonelada entre 2020 e 2030), o que traz alguns efeitos colaterais para além daqueles pretendidos (aumento da arrecadação tributária; indução a uma maior eficiência energética; redução das emissões; redução dos gastos públicos e privados com saúde; aumento da produtividade do trabalho por conta da redução da incidência de doenças associadas à poluição; e aumento da felicidade subjetiva).

Um desses efeitos colaterais é positivo: atenderia plenamente a demanda por um pacote de socorro ao setor sucroalcooleiro na esteira da crise atual (uma das medidas em discussão é justamente uma elevação da tributação sobre gasolina via PIS/Cofins e CIDE).

Um outro seria negativo: certamente é uma medida impopular, sobretudo dentre os caminhoneiros autônomos. Neste caso, além de um faseamento na elevação da tributação sobre o diesel, algumas medidas compensatórias poderiam ser implementadas, utilizando uma parcela, pequena, da receita extra gerada pelo carbon tax ao longo dos próximos anos. Uma possibilidade seria um programa do tipo cash-for-clunkers, com o governo estimulando a retirada de circulação de caminhões e ônibus antigos, que são altamente poluentes e menos eficientes (e até mesmo menos seguros), sendo substituídos por veículos movidos a diesel fabricados a partir de 2012 (já com motores sob a norma EURO V, muito mais eficientes e menos poluentes[2]). No caso dos ônibus urbanos, a política pública, federal e local, poderia induzir a troca por veículos híbridos e elétricos novos (o que também daria algum estímulo de curto prazo à indústria) – e uma forma de viabilizar isso sem muito impacto financeiro para o governo e para os usuários seria estender os prazos de concessão das empresas privadas que administram o transporte públicos nas grandes cidades de forma condicionada à renovação da frota. Vale ressaltar que o tamanho do subsídio deve ser cuidadosamente calculado, levando em conta os custos e benefícios fiscais, econômicos, de saúde e ambientais ao longo do tempo.

Futuramente, depois de 2030, já com a questão da solvência fiscal mais equacionada – o que demandará outros esforços para além daquele proposto aqui, inclusive reduções da despesa obrigatória em % do PIB[3] -, esse aumento de carga tributária (ainda que focalizada sobre combustíveis de origem fóssil) poderia ser “devolvido” para a sociedade sob a forma de uma redução da alíquota média do IVA nacional, assumindo que ele terá sido implementado até lá (na medida em que a tributação indireta é, por definição, regressiva – mesmo sob a presença de algum tipo de tax refund/isenção personalizada para certos produtos adquiridos por pessoas de baixa renda, como vem sendo estudado no âmbito da reforma da tributação sobre consumo).

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] O valor máximo para a CIDE no caso da gasolina é de R$ 0,86/litro e de R$ 0,39 para o diesel (segundo definiu a Lei 10.336/2001). O valor atual da CIDE para a gasolina é de R$ 0,10/litro, ao passo que a CIDE sobre diesel está zerada desde maio de 2018 (antes estava em R$ 0,06/litro). A elevação das alíquotas da CIDE para seus valores máximos geraria um incremento da arrecadação de cerca de R$ 51 bilhões/ano (0,7% do PIB projetado para 2020), levando em conta os dados de vendas de 2019 (e supondo elasticidade-preço nula). Em termos de inflação, isso representaria um aumento de cerca de 20% do preço da gasolina nas bombas e de 13% do diesel (em termos nominais a gasolina retornaria para o nível observado no final de 2018; já o diesel voltaria para o nível médio observado entre o 3º trimestre de 2018 e o 4º trimestre de 2019). O impacto sobre o IPCA de 2020 seria da ordem de +1,0 p.p. levando em conta os efeitos diretos, podendo alcançar +1,5 p.p. com os efeitos indiretos (com o aumento dos preços dos fretes e de outros custos de produção).

[2] Esse novo padrão, também conhecido como Proconve-P7, começou a valer para os veículos a diesel fabricados no Brasil a partir de janeiro de 2012. Em relação ao padrão anterior, baseado no protocolo Euro III desde 2006 (o Brasil “pulou” o padrão Euro IV), a redução de emissões é expressiva. Está programado para entrar em vigor a partir de janeiro de 2022 o padrão Proconve-P8, baseado no Euro VI (para mais detalhes sobre a evolução passada e prospectiva desses padrões, ver este relatório do International Council on Clean Transportation).

[3] O atual teto de gastos, introduzido em 2016, para vigorar até 2026 com o atual indexador, a variação do IPCA (e até 2036, com um novo indexador a partir de 2027, a ser definido), geraria uma redução de cerca de 3 p.p. do PIB da despesa primária do governo central entre 2017 e 2026. Contudo, mesmo com várias reformas nas despesas obrigatórias, o teto atual é inexequível, como já apontei em outros textos aqui neste blog (aqui o mais recente). O teto de gastos alternativo proposto por Giambiagi & Tinoco no ano passado, além de garantir uma redução da despesa/PIB (de cerca de 1,5 p.p. do PIB até 2026 e de quase 3 p.p. até 2036), também preservaria o investimento público, podendo até mesmo criar espaço para elevação da FBCF pública caso sejam implementadas reformas que gerem redução ainda maior da despesa corrente em % do PIB.

Deixar Comentário