Quão factível é o cumprimento do teto de gastos após a reforma da Previdência?

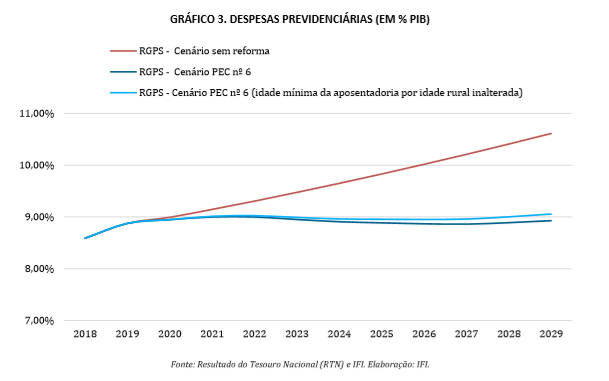

Uma ampla reforma da previdência está bem próxima de ser aprovada pelo Congresso Nacional, quase três anos após ter sido proposta, no final de 2016, ainda no governo Temer. Embora ainda persistam algumas dúvidas sobre eventuais desidratações adicionais e sobre a inclusão “mandatória” de Estados e municípios, o fato é que já se sabe essa reforma tenderá a estancar a tendência de elevação da despesa do Regime Geral de Previdência Social (RGPS/INSS) nos próximos anos, como ilustra a figura abaixo, extraída de relatório da IFI/Senado.

É importante notar que a simulação da IFI apresentada acima foi realizada em abril e tem por detrás uma economia de R$ 670,9 bilhões em 10 anos para o resultado do RGPS (ou de R$ 697,2 bilhões para as despesas do RGPS, desconsiderando os efeitos da reforma sobre a receita do RGPS – os quais são negativos, por conta da alteração das faixas de alíquotas para uma estrutura mais progressiva).

Naquele mesmo relatório de abril, a IFI/Senado estimava um impacto total de R$ 995 bilhões em 10 anos da proposta de reforma entregue ao Congresso no começo deste ano (abaixo do R$ 1,237 trilhão da estimativa “oficial” do governo). Ou seja, tais números levam em conta, além das mudanças no RGPS apresentadas acima, alterações no RPPS federal, nos benefícios assistenciais e no abono salarial.

Após a desidratação sofrida ao longo da tramitação na Câmara e no Senado, tanto o Ministério da Economia como a IFI/Senado apontaram recentemente que o impacto total da reforma passou para cerca de R$ 870 bilhões em 10 anos, considerando tanto o RGPS como o RPPS federal (mas sem incluir os RPPSs estaduais e municipais) e o abono salarial (as mudanças no BPC foram descartadas). Não foi divulgado o detalhamento dos impactos nessa versão mais recente da reforma. Nesse contexto, é razoável admitir que a trajetória para a evolução da despesa do RGPS apontada na figura acima corresponde a um cenário relativamente otimista, que leva em conta uma redução de cerca de R$ 700 bilhões da despesa do RGPS em 10 anos comparativamente a um cenário em que nenhuma reforma fosse implementada.

É importante destacar que as simulações da IFI/Senado também levam em conta uma outra “reforma”: o salário-mínimo nacional, que corresponde aos pisos previdenciário e dos benefícios assistenciais, ficaria congelado em termos reais a partir de 2020 (em contraste com o que foi observado em 1994-2016, quando essa variável teve seguidos ganhos reais, da ordem de 4% ao ano). Embora a necessidade de consolidação fiscal, em conjunto com a regra do teto de gastos, atue para “disciplinar” esse reajuste nos próximos anos, na prática nada impede que novos reajustes reais sejam concedidos, na medida em que: i) a Constituição de 1988 apenas definiu que o poder de compra dessa variável deveria ser mantido ao longo do tempo; e ii) não foi definida uma nova regra, por meio lei ordinária, para definir a sistemática de reajuste real nos próximos anos. É nesse contexto que a premissa adotada pela IFI/Senado para rodar as simulações acima pode ser considerada como uma outra “reforma” (ao mudar bruscamente, no período 2020-2029, o padrão de reajustes em relação àquele observado nos últimos 20 e poucos anos).

Isso me leva ao ponto principal deste texto: com a aprovação da reforma da previdência, como fica a exequibilidade do cumprimento do teto de gastos implementado pela EC 95/2016?

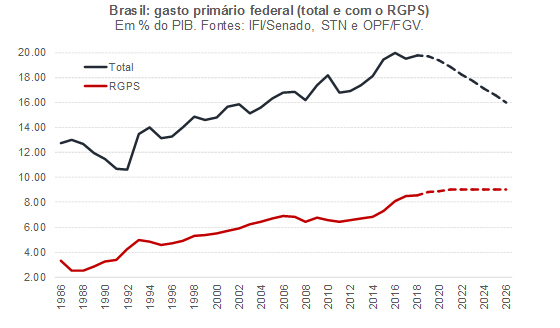

A figura abaixo apresenta a trajetória da despesa primária do governo federal desde 1986 e até 2026, respeitando o teto de gastos a partir de 2020 (a partir de quando ele passa a ser efetivamente binding). Os dados de 1986 a 1996 foram obtidos no Observatório de Política Fiscal do IBRE/FGV (as séries, com alguma desagregação, foram construídas por meu colega de IBRE, Manoel Pires).

Para evitar questionamentos sobre as hipóteses para a taxa de inflação e para o crescimento do PIB nominal utilizadas para traçar a trajetória da despesa-teto em 2020-26, levei em conta números “oficiais” apontados recentemente pelo secretário do Tesouro Nacional, Mansueto de Almeida. A figura também apresenta a evolução da despesa do RGPS, já admitindo que ela se estabilizará em torno de 9% do PIB a partir de 2020 sob o impacto da reforma previdenciária.

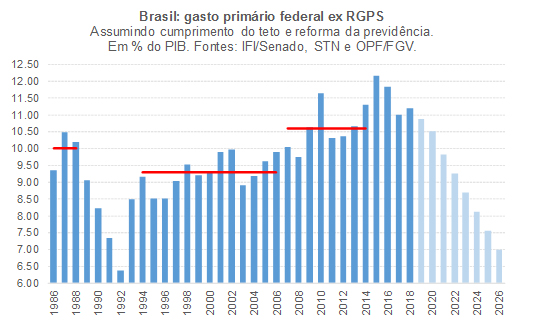

Como pode ser notado, caso o teto de gastos seja cumprido, a despesa primária do governo federal recuaria para cerca de 16% do PIB em 2026, partindo de quase 20% em 2016, retornando para os níveis observados em 2004/05. Não obstante, o mesmo não acontece com a despesa com o RGPS, já considerando o impacto da reforma previdenciária: ao se estabilizar em 9% do PIB a partir de 2020, ela se situará em torno de 2,5 p.p. do PIB acima do nível observado em 2004/05. O resultado prático prospectivo desse “descompasso” é ilustrado de forma mais clara na figura abaixo, que apresenta a evolução da despesa primária do governo federal excluindo o gasto com o RGPS.

Como pode ser notado, o cumprimento do atual teto de gastos demandará que a despesa ex-RGPS recue de cerca de 11% do PIB em 2018-19 para 7% do PIB em 2026. Esses 7% do PIB correspondem a um valor muito abaixo dos 10% observados na média 1986-1988 (antes, portanto, dos efeitos associados à promulgação da Constituição “cidadã”, promulgada em 5 de outubro de 1988), bem como dos quase 9,5% do PIB observados em 1994-2006 (período “Malocci”, no qual o Brasil esteve, quase o tempo todo, sob o “guarda-chuva” de acordos com o FMI) e dos 9,7% observados na média/mediana em 1986-2018. Foi somente em 1991-92 que se observou um nível de despesa semelhante a esse – e que não se sustentou, justamente porque foi a forte aceleração da inflação, revertida a partir de meados de 1994, com o Plano Real, que gerou esse alívio temporário para esse subgrupo da despesa primária.

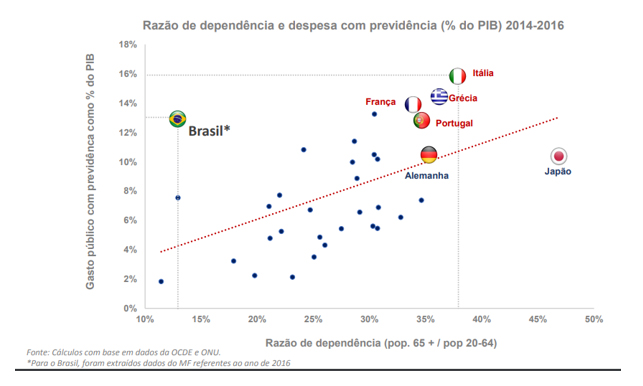

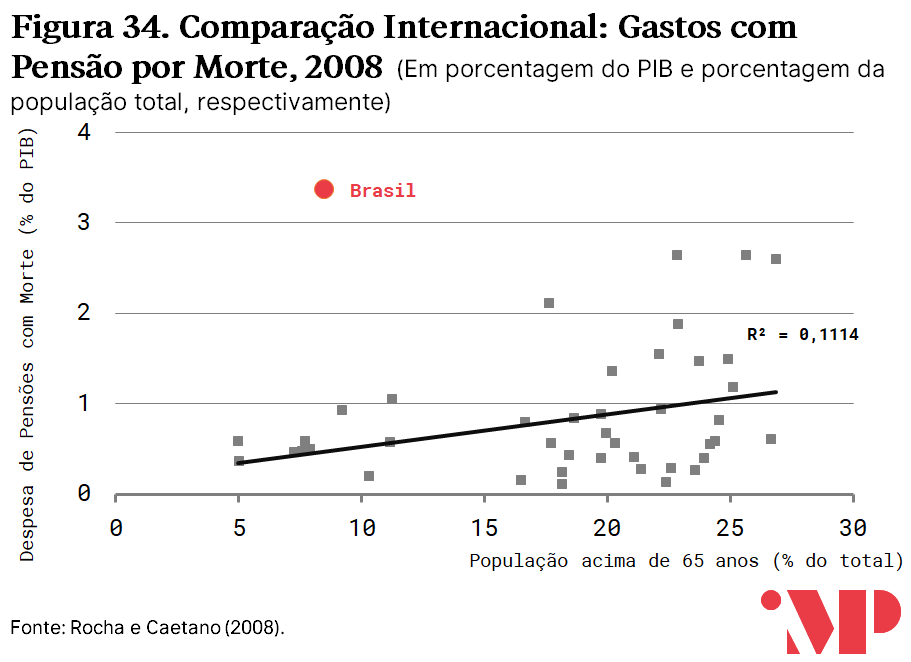

O resultado apontado na figura acima para o período 2020-2026 decorre do fato de que a reforma da previdência, ainda que necessária e bastante ousada, não reduz o “excesso” corrente de gastos previdenciários brasileiros apontado na figura abaixo (obtida aqui), e sim “apenas” estabiliza a atual despesa em % do PIB, ao tornar as aposentadorias e pensões de quem ainda está na ativa mais equilibradas (do ponto de vista atuarial).

Vale notar que, do excesso de cerca de 9 p.p. do PIB com gastos previdenciários sugerido pela figura acima (distância do gasto efetivo brasileiro em relação à reta de regressão), cerca de 3,5 p.p. advêm das despesas com o RPPS federal e regional (o Brasil gasta atualmente 5% do PIB com as aposentadorias e pensões do funcionalismo, contra cerca de 1,5% do PIB na média da OCDE – ver figura 45 aqui) e outros 3 p.p. de excesso resultam do generosíssimo sistema de pensões por morte (ver figura abaixo, preparada pelo Mercado Popular).

Como corrigir esses “privilégios adquiridos”? Em minha opinião, isso teria que acontecer via aumento seletivo de carga tributária (via contribuições previdenciárias “extraordinárias” e/ou via criação de faixas superiores do IRPF, já que muitos desses privilégios estão no topo da distribuição de renda), já que é praticamente impossível cortar aposentadorias públicas e pensões nessa magnitude. Aliás, é digno de nota o fato de que a soma desses dois “excessos” de gastos (RPPS e pensão por morte), que dá cerca de 7,5 p.p. do PIB (lembrando que há alguma dupla-contagem nesse cálculo, por conta das pensões por morte para funcionários públicos), é da mesma ordem de grandeza do “excesso” de carga tributária brasileira em relação a países do mesmo nível de desenvolvimento econômico (cerca de 6 p.p. do PIB).

Voltando à questão do teto de gastos, cabe o seguinte questionamento à luz do que foi apresentado acima: é factível reduzir a despesa primária federal ex RGPS em quase 4 p.p. do PIB entre 2020 e 2026, partindo de pouco menos de 11% do PIB em 2019 – o que daria quase 36% de redução?

Bem, a reforma da previdência, em vias de ser aprovada no Congresso, também terá impacto sobre a despesa do RPPS federal, gerando um alívio entre 0,1% e 0,25% do PIB em 2026 (intervalo de estimativas do governo e da IFI/Senado, ver aqui). Vale notar que uma parte do alívio fiscal da reforma, sobre o RPPS federal, virá por meio de uma receita maior, não ajudando em nada do ponto de vista do teto de gastos (embora vá ajudar no primário e seja altamente desejável, para corrigir vários privilégios adquiridos).

A reforma do programa do abono salarial, inserida na reforma previdenciária também, irá gerar uma economia de cerca de 0,2% do PIB, em 2026, com essas despesas.

Um dos “gatilhos” previstos pela legislação do teto de gastos, o congelamento real do salário-mínimo nacional, já está “acionado” nas simulações do RGPS utilizadas para realizar as contas acima. Considerando também os efeitos desse congelamento nas despesas com o BPC e o seguro-desemprego, teríamos uma economia adicional de cerca de 0,1% do PIB em 2026, mas em relação a um cenário em que a regra de reajuste que valeu até 2019 permanecesse nos próximos anos. Contudo, em relação ao gasto previsto para 2019, a perspectiva é de que os gastos com BPC e seguro-desemprego fiquem relativamente estáveis, em % do PIB – não contribuindo em praticamente nada no esforço necessário de redução do gasto em quase 4 p.p. para que o teto seja cumprido.

O outro gatilho do teto – congelar a despesa nominal com pessoal e encargos (ativos e inativos), que corresponde atualmente a cerca de 4,4% do PIB (40% da despesa primária ex RGPS) – renderia uma economia de cerca de 1,3% do PIB até 2026, admitindo que esse gatilho seria acionado em todos os anos a partir de 2021 (poderia ser uma economia bem maior do que essa, caso a meta de inflação não tivesse sido reduzida de 4,5% até 2018 para 3,5% em 2022...). Mais 0,2% do PIB de economia seriam gerados caso todos os “penduricalhos” – benefícios a servidores públicos não contabilizados na despesa com folha – fossem eliminados (“penduricalhos” esses, aliás, que são isentos de IRPF).

Acabar com a despesa associada à desoneração da folha de pagamentos renderia mais 0,2% do PIB. Zerar todos os subsídios e subvenções explícitas (isto é, com impacto na despesa primária) renderia mais 0,2% do PIB (lembrando que são quase 30 programas).

Somando todas as economias elencadas nos parágrafos anteriores, teríamos algo como 2,3 p.p. do PIB a menos de despesas ao longo dos próximos sete anos (versus 2019). Isso corresponde a pouco menos de 60% dos 3,9 p.p. de redução necessária para o cumprimento do teto de gastos até 2026, já levando em conta o impacto da reforma previdenciária sobre a despesa com o RGPS e o congelamento do salário-mínimo real durante todo esse horizonte.

O que mais poderia ser feito? O investimento público federal, caso seja zerado (em termos brutos, pois em termos líquidos, sem a depreciação, já está negativo desde 2016), renderia cerca de 0,3% do PIB de “economia”, levando em conta a projeção para essa despesa na PLOA 2020.

Os gastos com Educação ainda estão razoavelmente acima do piso real definido pela EC 95/2016 (algo que não ocorre com as despesas com Saúde, para as quais também se definiu um piso real na emenda do teto de gastos). Reduzir o gasto com Educação (mais precisamente, com Manutenção e desenvolvimento do ensino) para o piso geraria uma “economia” de 0,2% do PIB (para mais detalhes, ver a tabela 2 da Carta de Conjuntura 42 do IPEA, de março deste ano).

Portanto, mesmo com essas medidas “draconianas” no investimento em ativos fixos e nos gastos com educação (investimento em capital humano), ainda faltaria cerca de 1,1% do PIB para que o teto fosse cumprido em 2026. Difícil imaginar que um “choque de gestão”, com redução de desperdícios e aumento da eficiência do gasto primário, dará conta de reduzir a despesa do governo federal nesse montante até 2026. Congelar o salário-mínimo em termos nominais em 2021-2026, o que demandaria alterar a Constituição e significaria uma perda real acumulada de cerca de 20%, poderia fechar esse gap para o cumprimento do teto – mas certamente é algo que tem chances mínimas de ser aprovado pelo Congresso, já que essa variável condiciona os ganhos de cerca de 42,5 milhões de pessoas no Brasil (entre trabalhadores que ganham entre 90% e 110% do salário-mínimo e aposentados/pensionistas) e tende a ter um efeito líquido regressivo (isto é, de piorar ainda mais a distribuição de renda).

Vale lembrar, ademais, um outro ponto: é comum que muitos confundam gasto tributário (isto é, renúncias tributárias, que equivalem hoje a cerca de 4,5% do PIB no caso do governo federal) com despesa primária. Mas o único gasto tributário que, uma vez eliminado, ajuda a cumprir o teto é a desoneração da folha (que já foi contabilizada acima). No caso dos demais gastos tributários, sua extinção equivale a aumento da carga tributária, sem impacto no teto (embora possa impactar o resultado primário).

As contas acima deixam evidente que o atual teto de gastos é inexequível (quem fez essas contas com algum cuidado no final de 2016, como eu e alguns outros colegas, já chegava a uma conclusão parecida...). Um documento divulgado no final do ano passado pelo Ministério da Fazenda dava a entender o contrário, simulando também os impactos de várias reformas nas despesas obrigatórias. Contudo, havia um pequeno “truque” naquele relatório oficial: o horizonte considerado se estendia somente até 2022 – e, como sabemos, o teto, sob o atual indexador, vale até 2026 (ano no qual o indexador poderá ser alterado, para vigorar nos 10 anos seguintes). Até 2022 é possível que o teto de fato se sustente numericamente, mesmo com uma piora adicional da composição do gasto público (investimento tendendo a zero) e com um shutdown de várias políticas públicas. O problema quase incontornável está nos anos seguintes – ou bem antes disso, já em 2020/21, caso se leve em conta a dimensão política do investimento minguando e da paralisia de vários serviços/políticas públicas.

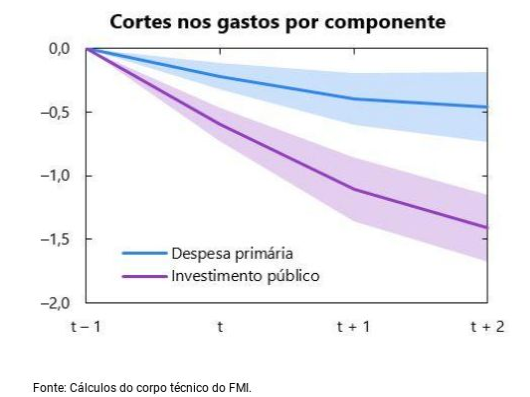

Não à toa, nesse contexto, Fábio Giambiagi e Guilherme Tinoco, fazendo as contas acima (certamente com muito mais rigor do que eu), chegaram à conclusão de que o atual teto não é exequível até 2026. Os economistas propuseram uma modificação, que valeria a partir de 2023, a qual, além de tornar o teto factível (mas ainda exigindo várias reformas nas despesas obrigatórias), também incorpora alguns aspectos “de ponta” da literatura de regras fiscais: ao defenderem um subteto para os investimentos públicos, além de lidarem com a possibilidade de mudanças contraproducentes na despesa por conta de um teto que trata todas as despesas como “iguais”, também acabam permitindo uma maior flexibilidade da política fiscal com relação ao ciclo econômico (já que a evidência empírica recente aponta que o multiplicador dos gastos de investimentos tende a ser maior do 1 nos países latino-americanos, em contraste com as demais despesas – ver figura abaixo, de estudo recente do FMI publicado no blog do FMI).

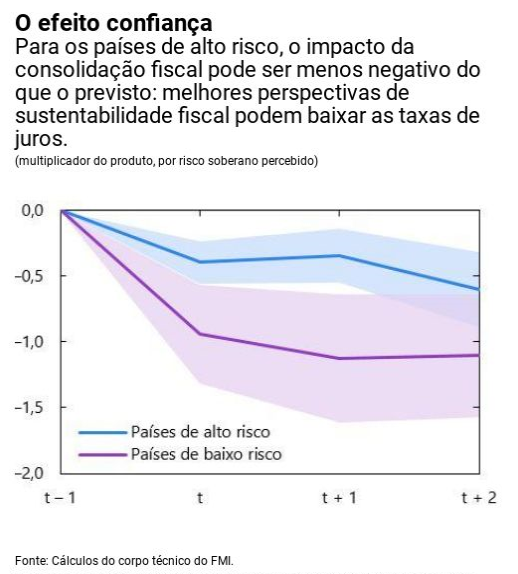

Nesse mesmo estudo do FMI foi apontado que o multiplicador de fato é menor do que 1 (sem diferenciar as despesas entre correntes e de investimento) em economias nas quais a percepção de risco quando à solvência fiscal é mais elevada. Contudo, o sinal desse multiplicador ainda é “keynesiano” – isto é, contrações fiscais tendem a ser contracionistas do ponto de vista da atividade.

Vale lembrar que a exclusão dos investimentos do teto de gastos também foi sugerida pelo Banco Mundial no final do ano passado, no âmbito de um conjunto de recomendações para o novo governo que assumiria a partir de janeiro de 2019. Acho que o Banco Mundial, que no final de 2017 produziu um diagnóstico bastante detalhado e abrangente sobre a política fiscal brasileira no documento “Um ajuste justo”, não pode ser acusado de estar propondo a irresponsabilidade fiscal...

Por fim, repetindo algo que eu disse em meu último post neste blog: não estou negando a importância que atual regra do teto teve em vários aspectos, sobretudo ao “apagar um incêndio” lá em 2016, ajudando a estabilizar as expectativas quanto à solvência fiscal brasileira.

Mas isso não significa dizer que todos os pontos elencados acima devam ser ignorados ou tratados de forma semelhante, no debate, aos argumentos daqueles que defendem a extinção do teto pura e simplesmente, sem colocar nada no lugar. Há bastante espaço para melhorar essa regra fiscal (e mesmo o arcabouço mais amplo de instituições fiscais), inclusive para aumentar consideravelmente a sua probabilidade de sobrevivência ao longo dos anos e governos. O debate recente sobre a possibilidade de se criar gatilhos automáticos para ajustar a despesa obrigatória associados ao risco de descumprimento da regra de ouro (regra fiscal que não serviu para praticamente nada até 2014) só reforça a avaliação de que o atual teto de gastos foi mal desenhados (já que, na prática, o teto não pode ser descumprido, sob risco de representar crime de responsabilidade fiscal).

O timing atual parece ser adequado para propor essa modificação do atual teto, com uma reforma da Previdência já bem encaminhada e em um momento ainda bem distante das próximas eleições gerais. O encaminhamento político dessa mudança, para minimizar eventuais impactos negativos sobre os mercados financeiros, poderia seguir algo na linha da “PEC do Compromisso” sugerida por Nelson Barbosa no ano passado, mas adaptado à situação corrente: na mesma PEC modificando o teto poderia ser agregada uma regra congelando o salário-mínimo em termos reais por vários anos e/ou desvinculando o piso previdenciário do salário-mínimo, bem como outras medidas com impactos mais perenes sobre a percepção de solvência e sobre a eficiência do gasto público, como uma reavaliação dos critérios de estabilidade dos funcionários públicos.

O pior cenário, em minha opinião, seria aquele em que o teto fosse modificado em meio a um apagão severo da administração pública em 2021, já sob forte influência do ciclo político-eleitoral.

Alguns podem questionar que a eventual flexibilização do teto impedirá que o resultado primário estrutural (isto é, livre de não-recorrências e ajustado pelo ciclo econômico) atinja um nível que gere uma trajetória de queda da relação entre a dívida bruta e o PIB no médio e longo prazos (ou seja, superávits primários estruturais acima da faixa de 1,5% a 2% do PIB potencial).

Contudo, como já abordei em um post anterior neste blog: i) a dívida bruta também pode ser reduzida por meio de receitas primárias não-recorrentes (concessões) e receitas financeiras não-recorrentes (privatizações), com a introdução do novo instrumento de gestão da liquidez pelo BCB, as reservas voluntárias remuneradas, correndo por fora (mudança que pode gerar uma redução relevante do estoque de operações compromissadas, hoje em cerca de 18% do PIB, e, portanto, da DBGG); e ii) o conceito de dívida pública relevante para a determinação do risco-país em economias emergentes é algum critério de dívida líquida (mesmo deixando de fora as reservas internacionais e os créditos junto aos bancos públicos), segundo vários trabalhos recentes do FMI (e mesmo alguns estudos meus para o caso brasileiro).

O primário que estabiliza a dívida bruta brasileira gera queda da dívida líquida “restrita” (dívida bruta menos caixa do governo geral) em % do PIB, já que os ativos financeiros líquidos são relativamente elevados e boa parte deles é remunerado pela Selic (saldo da Conta Única do Tesouro no BCB). Ademais, enquanto a Dívida Bruta do Governo Geral (ou seja, deixando o BCB de fora) brasileira está cerca de 25 a 30 p.p. do PIB acima dos níveis de outros latino-americanos com grau de investimento, a Dívida Líquida do Governo Geral brasileira, em 57% do PIB hoje, não está tão distante os níveis de Colômbia (40%) e México (45%).

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário