Juro real ex-ante: caindo ou subindo?

Há um amplo debate sobre até que nível seria possível reduzir a taxa básica de juros de curto prazo no Brasil nos próximos meses – na medida em que a Selic, determinada pelas decisões do Comitê de Política Monetária (COPOM), alcançou recentemente a marca de 3% a.a. em termos nominais (o menor nível já atingido).

O juro básico brasileiro já vem testando as mínimas históricas há pelo menos dois anos, na medida em que: i) a forte recessão do biênio 2015-16 gerou um enorme excesso de ociosidade, o qual pouco oscilou desde então (estimativas para o 1T20 apontam para um valor em torno de -5%); ii) houve uma expressiva inflexão na trajetória de crescimento do gasto primário real do governo central a partir de 2015/16 (reforçada prospectivamente pela aprovação de uma ampla reforma da previdência em 2019); iii) foi introduzida uma nova orientação para política parafiscal, notadamente contracionista; e iv) os núcleos da inflação brasileira persistiram caminhando bem abaixo das metas inflacionárias desde 2017 (em linha com o hiato muito negativo). Mais recentemente, o choque liquidamente desinflacionário global advindo da pandemia do Covid-19 se juntou aos fatores acima, levando o Banco Central do Brasil a promover novos cortes da Selic nos últimos meses.

Muitos países adotaram, como não poderia deixar de ser, aumentos substanciais de gastos públicos e fortes reduções de taxas de juros para tentar evitar que o surto associado à pandemia se transforme em uma depressão econômica. Nesse contexto, é pertinente questionar como teria evoluído a taxa de juros real no Brasil nos últimos meses.

Importante notar que, em geral, considera-se a taxa de juros real ex-ante como a variável mais relevante para as tomadas de decisões de consumo e investimento dos agentes econômicos. Em outras palavras, é a taxa de juros real esperada (juro nominal esperado descontada a inflação também esperada) que baliza o comportamento das variáveis econômicas relacionadas à demanda privada doméstica (tais como a concessão de crédito, a disposição dos agentes em se endividar para consumir ou investir em ativos fixos, dentre outros).

Mas como calcular a taxa de juros real ex-ante?

Há algumas maneiras para isso. Pode-se, por exemplo, utilizar o nível esperado para a Selic (nominal) um ano à frente e deflacioná-la pela expectativa de IPCA também daqui a um ano. Tais informações estão contidas na pesquisa Focus do BCB divulgada toda semana em bases diárias.

Outra maneira, mais usual dentre os analistas econômicos, seria utilizar a taxa de juros dos contratos de swap pré-DI[1] para o prazo de 360 dias (1 ano à frente) e descontar a expectativa de inflação acumulada para os próximos 12 meses, também contidas no Boletim Focus do BCB. Neste caso, a taxa real de juros agrega um prêmio de alongamento (e por isso quase sempre é maior do que a taxa real calculada a partir da trajetória esperada para a Selic no mesmo prazo).

Nessas duas opções utiliza-se como taxa de juros nominal ou a taxa de juros básica esperada (SELIC) para os próximos 12 meses, ou as taxas dos contratos de swap pré-DI de 360 dias, contra uma inflação projetada pelos analistas econômicos que reportam suas expectativas para o Boletim Focus. As informações do Boletim Focus/BCB são oriundas de diversos agentes de mercado – equipes de research de bancos, assets, corretoras, financeiras, consultorias, empresas etc – os quais não possuem uma metodologia única e bem definida de projeção de variáveis macroeconômicas. A despeito disso, tais agentes têm ao menos um bom incentivo para abastecerem o sistema Focus com projeções bem calibradas: o ranking Top5, altamente valorizado no meio econômico/financeiro.

Contudo, há outra forma de se mensurar a inflação esperada para se chegar a uma taxa de juros real ex-ante: utilizar a inflação implícita advinda da estrutura a termo de taxas de juros (ETTJs) do mercado de títulos públicos federais. Há títulos públicos federais que pagam taxas de juros pré-fixadas de diversas maturidades, como, por exemplo, as Letras do Tesouro Nacional (LTNs). Também há papéis que são corrigidos pela inflação, remunerando seus aplicadores à uma taxa real de juros, como as Notas do Tesouro Nacional (NTN-Bs). Em tese, o diferencial de rendimento entre os títulos pré-fixados e aqueles indexados ao IPCA, quando os papéis são ajustados para a mesma maturidade, são indicativos da inflação implícita esperada pelos agentes que negociam esses títulos em mercado. E esse valor esperado para inflação implícita no horizonte de 1 ano pode ser utilizado para se chegar na taxa de juros real ex-ante da economia.

Há algumas questões a serem destacadas ao se auferir a inflação implícita pelas negociações dos títulos públicos em mercado. Os papéis com taxas de juros pré-fixadas geralmente embutem algum prêmio devido ao risco inflacionário ao qual o investidor está sujeito, bem como o prêmio de alongamento (que não é tão alto em um horizonte de 1 ano), o que tende a superestimar a inflação implícita obtida por resíduo.

Já as NTN-Bs são papéis de prazos mais longos – tipicamente são utilizadas algumas técnicas estatísticas para se construir a curva de retorno de NTN-Bs “sintéticas” de prazos mais curtos. Há ainda um fato estilizado importante a ser levado em consideração: a presença de uma correlação inversa entre a inflação corrente e o rendimento das NTN-Bs. Com os baixos níveis atuais de inflação corrente, há menor disposição dos agentes econômicos em aplicar recursos nesses papéis, fato que gera uma força de venda em mercado que tende a reduzir o seu valor de face e elevar seu rendimento. Dessa maneira, a inflação implícita tende a ser subestimada.

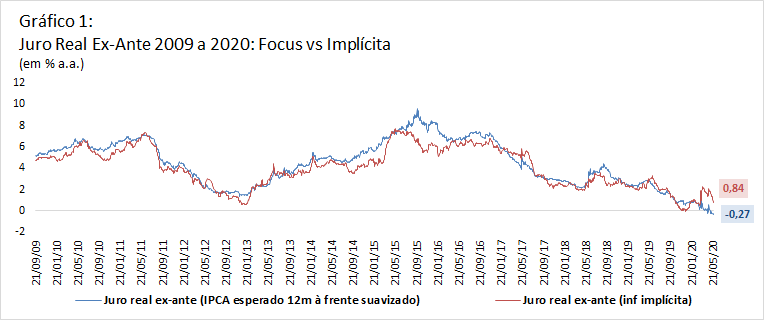

Em dito isso, o Gráfico 1 mostra a comparação entre duas formas de cálculo da taxa de juros real ex-ante no Brasil, em perspectiva de longo prazo: i) uma obtida a partir das taxas das operações de swap pré-DI 360 deflacionadas pelas expectativas de IPCA 12 meses à frente do Focus/BCB (suavizada); e ii) uma outra oriunda da taxa das operações de swap pré-DI 360 descontada as expectativas de inflação implícita para 1 ano à frente.

Fonte: BM&F, Focus BCB, Anbima

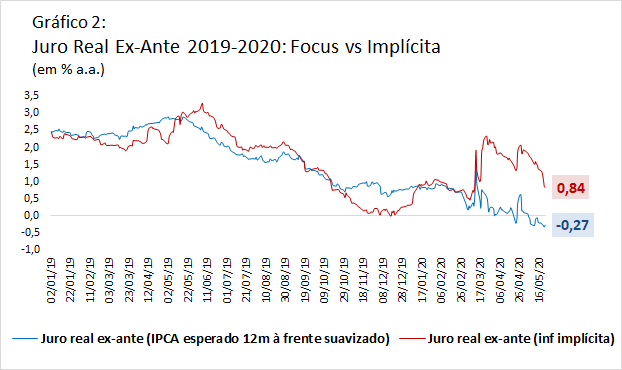

Nota-se que são relativamente pouco frequentes descolamentos absolutos tão grandes como o que se tem observado recentemente (Gráfico 2) – e ainda mais raros aqueles em que o juro real calculado com a inflação implícita se situa muito acima daquele calculado com as expectativas de inflação do Focus.

Fonte: BM&F, Focus BCB, Anbima

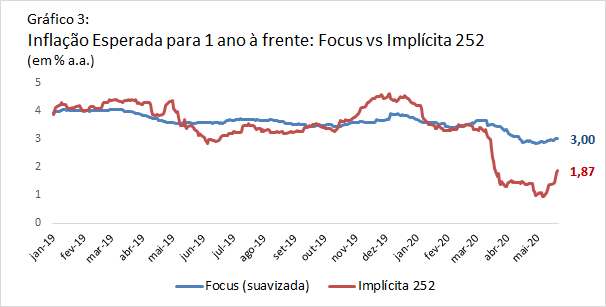

Neste momento, caso tomemos as projeções de inflação dos analistas econômicos que preenchem o Boletim Focus do BCB, o Brasil adentrou o terreno do juro real negativo, seguido os passos de alguns pares da América Latina. Entretanto, caso utilizemos a inflação implícita oriunda das negociações dos títulos públicos em mercado, a taxa de juros real ex-ante estaria no patamar de +0,84% - caindo apenas recentemente após ter se elevado nos últimos meses! Isso porque a inflação embutida na estrutura a termo, para os próximos 12 meses, é ainda mais baixa do que aquela projetada pelos analistas que abastecem o sistema Focus.

Fonte: BM&F, Focus BCB, Anbima

No fundo, para saber qual das duas medidas de juro real ex-ante é a mais relevante, é preciso saber responder qual projeção de inflação tende a “errar menos”. No caso das projeções Focus, o principal incentivo corresponde a um ativo intangível representado pela reputação gerada pelo ranking Top5. Já a inflação implícita reflete apostas efetivas, envolvendo incentivos associados a recursos tangíveis ($). Nesse aspecto, a inflação implícita parece refletir mais fidedignamente as expectativas do “mercado”. Além disso, a literatura sugere que as medidas de inflação implícita são mais aderentes ao comportamento prospectivo do IPCA (Val, Barbeiro e Maia, 2011; Caldeira e Furlani, 2013; Araujo e Vicente, 2017).

Contudo, até onde saibamos, não há nenhum estudo que identifique claramente qual das duas medidas acima é a mais relevante para a atividade econômica (ou mesmo uma terceira medida, calculada a partir das expectativas de inflação de empresas e consumidores). Desse modo, terminamos esse post deixando esse questionamento no ar.

Referências

Val, F. de F., Barbedo, C. H. da S., & Maia, M. V. (2011). “Inflation expectation and implicit inflation: does market research provide accurate measures?” Brazilian Business Review, 8(3), 83-100

Caldeira, J. F. e L. F. Furlani (2013). “Inflação Implícita e o Prêmio pelo Risco: Uma Alternativa

aos Modelos VAR na Previsão para o IPCA”. Estud. Econ., São Paulo, vol. 43, n.4, p. 627-645, out.-dez.

Araújo, G. S., & Vicente, J. V. M. (2017). “Estimação da Inflação Implícita de Curto Prazo”. Revista Brasileira de Finanças, 15(2), 227-250.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] A taxa de juros do swap pré-DI de 360 dias, negociados na BM&F, corresponde a uma troca de posições de fluxos de caixa comprados (vendidos) a uma taxa “pré”, por outros fluxos de caixa vendidos (comprados) a uma taxa flutuante “DI”.

Comentários

Deixar Comentário