Juros, câmbio e a venda de reservas

Há tempos discute-se no Brasil a conveniência de uma estratégia deliberada de venda de reservas internacionais. Dentre os argumentos habitualmente apresentados nesse sentido incluem-se os seguintes: a) custa caro manter reservas (o que já deixou de ser verdade há bastante tempo); b) não haveria necessidade de manter estoque tão elevado quanto o dos últimos anos; c) a venda de reservas produz redução automática da dívida pública, algo supostamente desejável.

Em agosto do ano passado, o Banco Central deu início a uma política de venda de reservas. Seria essa uma decisão exógena, motivada por um (ou mais) dos argumentos acima? Ou a decisão teria sido uma reação das autoridades monetárias a uma alteração das circunstâncias de mercado? Admitindo-se que as circunstâncias se tenham alterado, haveria alternativa à opção feita pelo BC?

A nosso ver, há sinais de que tenha sido uma resposta de política a uma mudança de cenário, determinada, em parte, pela própria condução da política monetária. E há sinais também de que o Banco Central fez a escolha correta, talvez mesmo a única disponível. Para concluir dessa maneira, examinamos três episódios recentes em que houve certa alteração de cenário.

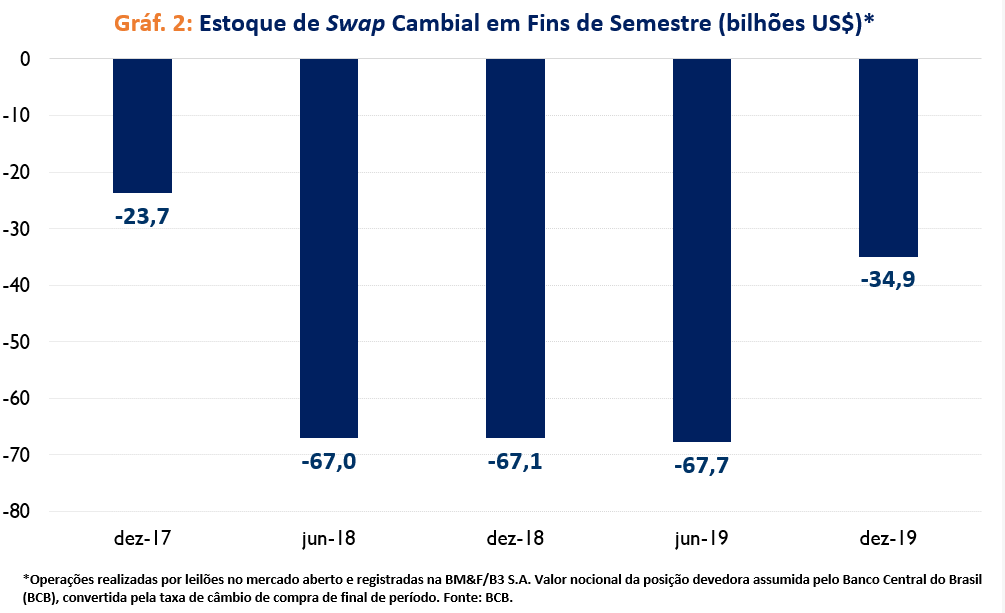

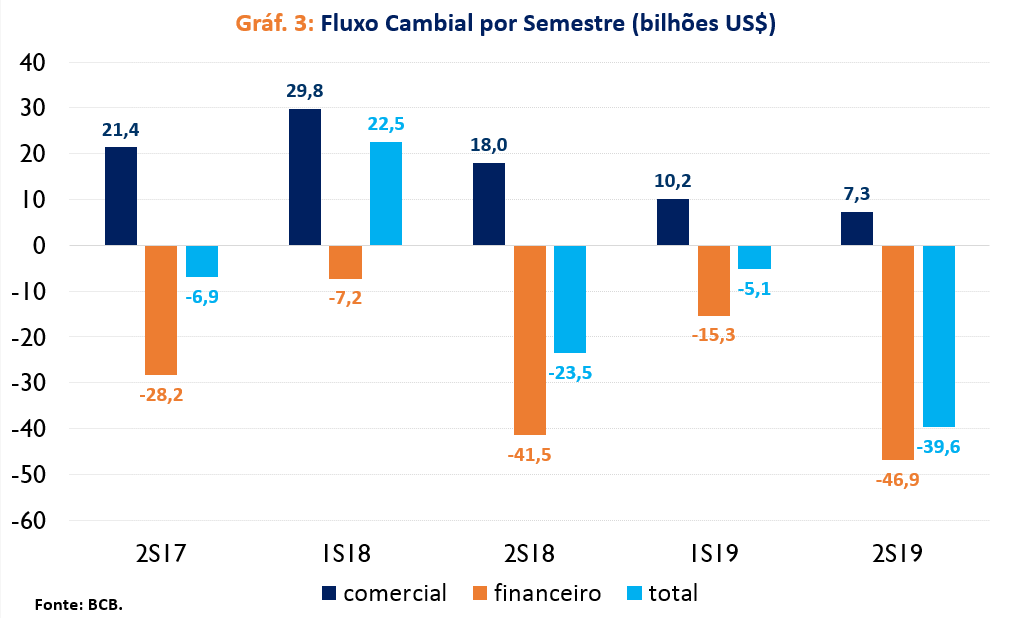

O primeiro episódio ocorreu no primeiro semestre de 2018. Na ocasião, houve forte pressão no mercado de câmbio. Contudo, a expressiva mudança no nível do câmbio (da faixa de R$ 3,2 para mais de R$ 3,8 por dólar) não envolveu déficit no chamado “câmbio contratado”. Como se sabe, as estatísticas do câmbio contratado retratam o resultado líquido de todas compras e vendas de divisas, pelos diferentes agentes econômicos, junto ao sistema bancário. A essa pressão de preço, o Banco Central respondeu com expressiva venda de swap cambial. No semestre referido, o estoque desse derivativo passou de US$ 23,7 para US$ 67,0 bilhões.

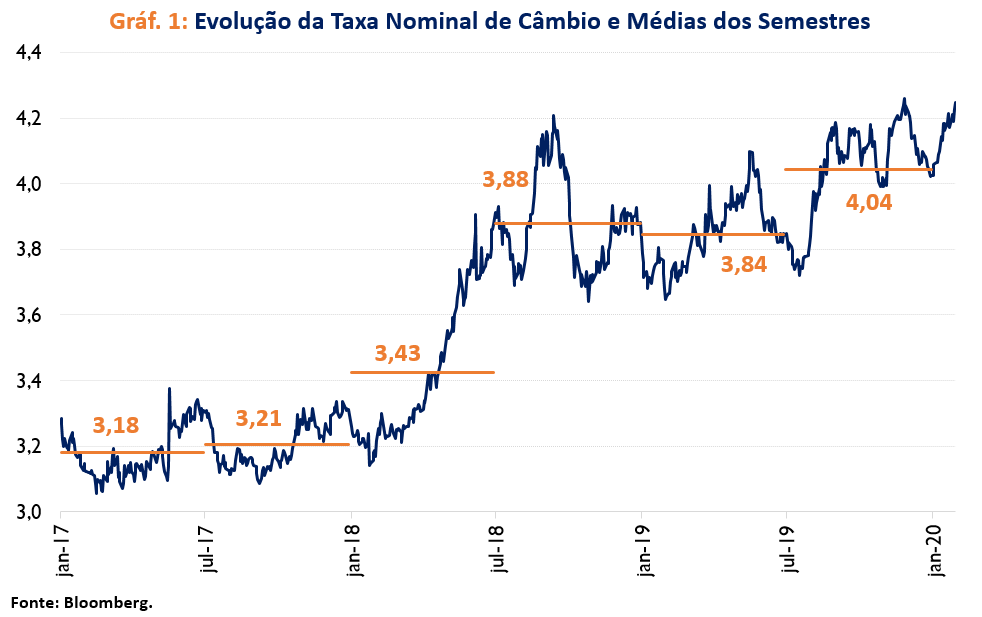

A figura 1 mostra a trajetória recente da taxa nominal de câmbio e a figura 2 ilustra a evolução do estoque de swap cambial.

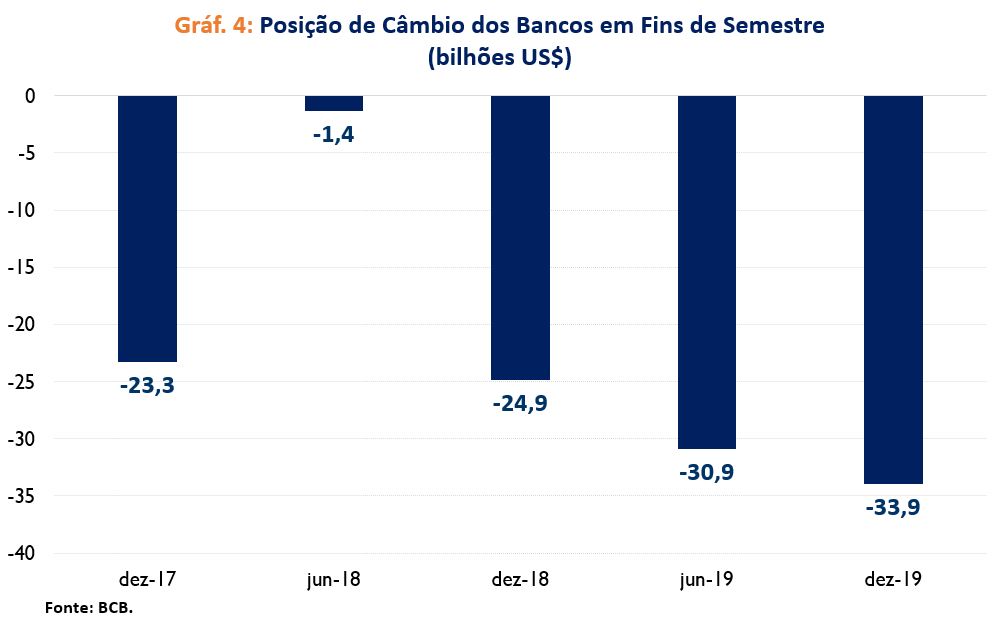

O segundo episódio abrangeu dois semestres, o segundo de 2018 e o primeiro de 2019. No segundo semestre de 2018, o câmbio contratado perdeu força e ingressou em território negativo. As cotações do câmbio oscilaram ao redor de R$ 3,9 por dólar. E a resposta veio pelo próprio sistema bancário, que passou a operar com elevada posição vendida de moeda estrangeira. Tal posição passou de US$ 1,4 bilhão para US$ 24,9 bilhões no semestre mencionado. Em poucas palavras, tivemos uma solução de mercado, não se fazendo necessária qualquer reação do Banco Central.

No primeiro semestre de 2019, o fluxo cambial continuou negativo. Os bancos aumentaram ainda mais a sua posição vendida, para US$ 30,9 bilhões em junho de 2019. O estoque de swap cambial permaneceu estável durante todo esse segundo episódio, ou seja, praticamente nada se fez no mercado de swap cambial. A taxa de câmbio oscilou em torno de R$ 3,8 por dólar.

As figuras 3 e 4 ilustram, respectivamente, os fluxos cambiais (câmbio contratado) por semestre e por segmento (comercial e financeiro), e o saldo da posição vendida dos bancos no final de cada período considerado.

O terceiro episódio teve início no começo do segundo semestre de 2019. Nesse período, o fluxo cambial (câmbio contratado) tornou-se ainda mais negativo, tendo havido agravamento dos desequilíbrios, tanto no segmento comercial, quanto no financeiro.

Diante desse novo quadro, o Banco Central optou pela venda de reservas. Foram US$ 36,9 bilhões, entre agosto e dezembro. Ao mesmo tempo, atuou para reduzir o estoque de swap cambial, em montante praticamente equivalente ao da venda de divisas, deixando estável, dessa maneira, a chamada posição cambial líquida, em aproximadamente US$ 328 bilhões.

Por trás das pressões no mercado de câmbio aqui discutidas estão presentes forças exógenas e movimentos endógenos. Dentre as primeiras, destaquem-se a saída recente de estrangeiros da B3, a fraqueza de nossas exportações físicas, em razão de um fluxo de comércio mundial bem mais contido, e os efeitos da retração na Argentina, que em muito têm prejudicado nossas vendas para aquele país. Já os movimentos endógenos têm a ver com a expressiva redução das taxas de inflação e a consequente queda de toda a estrutura de juros. Taxas mais baixas de juros tornam menos atraente o fechamento de contratos de câmbio (ACCs) pelos exportadores, que preferem deixar seus dólares lá fora. Além disso, diminuem o interesse dos estrangeiros por aplicações em renda fixa no país e viabilizam operações de mercado de capitais geradoras de recursos para pagamento antecipado (ou nas rolagens) de dívida externa, hoje menos interessantes para as nossas empresas.

Teria sido adequada a reação do Banco Central iniciada em agosto do ano passado, recorrendo à venda de reservas internacionais? Teria havido espaço para uma certa reprodução das soluções anteriores, prevalecentes por ocasião do primeiro e do segundo episódios?

Instrumentos de política econômica devem ser utilizados de acordo com suas vantagens comparativas. Se os participantes de mercado querem proteção, faz sentido oferecer-lhes hedge. Mas se o desequilíbrio é no mercado à vista (câmbio contratado), a solução tem de envolver dólar físico. Por conseguinte, em resposta a esse terceiro episódio, a venda de swap cambial não resolveria.

E se a tal venda de swap cambial, operação equivalente a uma venda de câmbio no mercado futuro, produzisse queda da depreciação cambial esperada, elevando assim o chamado cupom cambial, atraindo os arbitradores? A nosso ver, diante do quadro descrito acima, o cupom cambial teria de subir muito.

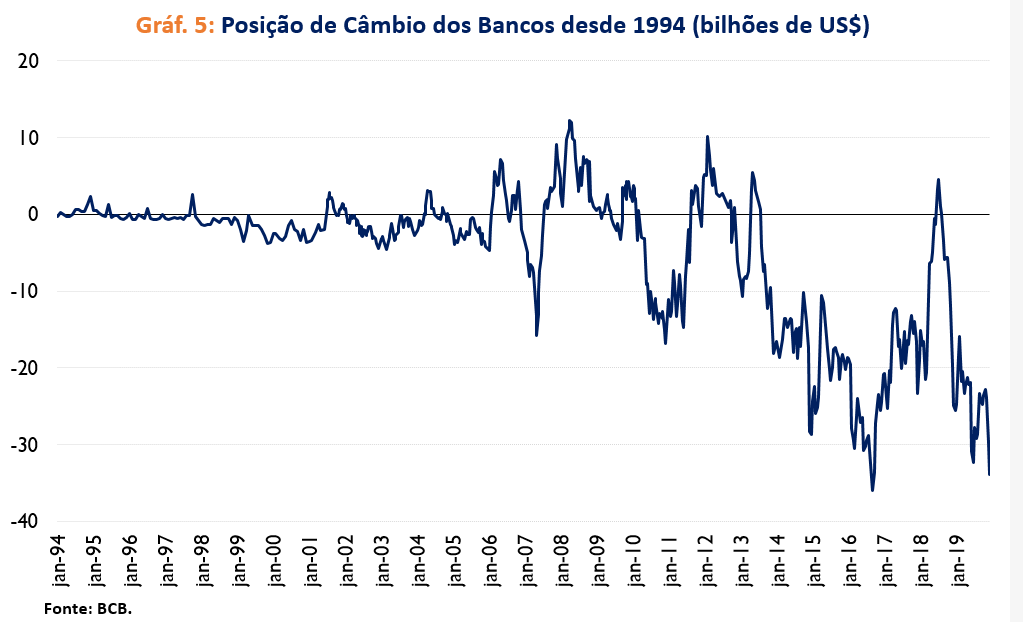

Talvez a principal razão para a afirmação acima tenha a ver com o fato de que, por ocasião do final do segundo episódio, a posição vendida dos bancos chegara perto de sua máxima histórica. (Figura 5). Não custa lembrar: quem faz a arbitragem é o sistema bancário. Quando o cupom cambial fica mais alto do que os juros no exterior, os bancos contraem dívida lá fora, de maneira a obter dólares para vendê-los no mercado doméstico. E bancos, como qualquer outra instituição, não dispõem de acesso ilimitado a crédito. A mais provável explicação para o fato de que, historicamente, a posição vendida dos bancos jamais foi além de um pouco mais de US$ 30 bilhões é justamente essa, ou seja, muito provavelmente algo pouco acima desse montante é o limite agregado de crédito de que dispõe lá fora o sistema bancário brasileiro. Sendo assim, diante do quadro que caracterizou o terceiro episódio, a solução de mercado (via arbitragem dos bancos) também não seria viável.

E que dizer de outro caminho, envolvendo, por exemplo, alta de juros para conter a saída de dólares? A nosso ver, tal opção só se mostra factível sob outro regime de política monetária. Sob inflation targeting (IT), não há espaço para isso. Nesse caso, para o Banco Central reagir por meio de elevação dos juros, faz-se preciso que a depreciação cambial contamine as expectativas inflacionárias e afete significativamente as projeções oficiais de inflação.

E quanto à possibilidade de o BC oferecer leilão de linha, em resposta ao terceiro episódio? Tal solução parece claramente mais adequada diante de pressões cambiais com elevada probabilidade de se mostrarem temporárias. De qualquer modo, seria um caminho legítimo. Afinal, existem apenas três possibilidades para cobrir situações deficitárias no fluxo de câmbio contratado: venda de dólares pelo sistema bancário (posição vendida), venda de reservas pelo BC no mercado à vista, e venda de linha, operação que envolve venda à vista e compra a termo do mesmo volume de divisas.

Por certo, uma opção aparentemente aberta ao Banco Central seria ficar fora do mercado. Nesse caso, as autoridades monetárias deixariam a moeda nacional se depreciar, até que um novo equilíbrio fosse encontrado. Mas seria isso realmente uma alternativa? A nosso ver, é bem provável que, na ausência de intervenção do BC, a depreciação cambial teria sido bastante expressiva, pois quase US$ 37 bilhões em cinco meses parece um volume muito pesado para o mercado de câmbio brasileiro.

De qualquer maneira, a intervenção via venda de reservas não tem sido radical, pois o Banco Central tem evitado inibir por completo o movimento de depreciação cambial. O patamar médio da taxa de câmbio registrado no segundo semestre de 2019 ficou em torno de R$ 4,05, significativamente superior ao nível médio que prevalecera nos dois semestres anteriores.

Em suma, a política de venda de reservas implementada a partir de agosto e até o fim de 2019 deve ser vista como uma resposta a importantes mudanças nas circunstâncias de mercado, em parte produzidas pela própria condução da política monetária, e que afetaram sobremaneira o equilíbrio no mercado de câmbio.

Deixar de intervir teria provavelmente acarretado expressiva depreciação cambial, bem superior à efetivamente observada. A nosso ver, eventual “contaminação” das expectativas inflacionárias e piora das projeções de inflação geradas pela alta exagerada do dólar seguramente levariam os juros para cima, algo absolutamente indesejável na fase atual da economia brasileira. Melhor evitar essa encrenca. Para isso serve manter um bom volume de reservas internacionais em épocas de relativa tranquilidade.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário