O Brasil está barato

Melhora estrutural da balança comercial e menor déficit corrente, considerando fatores cíclicos e metodológicos, não apreciaram o real. Valor descontado da economia brasileira reflete desequilíbrio fiscal agudo, sem solução simples.

O Brasil se tornou um forte exportador de petróleo. A conta petróleo e de derivados, que, entre 1997 e 2015, apresentou déficit de US$ 5,2 bilhões em média, fechou 2023 com superávit de US$ 27,0 bilhões. Pelo andar da carruagem do primeiro bimestre de 2024, com superávit de US$ 5,8 bilhões, o saldo de 2024 ficará acima de US$ 30 bilhões.

Os ganhos da balança comercial de petróleo e derivados devem-se ao crescimento da produção de petróleo do pré-sal. A progressão do saldo foi incrível. Vale repassar os números. Nos seis anos iniciados em 2017 e findos em 2022, o saldo teve a seguinte evolução: US$ 3,5 bilhões, US$ 11,2 bilhões, US$ 12,3 bilhões, US$ 14,5 bilhões, US$ 20,0 bilhões e US$ 21,6 bilhões. O crescimento médio anual entre 2016 e 2023 foi de 60% ao ano!

Chama atenção que, com toda essa melhora estrutural da balança comercial – saldo estrutural na casa de US$ 70-100 bilhões pelos próximos anos –, não haja uma valorização da moeda.

É possível se afirmar que a balança comercial muito melhor não se transformou em uma balança de transações correntes muito melhor. Isto é, a balança comercial de serviços e a conta de rendas – juros e lucros transferidos – neutralizou parcialmente a grande melhora na balança comercial. Mas de fato o saldo de transações correntes melhorou. Dois motivos justificam essa avaliação. Primeiro, a conta corrente em janeiro de 2024 fechou em déficit de 1,1% do PIB em 12 meses. A última vez que tivemos transações correntes dessa ordem foi em outubro de 2017, quando o déficit foi de 1,2% do PIB acumulado em 12 meses. No entanto, naquela oportunidade vigorava fortíssimo desemprego e a economia mal iniciava a sua recuperação da grande crise de 2014 até 2016. Hoje, temos um déficit ligeiramente menor com a economia operando a plena carga. Ou seja, dada a posição cíclica da economia, o déficit hoje é menor.

O segundo motivo é que houve diversas mudanças metodológicas nos últimos anos que elevaram contabilmente o déficit das transações correntes. A principal alteração ocorreu na conta de rendas primárias, em lucros e dividendos. Até 2017, aproximadamente, lucros automaticamente reinvestidos não apareciam nas contas. A partir de 2019, lucros reinvestidos passaram a ser contabilizados, corretamente vale dizer, como lucro distribuído, aumentando o déficit na conta de rendas; e, por outro lado, aparece na conta financeira, na parte de baixo do balanço de pagamentos, um reinvestimento. Como a conta de renda faz parte das transações correntes, a parte de cima do balanço de pagamentos, a alteração metodológica eleva o déficit de conta corrente. É difícil saber o impacto exato, mas, olhando o comportamento da série, parece que a nova norma contábil adicionou cerca de 1% do PIB no déficit da conta de lucros e dividendos da balança de renda. Ou seja, se empregarmos a metodologia anterior teríamos conta corrente aproximadamente equilibrada. Houve, portanto, forte melhora nas contas externas – a economia rodando a pleno emprego com saldo bem favorável nas contas correntes – que não apareceu no preço, isto é, no câmbio.

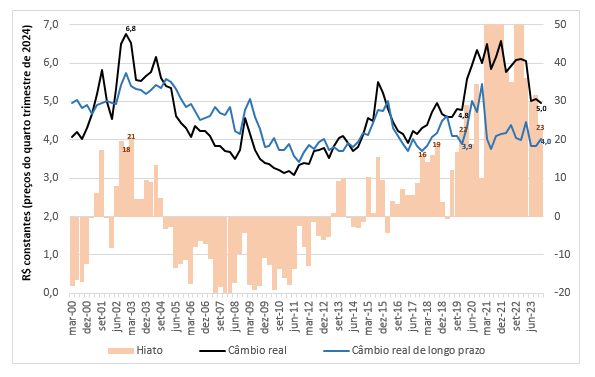

A figura apresenta o câmbio real, linha preta, e nossa estimativa do câmbio real de longo prazo, linha azul. Os dados estão todos medidos em reais do quarto trimestre de 2023. O deflator é o diferencial de inflação entre o Brasil e a inflação média dos parceiros comerciais, em que a média é ponderada pela participação dos parceiros na corrente de comércio. O câmbio real de longo prazo é estimado a partir do câmbio real e duas variáveis associadas à competitividade da economia: termos de troca e produtividade do trabalho. Ambas mensuradas relativamente às mesmas variáveis para a média dos parceiros comerciais. As barras representam o desvio percentual entre as duas medidas de câmbio.

Após longo período em que o câmbio observado foi mais valorizado do que o câmbio de longo prazo, de 2005 ao início de 2012, vivemos, desde meados de 2017, um período em que o câmbio corrente é persistentemente mais desvalorizado do que o câmbio de longo prazo. Se olharmos o período de 2015 até hoje, descontando os dois anos mais fortes da epidemia, 2020 e 2021, em que as séries de produtividade para os diversos países ficaram muito instáveis, o câmbio médio de longo prazo tem rodado em torno de R$4,2. No quarto trimestre, em função da melhora da produtividade observada na economia brasileira, o câmbio de longo prazo rodou a R$4,0.

Como entender o período de 2005 até 2012 em que o câmbio foi valorizado? Há uma dimensão financeira. Foi período em que capitais fluíam para o país. Foi nessa fase que houve o grande processo de acumulação de reservas. E há uma dimensão real. Naquele período, as exportações líquidas do país, segundo as contas nacionais do IBGE e a preços de 2023, saíram de superávit de 5,6% do PIB em 2005 para um déficit de 4,1% do PIB em 2013 e 3,8% em 2014. Uma virada de 9,7 pontos percentuais do PIB na absorção de bens e serviços do exterior. Evidentemente a absorção tão intensa de bens comercializáveis internacionalmente reduz o preço relativo destes bens em relação aos bens não comercializáveis, o que resulta na valorização do câmbio.

Desde o final de 2017, convivemos com hiato na casa de 20%. Isto é, o câmbio observado é 20% desvalorizado com relação ao câmbio real de equilíbrio de longo prazo. O que explica esse fenômeno? Na dimensão financeira, vivemos desde 2014 uma crise fiscal aguda. A crise fiscal aguda gerou um esforço de ajuste com o ministro Joaquim Levy em 2015 e o impedimento da presidente Dilma em 2016. Em 2017 ficou claro que a reconstrução de uma situação fiscal estruturalmente solvente seria muito difícil. A percepção de risco piorou permanentemente. Na dimensão real, isto é, do equilíbrio no mercado de bens e serviços, saímos de um déficit das exportações líquidas de 3,8% do PIB (a preços de 2023) em 2014 para superávit de 2,4% do PIB em 2023, uma virada de 6,2 pontos percentuais do PIB.

Evidentemente, todos esses movimentos foram acompanhados por movimentos simétricos das contas públicas. Segundo a Instituição Fiscal Independente (IFI), o saldo primário estrutural do governo central saiu de superávit de 2,5% do PIB em 2005 para déficit de 1,8% do PIB em 2014, uma virada de 4,3 pontos percentuais do PIB. Fechou 2022 com superávit de 0,2% do PIB, uma melhora de 2 pontos percentuais. Segundo a mesma instituição houve piora no primário estrutural para déficit de 1,6% do PIB em 2023.

A moral da história é que o valor descontado da economia brasileira reflete um desequilíbrio fiscal agudo que não tem solução simples. Como afirmou recentemente o ministro Fernando Haddad, o déficit zero requer “um pacto nacional dos Três Poderes”. De fato, precisamos de um pacto de toda a sociedade. Uma sociedade que não consegue construir um setor público solvente é uma sociedade doente. É a falta dessa construção que se expressa em um valor da moeda com elevado desconto.

Esta é a coluna Ponto de Vista da Conjuntura Econômica de abril de 2024.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário