Perda total: hora de acionar o seguro

A não ser que um tratamento altamente eficaz e/ou a vacina para o novo coronavírus estejam disponíveis para aplicação nos próximos dias, a pandemia do Covid-19 já contratou uma recessão para a economia global na primeira metade de 2020, pelo menos. Esse episódio já deixou de ser apenas um choque de oferta associado a uma disrupção de algumas cadeias globais de suprimentos que passam pela China (sua principal faceta em janeiro e fevereiro), e se transformou em um enorme choque de demanda negativo global, tanto por conta da adoção em massa do distanciamento social para tentar conter o espalhamento do vírus (que afeta muito mais alguns setores/grupos do que outros), como pelo próprio choque financeiro gerado pelo pânico nos mercados financeiros, que amplificou esses efeitos, ao contaminar todos os setores e países do mundo.

Ademais, não se trata de qualquer recessão. Estamos falando de algo que pode remeter a 2008/09 e mesmo à grande depressão dos anos 1930, em função do potencial de quebradeira geral de várias empresas que terão que manter suas atividades virtualmente paralisadas por alguns meses, o que ainda pode trazer como consequência um enorme aumento da taxa de desemprego. Alguns grupos mais vulneráveis também deverão sofrer mais, como os informais e os semiformais (gig economy), tanto por conta do distanciamento social (que afeta bastante as atividades nos quais estão inseridos, como os serviços), como pela escassa proteção social.

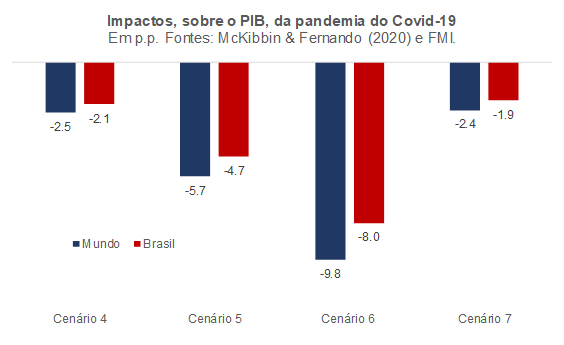

A figura abaixo apresenta os efeitos estimados por McKibbin & Fernando (2020), a partir de um modelo para a economia global, levando em conta cenários em que 10% a 30% da população mundial serão contaminados pelo vírus antes da descoberta da vacina, com uma taxa de letalidade de 2% a 3% (a depender do cenário). Descartei os cenários 1 a 3, que levam em conta que o surto se restringiria à China. Os impactos abaixo ignoram respostas de política econômica (a não ser algum aumento de gastos públicos com saúde e respostas da política monetária seguindo regras de Taylor em cada um dos 24 países/regiões do modelo).

Diante dessa perspectiva tenebrosa, a política econômica de vários países vem reagindo fortemente. Os juros nominais já foram zerados em boa parte das economias centrais, reforçados por medidas de expressivo estímulo monetário quantitativo. Pacotes bilionários e mesmo trilionários de expansão fiscal estão sendo anunciados por vários países, inclusive pela “austera” Alemanha (que, dentre as economias centrais, é aquela com maior espaço para isso: dívida e déficits baixos).

O fato é que, com o benefício do julgamento a posteriori, temos a materialização de um evento de cauda: o risco de “perda total” da economia global, com potencial de gerar sequelas severas por muitos anos e mesmo décadas. A situação atual tem sido comparada às duas grandes guerras mundiais do século passado, e não é à toa: o potencial de destruição de capital, físico e humano é imenso. Já se vê inclusive alguns elementos típicos de “economia de guerra”: decretos de calamidade pública e mesmo de sítio em alguns casos; restrição à circulação de pessoas (praticamente um toque de recolher, menos rigoroso, mas valendo para o dia todo e não somente para as noites); empresas produtoras de bens de consumo fabricando “bens de guerra” (álcool gel e respiradores mecânicos, no contexto da guerra atual), dentre outros exemplos.

O Brasil também está diretamente envolvido nests guerra, em contraste com as outras guerras mundiais do passado (que eram menos “mundiais” do que a atual). Várias medidas já foram anunciadas pelo governo e mesmo pelo setor privado (destaque para a iniciativa dos bancos de postergar por 60 dias o pagamento de parcelas de dívidas), sobretudo para prover mais liquidez aos agentes e para tentar dar alguma proteção aos informais.

O Banco Central do Brasil já cortou a taxa básica de juros, mas não acompanhou o ritmo de boa parte dos demais BCs mundo afora, mesmo com as projeções de inflação do mercado já apontando uma alta do IPCA abaixo dos 3% neste ano e entre 3% e 3,5% no próximo (ou seja, bem abaixo da meta). E sinalizou que não deverá cortar mais a Selic nas próximas reuniões...

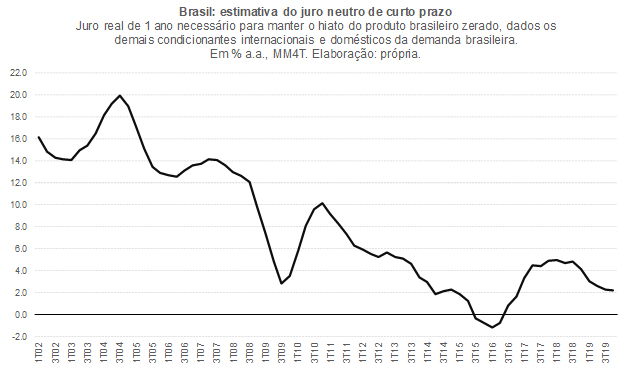

A julgar pelo ocorrido em 2008/09, quando a crise global derrubou o juro neutro brasileiro de curto prazo (que é aquele mais relevante para a política monetária) de cerca de 12% a.a. reais para cerca de 3%, esse mesmo juro neutro, que estava em torno de +2% a.a. no final do ano passado, deverá ir para terreno consideravelmente negativo logo mais (sempre levando em conta minhas estimativas). Vale notar que a elevação do juro neutro brasileiro na segunda metade de 2009 e em 2010 (ver figura abaixo) se deveu sobretudo ao forte impulso fiscal e parafiscal adotado pelo governo brasileiro naquela crise (já que a recuperação da economia global não foi tão forte).

Com efeito, mesmo que a Selic nominal fosse a zero nos próximos meses, ainda assim haveria o risco de a política monetária ser pouco estimulativa em um contexto de juro neutro de curto prazo negativo e elevada incerteza impedindo uma transmissão desse alívio para a atividade (em minha modelagem, a alta da incerteza, global e doméstica, reduz o juro neutro de curto prazo, ceteris paribus). O relaxamento monetário pode ser reforçado com novas reduções dos recolhimentos compulsórios (um QE, na prática), mas ainda assim todo este estímulo pode ser pouco eficaz, uma vez que pode ficar empoçado no setor bancário.

De qualquer modo, acho que a Selic pode e deve cair, e bastante, na linha do “whatever it takes” primeiramente colocado por Mario Draghi em 2012, agora imitado por vários policymakers mundo afora. Até mesmo porque isso criaria algum espaço fiscal adicional no curto prazo, ao gerar juros reais mais baixos (sobretudo para os títulos mais curtos e pós-fixados). Seria importante que o BCB também introduzisse algum tipo de forward guidance, de modo a coordenar melhor as expectativas e aumentar a efetividade da política monetária, ao permitir que os mercados precificassem, por exemplo, um juro básico lower for longer (divulgar estimativas e projeções do hiato/NAIRU e/ou projeções dos núcleos do IPCA já atuaria neste sentido).

Contudo, isso ainda pode ser insuficiente – ainda mais com a impossibilidade “física” de muitas pessoas e empresas circularem/operarem normalmente, bem como de os governos regionais emitirem dívida para financiar déficits mais elevados por conta da queda da arrecadação e aumento dos gastos com saúde –, o que naturalmente leva ao debate sobre o papel da política fiscal e parafiscal do governo federal. Nem vou gastar tempo aqui discutindo o atual arcabouço de regras fiscais para a União: o teto (que é mal desenhado e mal calibrado e precisa ser aprimorado) permite a realização de gastos extraordinários associados a eventos como esse e a meta anual de primário das LDOs (altamente pró-cíclica, dentre outros problemas) fica suspensa com a decretação do estado de calamidade pública.

A questão é como criar espaço fiscal “instantaneamente” para que o governo atue, de diversas formas, como “comprador de última instância” para vários setores/grupos por 2 a 3 meses, na medida em que a dívida pública brasileira já é elevada na comparação com outros países emergentes (e relativamente próxima de limites identificados pela literatura empírica como inibidores de um maior crescimento econômico). É neste momento, diante da excepcionalidade do quadro atual, que a solução, em minha opinião, passa por duas ações, complementares em certa medida: i) a venda, pelo BCB, de uma parcela razoável das reservas internacionais; e ii) a criação de um novo instrumento para o BCB gerir a liquidez (o depósito voluntário remunerado).

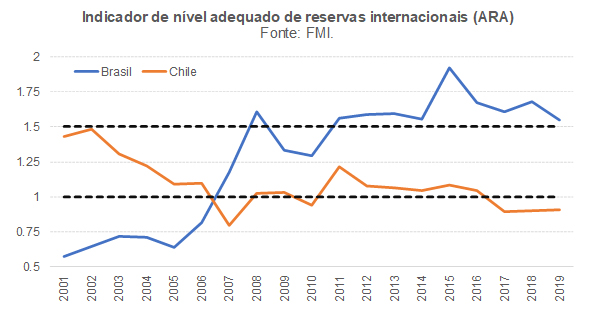

Começando pelas reservas, o Brasil, mesmo tendo perdido pouco mais de US$ 30 bilhões em 2019, ainda conta com um colchão bastante razoável de divisas, de US$ 358,5 bilhões no dia 13 de março. Na métrica desenvolvida pelo FMI para avaliar a adequação do nível de reservas dos países, o Brasil encerrou 2019 com um ARA de 1,55 (ver figura abaixo), quando o FMI define que um indicador entre 1,00 e 1,50 corresponde a um nível adequado para países com regimes de câmbio flutuante (intervalo que foi identificado a partir de eventos passados de crises de balanços de pagamentos).

Considerando o piso desse intervalo (ou seja, 1,00), o Brasil poderia se desfazer de cerca de US$ 127 bilhões e ainda disporia de um ARA superior àquele que tinha em 2006, ano em que o setor público brasileiro passou a ser credor externo líquido pela primeira vez na história documentada, e semelhante ao ARA observado na economia chilena desde 2005. Aproveitando um momento em que a demanda por ativos seguros é altíssima (beirando a irracionalidade), gerando forte valorização do dólar e dos Treasuries norte-americanos, o Brasil poderia “realizar lucro”, obtendo cerca de R$ 600 bilhões (considerando um R$/US$ médio de 4,70), ou cerca de 8% do PIB, com a venda deste montante de ativos de reservas.

O Passivo Externo Líquido ficaria praticamente inalterado, pois teríamos mudanças equivalentes, em sentidos opostos, dos ativos (reservas internacionais e ativos de brasileiros no exterior) e dos passivos (renda fixa, variável, participação em capital etc.). E essa operação de venda de reservas geraria uma queda equivalente da Dívida Bruta do Governo Geral (DBGG) no critério do BCB e também da Dívida Líquida do Governo Geral (DLGG), ao reduzir o estoque de operações compromissadas em mercado. Vale notar que, entre 2007 e 2013, a aquisição esterilizada de reservas teve impacto de 16 p.p. do PIB sobre a DBGG brasileira, justamente por conta do fato de que o BCB não dispunha de outros instrumentos para gerenciar a liquidez da economia para assegurar o cumprimento das metas de inflação (o que demandou a colocação em mercado de compromissadas lastreadas em títulos do Tesouro Nacional repassados diretamente para o BCB, já que este último deixou de ter a opção de emitir títulos próprios para esse fim após a aprovação da LRF, em 2000).

Para reduzir a DBGG no critério FMI, seria preciso reduzir o estoque de títulos do Tesouro Nacional na carteira do BCB, hoje em cerca de 26% do PIB (12 p.p. dos quais “livres”, isto é, não lastreando operações compromissadas em mercado). A criação do novo instrumento de liquidez para o BCB, o depósito voluntário remunerado, permitiria isso, já que a autoridade monetária teria um outro instrumento para além das operações compromissadas (um PL foi enviado por Ilan Goldfajn ao Congresso no final de 2017). Convém lembrar que esses depósitos seriam um passivo do BCB (tal como os depósitos compulsórios), mas não uma dívida do Governo Geral (não aumentando a DBGG). A introdução desse novo instrumento permitiria que BCB e TN fizessem um “encontro de contas”, reduzindo a DBGG no critério FMI: o TN tem hoje um saldo na Conta Única mantida no BCB beirando os 19% do PIB e boa parte do aumento de 9 p.p. do PIB neste saldo, entre 2008 e 2019, aconteceu “artificialmente”, por meio das operações de equalização cambial, extintas no ano passado.

As duas ações descritas acima poderiam reduzir DBGG e DLGG em cerca de 8 p.p. do PIB, segundo minhas contas. Isso permitiria ter um déficit primário extra – isto é, sem gerar uma dívida/PIB muito diferente do nível atual – de cerca de R$ 600 bilhões neste ano, ou aproximadamente três meses de PIB ,exclusive Administração Pública e Aluguel imputado (admitindo, nesta conta, que o governo federal seria “comprador de última instância” de metade deste PIB residual).

Parte disso deveria ser utilizada para os gastos extras com saúde, obviamente (os quais também deveriam ganhar o reforço dos R$ 7,6 bilhões da polêmica capitalização da Emgepron, que poderiam ser remanejados para permitir que as Forças Armadas atuassem na “trincheira”, por meio da construção de hospitais de campanha e outras ações). Outra parcela poderia ser utilizada para dar 1 salário-mínimo por 2 a 3 meses para os quase 38 milhões de trabalhadores informais (valor próximo da renda média mensal que eles têm atualmente). O governo federal ainda poderia bancar, indiretamente, parte da folha de salário de todo o setor formal (incluindo aí os profissionais liberais que são pessoas jurídicas), por meio de uma desoneração expressiva (talvez completa) dos tributos, encargos e contribuições previdenciárias para aqueles que estavam empregados no final de março, com algumas condicionalidades (congelar demissões por três meses, por exemplo).

Uma parcela dos recursos desse pacote fiscal de R$ 600 bilhões também poderia ser utilizada para retomar obras de infraestrutura que estão paradas e manter “as luzes acesas”, em um contexto no qual a situação de calamidade pública dispensa licitações e o multiplicador do investimento público é bem superior a 1 (segundo estudo recente do FMI para a América Latina). As expertises do BNDES e do TCU, em parceria com outros atores (como o Banco Mundial), poderia ser utilizada para fazer uma triagem nesses e em outros projetos de infraestrutura, de modo a escolher aqueles com maior potencial de retorno econômico e social.

Enfim, o sinistro já aconteceu e há uma boa chance de que se constate a perda total. Nesse contexto, justifica-se plenamente “acionar o seguro” das reservas internacionais, mesmo que isso implique pagar alguma franquia. Afinal, de nada adianta adentrar em uma depressão econômica e social carregando um volume claramente excedente de reservas internacionais. Como dizia meu pai: caixão não tem gaveta.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Comentários

Deixar Comentário