Sugestões para um novo arcabouço fiscal para o Brasil

Deveríamos aproveitar este momento de rediscussão do arcabouço fiscal brasileiro para promover mudanças que incorporem o conhecimento acumulado de experiências bem-sucedidas, notadamente o caso chileno.

A política fiscal pode interferir no desempenho macroeconômico de um país de várias formas. Uma delas diz respeito à sua atuação ante as oscilações econômicas de curto prazo, a qual pode reforçar, reduzir ou neutralizar os efeitos da política monetária. Ou seja, a política fiscal também é uma política de estabilização macroeconômica.

Além disso, as expectativas quanto à sustentabilidade fiscal influenciam a percepção de risco, com efeitos sobre as taxas de juros (de curto e longo prazo), sobre as taxas de câmbio nominal e real, sobre os multiplicadores fiscais (magnitude e direção), bem como sobre a própria efetividade da política monetária. Assim, responsabilidade fiscal – que não é sinônimo de austeridade fiscal – é um “bem público”.

Por fim, a política fiscal, via tributação, desoneração, subsídios e gastos (incluindo tamanho, desenho, composição, entre outros aspectos) pode afetar o crescimento econômico potencial, assim como o bem-estar social. Vale notar que, tão ou mais importante do que o tamanho do Estado, é a forma como ele arrecada os recursos e no que e como os gasta.

Essas frentes de atuação da política fiscal não são independentes entre si. Sob a presença da chamada histerese econômica (ciclo afetando a tendência), políticas de estabilização macroeconômica também afetam o crescimento potencial e a solvência fiscal. Avaliações periódicas das políticas públicas podem contribuir para melhorar a qualidade da atuação do Estado e para gerar economias fiscais. E o aumento da percepção de efetividade do Estado pode elevar a conformidade tributária, reduzindo a sonegação e permitindo uma carga tributária menor.

Portanto, há diversos objetivos a serem cumpridos pela política fiscal e alguma interdependência entre eles. O arcabouço fiscal – isto é, o conjunto de instituições formais que versam sobre a forma de atuação do Estado - idealmente deveria ser desenhado de modo a permitir a consecução desses múltiplos objetivos da melhor forma possível.

Deveríamos aproveitar este momento de rediscussão do arcabouço fiscal brasileiro para promover uma mudança bastante contundente nas instituições construídas nos últimos 25 anos.

Sugerimos aproveitar o conhecimento acumulado de experiências bem-sucedidas de outros países, principalmente do Chile, país emergente e exportador líquido de commodities, como o Brasil. É interessante notar que o arcabouço fiscal chileno, cuja essência principal está presente desde 2001 até hoje, foi desenhado em cerca de 4 meses em 2000, primeiro ano do mandato do presidente Ricardo Lagos (de centro-esquerda).

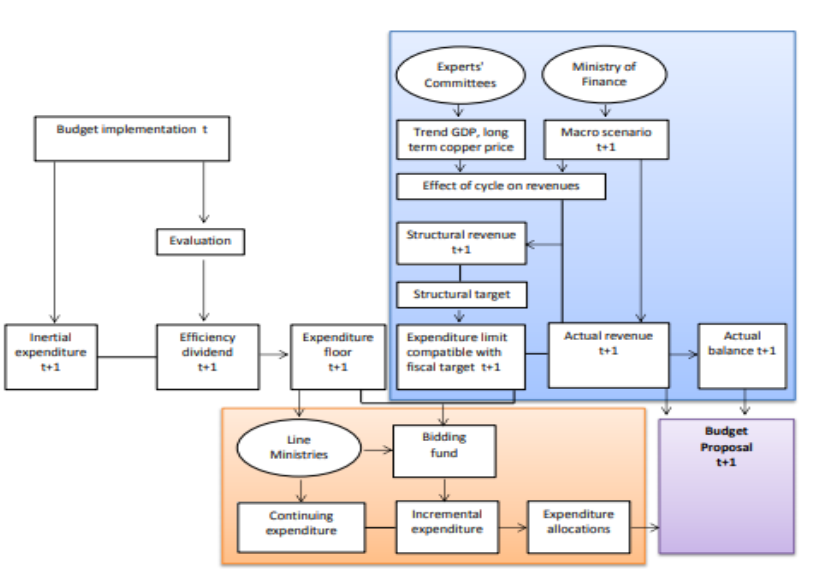

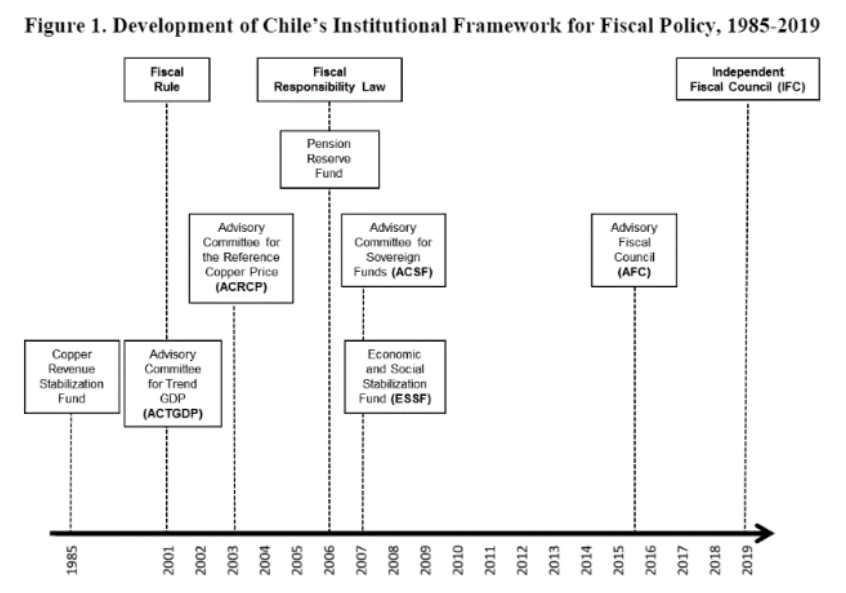

O Chile opera com uma meta de resultado fiscal estrutural – ou seja, resultado líquido dos impactos estimados dos ciclos econômicos sobre as receitas. No caso chileno, isso envolve expurgar os impactos de variações cíclicas do PIB e dos preços do cobre. Comitês independentes de especialistas definem os valores tendenciais do PIB e do preço do cobre, de modo a evitar que o governo superestime as receitas estruturais. A partir da combinação do cenário macroeconômico do governo, das estimativas de receitas estruturais e da meta plurianual de resultado estrutural, emerge um teto de gastos “endógeno”. Em paralelo a isso, também foram constituídos dois Fundos Soberanos, para acumular no exterior parte das divisas obtidas com receitas de exportação de cobre. As figuras abaixo (obtidas aqui e aqui) ajudam a compreender o arcabouço chileno bem como sua evolução ao longo do tempo.

De fato, o modelo chileno é mais complexo do que o modelo brasileiro atual (teto de gastos + metas de primário anual das LDOs + regra de ouro) e do que várias propostas em debate para substituí-lo. Contudo, regras simples demais têm se revelado pouco efetivas, tanto na promoção da sustentabilidade fiscal como da melhoria da qualidade do gasto.

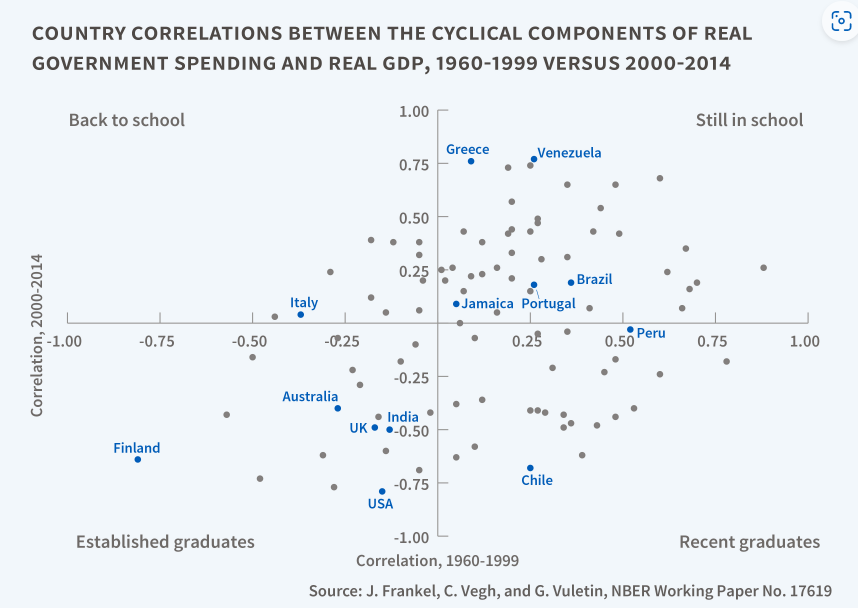

Ademais, o arcabouço chileno permitiu que o país fosse um dos poucos emergentes a superar a “maldição da pró-ciclicalidade” da política fiscal (ver figura abaixo, obtida aqui), tanto por conta dos estabilizadores automáticos incorporados ao próprio modelo, como por políticas anticíclicas discricionárias viabilizadas pela existência de espaço fiscal prévio (dívida baixa e poupança nos fundos soberanos), construído nos períodos de bonança.

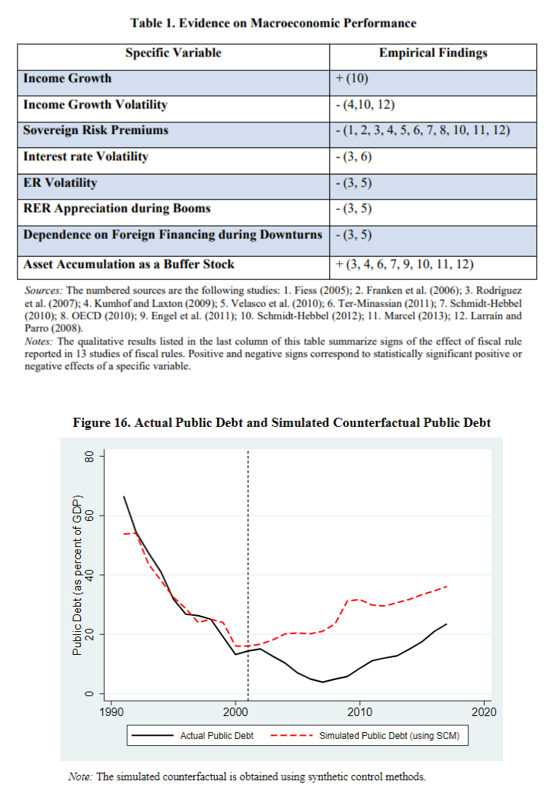

A tabela abaixo (obtida aqui) apresenta as evidências empíricas de diversos trabalhos sobre os efeitos macroeconômicos associados ao arcabouço fiscal chileno introduzido em 2001. A figura seguinte (obtida no mesmo trabalho citado na frase anterior) apresenta uma avaliação, por meio da abordagem de controle sintético, dos efeitos desse arcabouço sobre a evolução da dívida pública daquele país.

Obviamente, o modelo chileno não é perfeito e já passou por diversos aprimoramentos, com destaque para a criação (2013) e fortalecimento (2019) da instituição fiscal independente deles (Consejo Fiscal Autónomo, CFA). Mais recentemente, vêm sendo discutidas algumas mudanças, como a definição da meta a partir de resultados primários (e não nominais), a calibração numérica da meta atrelada a uma referência de trajetória da relação dívida líquida/PIB, bem como a inclusão de cláusulas de escape e regras de retorno (compensação de desvios passados). Um bom resumo dessas discussões pode ser visto neste documento do CFA chileno: Informe Técnico del CFA n.3 – Informe para el fortalecimento de la regla fiscal: ancla de deuda, cláusulas de escape y mecanismos de corrección – 7 de abril de 2021.

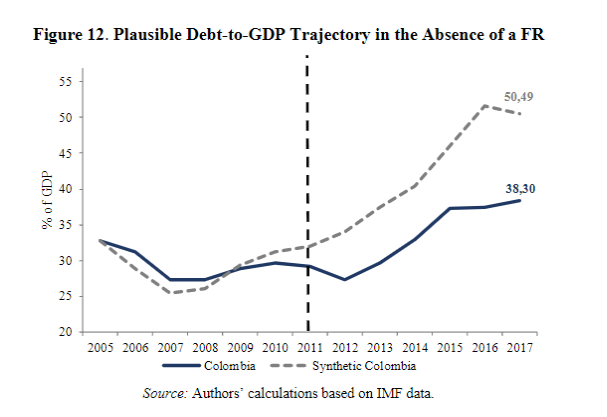

A Colômbia adotou, a partir de 2011, metas de resultado primário estruturais, descontando os ciclos do PIB e dos preços do petróleo das receitas fiscais. A figura abaixo apresenta os resultados de um trabalho (aqui) que buscou estimar o impacto dessa mudança sobre a dinâmica do endividamento.

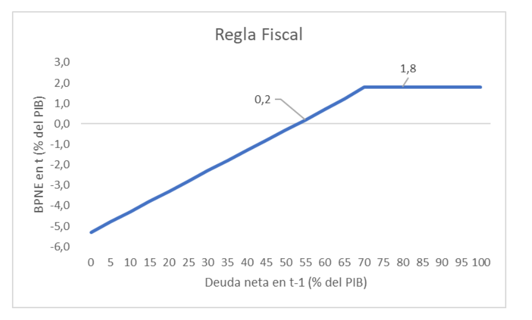

A Colômbia reforçou seu arcabouço fiscal em 2021 com a definição de um limite de dívida líquida/PIB de 71% e um endividamento de referência de 55%. A figura abaixo apresenta a relação entre a meta de resultado primário estrutural (BPNE, Balance Primario Neto Estructural) e o tamanho da dívida líquida/PIB no período anterior.

Além disso, foi criado na Colômbia, também em 2021, o Comité Autónomo de la Regla Fiscal (CARF), que é um órgão de caráter técnico, permanente e independente, ligado ao Ministério da Fazenda, e que tem várias atribuições, tais como avaliar a sustentabilidade fiscal, acompanhar o cumprimento das regras fiscais, definir tecnicamente os ajustes dos ciclos do PIB e dos preços do petróleo sobre as receitas e, ainda, avaliar a consistência entre as regras fiscais e o Orçamento (incluindo um plano plurianual de investimentos públicos).

O Peru chegou a estabelecer uma meta de resultado fiscal estrutural a partir de 2015, mas ela durou pouco tempo. Por outro lado, o Uruguai implementou, a partir de 2021, um novo arranjo fiscal, que combina metas de resultado estrutural, um teto de gastos corrigido pelo PIB potencial (cujas estimativas são fornecidas por um comitê de especialistas) e limites para o aumento anual do endividamento líquido do governo.

Como no caso chileno, no Brasil, para evitar desperdícios e buscar a equidade intergeracional, o forte aumento das receitas fiscais ligadas ao setor extrativo mineral, sobretudo petróleo e gás, também demanda a adoção de regras fiscais que deem tratamento diferenciado ao uso desses recursos, que são finitos. Essas receitas, que equivaleram a 0,9% do PIB na média 2011-20 e a 2,1% na média 2021-22, deverão atingir 3% do PIB ou mais no final da década atual (conforme estimativas publicadas em meados deste ano no Observatório de Política Fiscal do FGV IBRE e que serão atualizadas em breve, ainda neste ano de 2022).

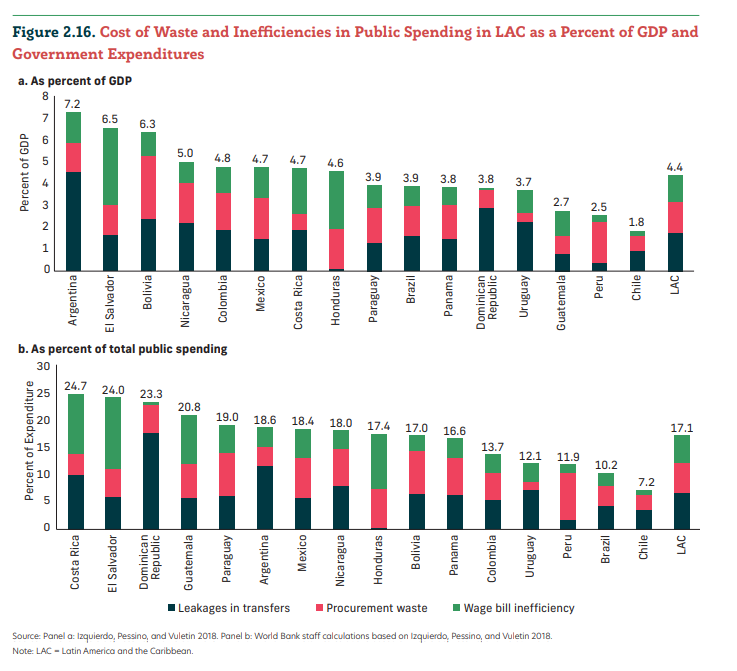

Também deveríamos ir um pouco além, introduzindo, em conjunto com essas regras fiscais a la Chile, um Plano de Revisão Periódica de Gastos e Renúncias atrelado a um processo orçamentário plurianual (vale notar que já há um projeto bastante avançado no Congresso propondo a revisão periódica de gastos no Brasil, o PLP 504/2018). Há muito espaço para melhorar a eficiência do gasto e dos subsídios, a focalização das políticas públicas, bem como para a geração de alguma economia fiscal (ver figura abaixo, obtida em relatório recente do Banco Mundial), reforçando a sustentabilidade da dívida e, eventualmente, permitindo alguma redução da carga tributária no futuro.

Por fim, também copiando o Chile, avaliamos que o papel e as atribuições da Instituição Fiscal Independente (IFI/Senado) deveriam ser ampliados: o CFA chileno, além de monitorar as finanças públicas, também é responsável pela proposição de aprimoramentos técnicos ao arcabouço chileno. Eventualmente a IFI poderia até mesmo caminhar para um modelo até mais abrangente, emulando o Congressional Budgetary Office (CBO) norte-americano, que também tem o papel de avaliar os impactos econômicos e fiscais de diversas políticas públicas.

É factível ter uma proposta formal de um novo arcabouço seguindo as linhas gerais aqui traçadas até março de 2023, de modo que o Projeto de Lei de Diretrizes Orçamentárias (PLDO) 2024 já pudesse incorporar o novo ordenamento. Avaliamos que esse pode ser um excelente caminho para conciliar responsabilidade fiscal com responsabilidade social, também gerando menor volatilidade macroeconômica e maior desenvolvimento econômico.

(Este post é uma versão estendida de um artigo que foi publicado no Valor Econômico no dia 29 de novembro de 2022, que pode ser acessado aqui).

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário