Explorando a medida de impulso do crédito no Brasil: PFs e PJs (parte 4)

Essa é a 4ª e última parte da sequência de análises da medida preliminar de impulso do crédito no Brasil. Nesse trabalho destacamos sua decomposição por segmentos demandantes – pessoas físicas (PFs) e pessoas jurídicas (PJs) –, bem como destacamos suas principais modalidades.

Essa é quarta parte da análise exploratória que vem sendo desenvolvida da medida preliminar de impulso do crédito para economia brasileira.

Na primeira parte apresentamos tanto a motivação e o referencial teórico do tema, como a forma de cálculo e seu histórico dos últimos 20 anos, segmentando o impulso do crédito por origem de recursos, isto é, recursos livres e direcionados. Na segunda parte a análise se concentrou no impulso do crédito por controle de capital das instituições financeiras, notadamente, bancos públicos e bancos privados. Na terceira parte destacou-se o impulso do crédito do BNDES. A ideia desse quarto trabalho é segmentar a análise do impulso do crédito pelos segmentos demandantes – pessoas físicas (PFs) e pessoas jurídicas (PJs) – e suas principais modalidades.

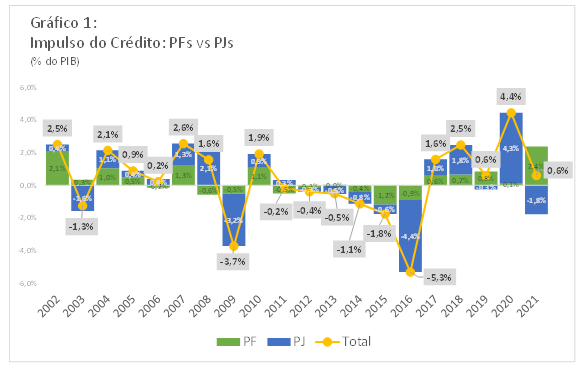

O Gráfico 1 mostra o impulso do crédito segmentado entre PFs e PJs ao longo de duas décadas, entre 2002 e 2021.

Fonte: Elaboração própria a partir de dados do BCB/SGS

Um primeiro aspecto que chama a atenção é que o impulso do crédito para PJs é bem mais volátil do que aquele advindo das PFs. Uma explicação plausível para esse comportamento é de que o investimento e a produção possuem um caráter bem mais cíclico do que os dispêndios em consumo, pois baseia-se, fundamentalmente, nas expectativas de ganhos futuros das inversões de capital. O consumo e, consequentemente, seu financiamento é bem mais estável, sobretudo na aquisição de bens duráveis.

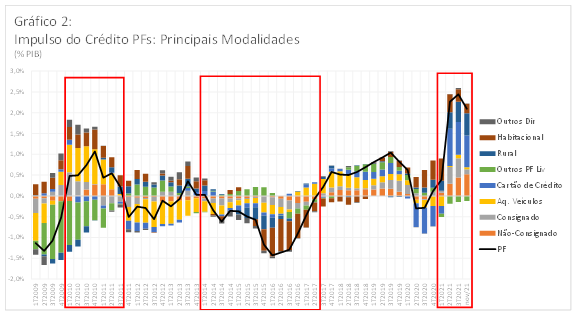

Um ponto importante a se destacar nesse texto é que diferentemente das demais análises já realizadas sobre impulso do crédito, na abertura pelas principais modalidades de PFs e PJs não é possível retroceder até o ano de 2002. O BCB disponibiliza a abertura por modalidades, seguindo uma mesma metodologia, desde mar/2007. As séries mais antigas abertas por modalidades possuem metodologia diferente e, dessa forma, não são compatíveis e comparáveis com as mais recentes. Assim, a análise realizada pelas principais modalidades se restringirá ao período de 2009 até 2021. Outra mudança está na periodicidade de apresentação dos dados. Na análise por modalidade escolheu-se a periodicidade trimestral e não anual. Esse procedimento torna mais nítida os determinantes e as mudanças nos ciclos de expansão e contração do impulso do crédito.

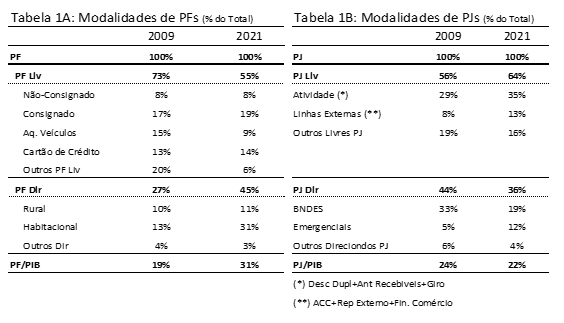

Inicialmente, antes de se analisar o impulso do crédito pelas principais modalidades, convém destacar seu tamanho relativo nas respectivas carteiras de crédito – de PFs e de PJs – entre os anos de 2009 e 2021. Dessa forma pode-se entender com mais precisão as mudanças estruturais na composição do crédito e do impulso de crédito no Brasil.

No que tange às PFs (tabela 1A), os recursos livres destinados às PFs respondiam, em 2009, por 73% da totalidade da carteira. Os grandes destaques eram crédito pessoal (consignado e não consignado), CDC à aquisição de veículos e cartão de crédito. Já os recursos direcionados às PFs correspondiam a 27% da carteira total, com preponderância de crédito habitacional e rural. Em 2021, a mudança mais significativa, e talvez uma das mais importantes no mercado de crédito bancário no Brasil, foi o expressivo ganho de participação do financiamento habitacional, que saiu de 13% para 31% do total de financiamentos às PFs. A carteira de PFs saltou de 19% para 31% do PIB.

Fonte: BCB

Já no que tange à carteira de PJs (Tabela 1B) as modalidades de mercado (recursos livres) ganharam participação entre 2009 e 2021, em particular a parcela das linhas mais ligadas à atividade econômica – desconto de duplicatas, antecipação de recebíveis e capital de giro – que saíram de 29% para 35%. Por sua vez, chama atenção a perda de participação do saldo das operações do BNDES no período, saindo de 33% para 19%. A carteira de PJs perdeu participação relativa no PIB, de 24% em 2009, para 22% em 2021.

Analisando o Gráfico 2, nota-se que houve três ciclos marcantes em termos de impulso do crédito de PFs. O primeiro entre 2010 e 2011, no qual o impulso do crédito positivo ocorreu no contexto da recuperação econômica da crise de 2008/09, sendo liderado pelas modalidades de financiamento à aquisição de veículos, habitacional e crédito pessoal consignado. O segundo entre 2014 e meados de 2017, período no qual o impulso do crédito de PFs foi fortemente negativo, marcado, praticamente, por todas as modalidades, com especial devido ao crédito imobiliário. E, por fim, o terceiro período, que abrange o ano de 2021, marca a recuperação do impulso do crédito pelas modalidades de cartão de crédito, crédito pessoal não-consignado e financiamentos rurais.

Para 2022, a tendência é de que haja um arrefecimento do impulso do crédito de PFs, seja devido: i) ao ciclo de aperto monetário em vigor; seja pela ii) frágil situação que o mercado de trabalho ainda se encontra, com elevado desemprego e queda de renda real.

Fonte: Elaboração própria a partir de dados do BCB/SGS

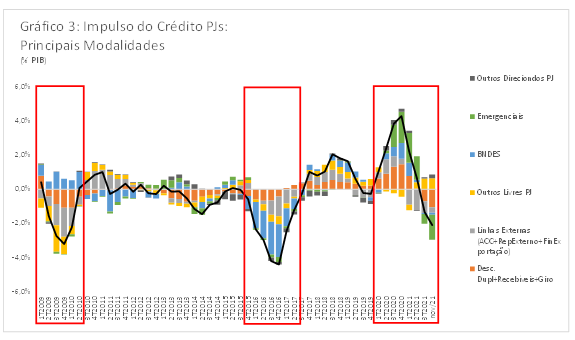

Analisando o Gráfico 3, também é possível identificar três ciclos marcantes no que tange ao impulso do crédito de PJs, os quais não são necessariamente coincidentes com os de PFs. O primeiro, entre 2009 e meados de 2010 é marcado, por um lado, pelo impulso de crédito negativo advindo das linhas lastreadas em recursos externos (ACC, repasses externos e financiamento ao comércio internacional) e das modalidades ligados à atividade econômica (desconto de duplicatas, antecipação de recebíveis e capital de giro), ainda no contexto da restrição de liquidez devido à crise financeira global de 2008/09 e, ao mesmo tempo, pelo impulso positivo do BNDES, exercendo seu papel anticíclico. O segundo, a partir do final de 2015 até meados de 2017, marcado, sobretudo, pelo impulso negativo de crédito advindo do BNDES. E, por fim, 2020 e 2021, que marcam a implementação das medidas emergenciais do Governo Federal no auxílio às MPMEs no âmbito da pandemia e sua posterior retirada.

Fonte: Elaboração própria a partir de dados do BCB/SGS

Para 2022, é esperado que o impulso do crédito de PJs prossiga em terreno negativo, uma vez que: i) a atividade econômica mostra sinais de desaceleração, impactando as modalidades mais relacionadas à sua dinâmica, ii) não há indícios de uma atuação mais expansionista do BNDES; iii) não há perspectiva de novas rodadas de medidas emergenciais de suporte às MPMEs; e iv) há perspectiva de alta nas taxas de juros internacionais, o que tende a arrefecer as linhas de financiamento lastreadas em recursos externos.

Esse texto encerra nossa contribuição sobre a proposta preliminar de uma medida de impulso do crédito para a economia brasileira e seus vários recortes de análise, seguindo as especificidades do mercado de crédito bancário no Brasil. Trata-se de tema relevante e que deve continuar a ser explorado.

Este é o quatro e último dos textos que compõem nosso trabalho sobre uma medida preliminar do impulso do crédito para o Brasil . O primeiro foi publicado na terça-feira, 18/1, o segundo na quinta-feira, 20/1 e o terceiro na terça-feira, 25/1.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário