Potencial de arrecadação da tributação de IRPJ/CSLL sobre os incentivos fiscais do ICMS

Potencial de arrecadação da tributação de IRPJ/CSLL sobre os incentivos fiscais do ICMS é de aproximadamente R$ 43bi/ano, bastante inferior ao defendido pela Fazenda. Diferença pode ser decisiva em termos das metas de primário.

O QUE ESTÁ EM DISCUSSÃO?

No art. 30 da Lei 12.973/2014[1], consta que subvenções para investimento não fazem parte da base de cálculo para a tributação de IRPJ e CSLL, desde que se comprove que esses recursos foram utilizados, pelas empresas, para “absorção de prejuízos” ou “aumento do capital social”. No § 4º do art. 30 dessa lei, consta que incentivos e benefícios fiscais relativos ao ICMS são subvenção de investimento, desde que atendidos os critérios mencionados acima[2].

O governo pretende alterar essa regra, de forma que esses benefícios passem a integrar a base de incidência do IRPJ e da CSLL. O STF já tem um entendimento, de 2017, que os incentivos fiscais do ICMS classificados como créditos presumidos não poderiam servir como base de arrecadação de tributos federais. A discussão, portanto, é se os demais benefícios fiscais do ICMS (redução de base de cálculo, redução de alíquota, isenção e diferimento) podem constituir base de tributação do IRPJ e da CSLL, ou não[3].

DE QUANTO ESTAMOS FALANDO?

A estimativa de arrecadação adicional do Ministério da Fazenda é de R$ 90bi, divididos entre R$ 70bi para União e R$ 20bi para os entes subnacionais[4]. Há outras estimativas distintas, inclusive oficiais. A Receita Federal estima uma arrecadação anualizada potencial de até R$ 47bi, e renomados economistas da área fiscal, como Felipe Salto, estimam receitas anualizadas da ordem de R$ 42bi.

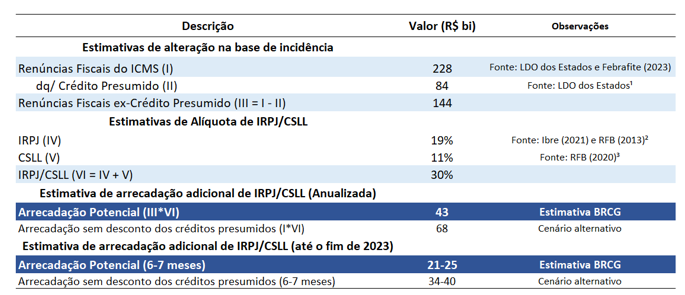

Nossa estimativa parte da contabilização dos benefícios fiscais do ICMS, ou renúncias fiscais, utilizando informações das LDO´s estaduais e da Febrafite (2023)[5]. O total de benefícios seria de, aproximadamente, R$ 228 bi em 2023. Desse total, estima-se que R$ 84 bi sejam referentes a créditos presumidos (37% do total). Tal estimativa foi feita a partir da participação do crédito presumido nos benefícios fiscais do ICMS de um subconjunto de estados brasileiros para os quais as informações fiscais estão disponíveis e são organizadas; tais estados concederam 80% do total de benefícios fiscais do tributo.

Assume-se, como hipótese, que a proporção entre crédito presumido e benefícios fiscais do ICMS seja mantida para todos os estados. Assim, estima-se uma renúncia fiscal de ICMS, ex-crédito presumido, de R$ 144bi.

Para estimar o potencial arrecadatório da medida, é necessário aplicar, sobre a base de incidência, a alíquota de cada um dos tributos. No caso do IRPJ, a última informação oficial sobre o tema remonta à divulgação da RFB referente a 2013, apontando que 60% da arrecadação sobre o lucro real é com a alíquota básica (15%) e 40% da arrecadação com um adicional de 10%[6]. Assim sendo, assume-se que a alíquota de IRPJ será de 19%[7]. Já no caso da alíquota de CSLL, leva-se em conta a participação, de 31%, do setor financeiro na receita do tributo em 2019 (a última informação disponível é de 2020, que se optou não a utilizar pelo contexto atípico da pandemia). O setor financeiro é tributado com alíquota de 15%, e os demais setores são tributados com alíquota de 9%. Assim sendo, assume-se que a alíquota de CSLL será de 11%[8].

Aplicando o somatório das alíquotas ao aumento de base de cálculo estimado, chega-se a uma receita adicional anualizada de R$ 43 bi, mais próxima, portanto, das estimativas sugeridas pela Receita Federal. É importante notar que, se não houvesse o abatimento do crédito presumido, a estimativa de receita ficaria em R$ 68bi. A memória de cálculo de nossa projeção, nisso incluindo estimativas para a receita no que resta de 2023, está na tabela abaixo.

Tabela 1: Estimativa de Receita de IRPJ/CSLL com tributação de Benefícios Fiscais do ICMS

Fonte: BRCG

CONCLUSÃO

As projeções da BRCG e as estimativas da Receita Federal apontam para uma mesma conclusão: impactos, ainda em 2023, superiores a R$ 30 bi, como em princípio defende o Ministério da Fazenda, parecem ser excessivamente otimistas. Ressalte-se que, sobre esta arrecadação adicional, ainda seriam contabilizadas transferências para estados e municípios, reduzindo o impacto sobre a receita primária disponível ao Governo Central.

Além disso, é importante notar que a existência da renúncia fiscal via crédito presumido abre uma janela de oportunidade para a evasão da medida proposta pelo Executivo, gerando incentivo para que os contribuintes e os governos estaduais modifiquem, rapidamente, a dinâmica de concessão dos benefícios fiscais.

Permanece elevado o esforço arrecadatório necessário para que a União consiga entregar a meta de primário estabelecida no Novo Arcabouço Fiscal já em 2023. As medidas até aqui divulgadas, mesmo se aprovadas em sua plenitude, não parecem ser esforço suficiente.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

[2] Esse artigo foi originalmente publicado como Destaque BRCG. Disponível em https://brcg.com.br/destaque-brcg/

[3] Para maiores detalhes desta discussão, ver https://valor.globo.com/legislacao/noticia/2023/05/05/uniao-tera-dificuldades-para-tributar-incentivos.ghtml ; https://valor.globo.com/legislacao/noticia/2023/05/04/stf-mendona-suspende-liminar-sobre-tributao-de-incentivos-fiscais.ghtml e https://valor.globo.com/legislacao/noticia/2023/04/26/andre-mendonca-suspende-julgamento-do-stj-sobre-tributacao-de-beneficios-fiscais-de-icms.ghtml

[4] A forma como os R$ 70 bi de receita do Governo Central está sendo colocada no debate público é confusa. Por vezes, o número parece o impacto anualizado. Em outras, usa-se o número para medir esforço fiscal em 2023, dando a entender que os R$ 70 bi são possíveis ainda no atual ano-calendário. Considerou-se neste relatório a declaração do ministro Haddad, citada em: https://oglobo.globo.com/economia/noticia/2023/04/haddad-faz-planos-para-arrecadacao-de-r-90-bi-garantida-pelo-stj-mas-stf-ainda-e-obstaculo.ghtml

[5] Disponível em https://www.febrafite.org.br/wp-content/uploads/2020/06/NT_BenFiscais_Febrafite-1.pdf

[6] Ver FGV (2021), disponível em: https://observatorio-politica-fiscal.ibre.fgv.br/reformas/tributacao/reforma-do-imposto-de-renda

[7] 60%*15%+40%*25%.

[8] 31%*15%+69%*9%.

Deixar Comentário