No rumo certo, governo ainda tem um longo caminho para voltar ao patamar de 2007-2009

Nosso Indicador de Vulnerabilidade Fiscal aponta que País hoje está melhor que em 2017-19, quando havia teto de gastos, mas ainda com muito a percorrer para voltar ao nível de 2007-09, quando Brasil tinha ‘investment grade’.

Do ponto de vista macroeconômico, a incerteza e os riscos associados à execução da política fiscal constituem a maior explicação para o elevado patamar dos juros reais domésticos, dado que o Banco Central (BC) é operacionalmente independente e o país não apresenta vulnerabilidade externa, com déficit em transações correntes controlado.

Nesse sentido, considerando a exceção extemporânea decorrente da pandemia da Covid-19 e dado que o Brasil convive com dívida pública em trajetória de consolidação fiscal desde meados de 2016, há clara e evidente necessidade de o governo sinalizar e executar ações no sentido de diminuir a vulnerabilidade fiscal para que o país detenha as condições necessárias a fim de conviver com taxas reais de juros baixas.

Esse entendimento pode ser confirmado a partir de março deste ano, ao observarmos a diminuição da taxa real de juros decorrente de informações sobre o arcabouço fiscal, indicando que este traria previsibilidade sobre o regime fiscal nos próximos anos. Apesar das dúvidas e críticas que surgiram num primeiro momento, foi notória a melhora nos preços dos ativos, mesmo com as dúvidas existentes em relação ao cumprimento das metas estabelecidas para o resultado primário.

Essas metas de resultado primário constituem uma síntese do compromisso fiscal do governo Lula III para eliminar a vulnerabilidade fiscal, de modo que urge a necessidade de indicadores para acompanharmos com mais abrangência essa vulnerabilidade fiscal e depreendermos se o governo está, na margem, indo na direção de piora ou melhora da qualidade das contas públicas. Nesse sentido, apresentamos o indicador de vulnerabilidade fiscal (IVF) do governo federal, com o objetivo de contribuir para o debate público acerca do tema.

A ideia desse indicador é termos uma métrica da vulnerabilidade fiscal doméstica a partir de uma metodologia adaptada e divulgada pelo próprio Tesouro Nacional para avaliar os entes subnacionais, julgando mensalmente o governo federal com a mesma régua que este julga os entes subnacionais: “Pois, vós sereis julgados com o mesmo julgamento que julgardes; e sereis medidos, com a mesma medida com que medirdes.” (Mt 7:2).

Os dados que compõem o IVF são públicos, divulgados nos sítios do Banco Central e do Tesouro Nacional, de modo que o indicador se torna replicável. Logo, esperamos que, com o acompanhamento mensal, seja possível responder se as decisões de política econômica do atual governo (e dos próximos) estão na direção de diminuir a vulnerabilidade fiscal doméstica ou na direção da insolvência das contas públicas. Divulgaremos nota pública à imprensa com o objetivo de detalhar a construção do IVF.

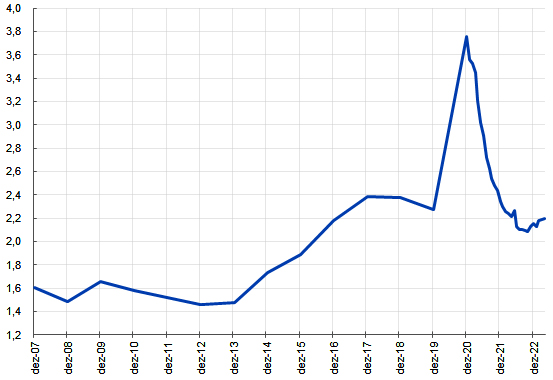

A interpretação do IVF é direta: quanto maior o indicador, pior é a situação fiscal, ou seja, mais vulnerável fiscalmente se encontra o governo federal. No gráfico, observamos a evolução da medição, que se encontra hoje em patamar inferior ao vigente no triênio 2017-2019, período do teto do governo Temer/Bolsonaro; existindo, porém, um longo caminho para voltar ao patamar de 2007-2009, quando o país possuía investment grade.

Dado que o IVF se encontra em nível menor do que vigia nos idos de 2017 a 2019, o governo federal se encontra menos vulnerável do ponto de vista fiscal. Logo, há implícita sugestão que, se a equipe econômica entregar os resultados primários prometidos na divulgação do arcabouço fiscal, haverá ganho de credibilidade, implicando acentuada queda na taxa real de juros. De fato, se a vulnerabilidade fiscal estiver num nível menor que naquele período, não haverá motivos para as taxas reais de juros estarem num nível tão maior, salvo a ausência de credibilidade do novo marco fiscal.

Indicador de Vulnerabilidade Fiscal, no período 2007 a abril de 2023

Fonte: Banco Central e Tesouro Nacional. Elaboração: AZ Quest.

Essa nossa leitura sobre a atual credibilidade da política fiscal, trazida pela relação entre o IVF e o atual patamar de taxas reais de juros, traduz também a percepção do Banco Central sobre o arcabouço fiscal. De fato, parafraseando o item 14 da Ata divulgada em 27 de junho, com o qual concordamos, temos o seguinte: “o arcabouço fiscal reduziu substancialmente a incerteza em torno do risco fiscal, porém permanecem desafios para o cumprimento das metas estipuladas para o resultado primário”.

Nesse sentido, vale ainda mencionar que a geração de superávits primários para tornar a dívida sustentável se apresenta como passo adicional ao prometido pelo arcabouço fiscal: se obtida, deve levar à diminuição adicional do patamar de taxa real de juros, provavelmente abaixo de 3%, implicando cenário de melhoria contínua nos indicadores fiscais tanto pela via de maior crescimento econômico quanto pela maior arrecadação.

Isso per se dá uma ideia dos ganhos substanciais que há para o governo Lula III, para os poderes constituídos, especialmente Legislativo e Judiciário, e para a sociedade (em geral) em fazer os esforços necessários para cumprir com o combinado na apresentação do arcabouço, entregando os resultados primários prometidos e até mesmo avançando na direção do ajuste fiscal em curso.

Por fim, destaque-se que o caminho para a extinção da vulnerabilidade fiscal não é rápido, tampouco fácil. Foram décadas para nos livrarmos da vulnerabilidade externa, mas hoje colhemos os benefícios de termos um balanço de pagamentos robusto. Da mesma forma, não é hora de aliviar no caminho do ajuste fiscal. É preciso fazer os esforços necessários para que o país volte a gerar os necessários superávits primários que tornam a dívida pública sustentável. Assim, o IVF contribui para monitorar se as medidas adotadas por este e pelos próximos governos estão na direção correta.

As opiniões expressas neste artigo são de responsabilidade exclusiva dos autores, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário