Avaliando a política monetária brasileira sob a ótica do Price Level Targeting

Há um amplo debate, que não é tão recente assim, sobre possíveis aprimoramentos no arcabouço de política monetária das economias centrais, à luz daquilo que parece ser uma mudança estrutural (ou ao menos bastante persistente): taxas de juros de equilíbrio muito baixas, próximas de zero em termos nominais – o que reduz bastante a margem de manobra para administrar recessões mais severas e duradouras (mais assemelhadas a depressões).

São várias as alternativas levantadas para lidar com esse “novo mundo”, tais como a elevação dos centros das metas de inflação nas economias centrais, de 2% para 4% (defendida por Olivier Blanchard desde 2010), a adoção de metas de PIB nominal (algo que foi muito discutido em 2011/12 para o caso dos EUA, em função da recuperação W-shaped), o Average Inflation Targeting (ou AIT, que foi alvo de coluna recente de meu colega de IBRE, José Júlio Senna, neste blog) e, ainda, o Price Level Targeting (ou PLT, que tem com um dos principais defensores, nos últimos tempos, o presidente do Fed de Nova York, John Williams, bem como o atual vice-chairman, Richard Clarida). Neste link é possível acessar um speech bem completo de um diretor do Banco do Canadá avaliando todas essas possibilidades, no âmbito de uma agenda para aprimorar o arcabouço monetário atualmente adotado pelo país (metas de inflação).

Em dito isso, meu objetivo neste post é o de avaliar a condução recente da política monetária brasileira à luz do PLT. Porque o PLT? Acho que o principal apelo para defender um PLT é que ele se aproxima mais de um regime de metas de PIB nominal do que o arcabouço de metas de inflação (sobretudo quando se leva em conta um regime de metas em que a autoridade dá pouco ou nenhum peso à atividade econômica/hiato em suas decisões – na medida em que, neste caso, a política monetária se torna muito pouco history dependent).

E o regime de metas de PIB nominal (Nominal GDP Targeting, ou NGDPT), por sua vez, parece ser superior aos demais – como indicaram recentemente Jeffrey Frankel, a ex presidente do Fed, Janet Yellen, e Robert Gordon, dentre outros. Garin, Lester & Sims (2015) apontaram, sob o prisma de um modelo teórico/conceitual, que o NGDPT é superior ao sistema de metas de inflação “puro” (strict inflation targeting) e à regra de Taylor/flexible inflation targeting (que, na prática, representa um mandato duplo da política monetária – explícito para o caso da inflação e explícito ou implícito para a atividade/hiato/desemprego), sobretudo quanto maior for a frequência de choques de oferta e quando os salários são rígidos em relação aos preços de bens e serviços.

Essa superioridade do NGDPT reside sobretudo no fato de que choques de oferta (favoráveis ou desfavoráveis) são automaticamente “repartidos” entre o PIB em volume e o nível de preços, em direções opostas, minimizando a possibilidade de atuações excessivamente pró-cíclicas da política monetária. Dada a maior frequência de choques de oferta e de termos de troca nas economias emergentes, Bhandari & Frankel 2017 argumentam que esse regime parece se adequar mais a esses países do que o sistema de metas de inflação.

Contudo, um regime de NGDPT traz algumas complicações operacionais relevantes, associadas às constantes revisões das Contas Nacionais, dentre outras. No caso do Brasil, em particular, ainda temos um desafio adicional associado ao conundrum envolvendo o excesso atipicamente elevado e sistemático de variação do deflator do PIB (e também do Consumo das Famílias) em relação à variação do IPCA (fenômeno que, em minha avaliação, está associado a uma subestimação do crescimento do volume de nosso PIB, dado o PIB nominal, como tenho pesquisado em profundidade há cerca de 3 anos).

Diante dessas dificuldades operacionais e técnicas relevantes para avaliar a política monetária brasileira sob a ótica do NGDPT, resolvi realizar essa análise com seu “primo” próximo, o PLT.

O primeiro passo consiste em escolher cuidadosamente um ponto de partida para desenhar a trajetória do nível de preços almejado/”natural”/de equilíbrio ao longo do tempo. Caso eu escolha 1999 – ano em que o regime de metas de inflação foi implementado no Brasil –, certamente eu teria como resultado um nível de preços sistematicamente superior à trajetória-meta, já que nesses 20 anos a inflação média no Brasil se situou acima do centro da meta.

Contudo, vou definir o ano de 2015 como ponto de partida para a trajetória-meta do nível de preços. Há vários motivos bem contundentes para escolher este ano. Em primeiro lugar, 2016 foi um ano em que houve uma mudança crucial e estrutural da política fiscal brasileira, com a adoção do teto de gastos para o governo federal – que, embora tenha passado a vigorar a partir de 2017 (pelos 20 anos seguintes), já teve efeitos expectacionais importantes em 2016 (na medida em que foi introduzida uma âncora que induz à solvência intertemporal do setor público).

Em segundo lugar, também em 2016 a política econômica brasileira como um todo (e não somente a monetária) ganhou uma maior racionalidade e, também, uma maior credibilidade (sobretudo na comparação com o período 2012-2014).

Por fim – e tendo em mente a lógica do NGDPT –, um terceiro elemento que sustenta a escolha de 2015 como ano-base é o fato de que o hiato do PIB nominal foi próximo de zero na média daquele ano. Embora o hiato do PIB em volume tenha sido negativo em quase 3% naquele ano (ou seja, o PIB em volume estava 3% abaixo do PIB potencial, segundo minhas estimativas), o IPCA médio anual, de +9% (+10,7% na comparação ponta-à-ponta, dez/16 sobre dez/15) se situou 4,5 p.p. acima do centro da meta de inflação (por conta sobretudo de uma inflação “corretiva” – recomposição de vários preços administrados represados nos anos anteriores – e de um choque de oferta bastante desfavorável nos alimentos). Como o Consumo das Famílias respondeu, naquele ano, a 64,2% do PIB sob a ótica da demanda, a variação do deflator do PIB em 2015 estava “inflada” em cerca de 2,9 p.p. (excesso de 4,5 p.p. da inflação ao consumidor X peso de 64,2% do consumo familiar no PIB). Com efeito, o hiato negativo de quase 3% do PIB em volume é praticamente “anulado” pelo excesso de +2,9 p.p. da inflação varejista, gerando um hiato do PIB nominal nulo em 2015 (algo que, segundo minhas estimativas, aconteceu somente em 2015 e em 2001; em todos os demais anos esse hiato nominal foi positivo ou negativo).

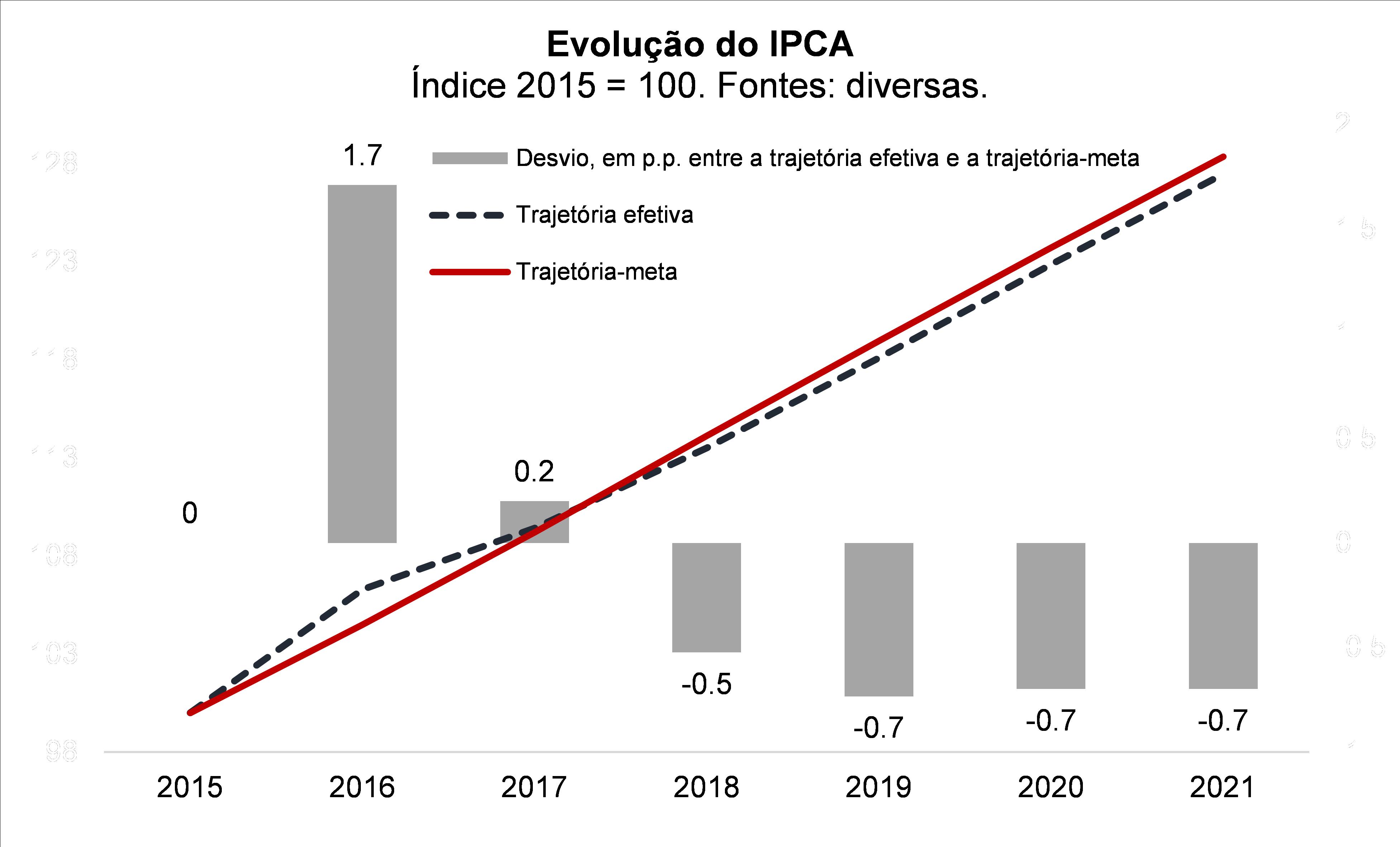

Nesse contexto, a figura abaixo apresenta a trajetória do nível de preços compatível com o centro da meta de inflação definida para o período 2016-2021 (+4,5% a.a. entre 2016 e 2018; +4,25% em 2019; +4% em 2020; e +3,75% em 2021). A figura também apresenta a trajetória efetivamente observada do nível de preços, já levando em conta projeções de consenso mais recentes para a inflação varejista entre 2019 e 2021. As barras cinzas denotam a diferença, em pontos percentuais, entre as duas trajetórias do nível de preços descritas acima.

Como pode ser notado, em 2016 o nível de preços se situou 1,7 p.p. acima da trajetória-meta. Essa divergência foi praticamente zerada em 2017 (ano em que a variação do IPCA foi 1,5 p.p. inferior ao centro da meta), mudando de sinal em 2018, para -0,5 p.p. Caso as projeções de consenso mais recentes para a variação do IPCA se concretizem, essa divergência negativa não somente irá se elevar mais um pouco neste ano de 2019, como irá persistir ao menos até 2021.

Com efeito, caso o BCB operasse sob um PLT desde 2016, a prescrição de política monetária desde meados de 2018 seria bastante clara: cortar ainda mais o juro nominal, de modo a fazer com que a inflação acelerasse em 2019-2020 para algo mais próximo de +4,3% a.a. (contra os +4% a.a. projetados hoje para a média desse período), zerando o gap de nível de preços apontado na figura acima até meados de 2021.

Naturalmente, isso parte do pressuposto de que o BCB teria credibilidade o suficiente para operar sob um regime como esse – que, na prática, geraria uma taxa de inflação anual mais volátil, por um lado, mas um nível de preços mais previsível, por outro.

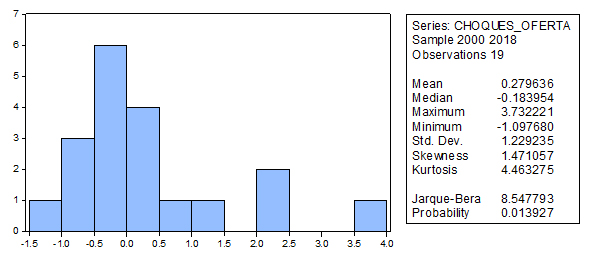

No entanto, para que um PLT fizesse sentido no Brasil (e mesmo em outros países), seria preciso ter uma ideia do padrão de comportamento, no tempo, dos choques de oferta e de preços relativos (câmbio, preços agrícolas, mudanças na tributação indireta, preços de combustíveis e energia, greves etc.): i) eles têm média zero no longo prazo?; ii) eles apresentam reversão relativamente rápida para a média (coeficiente autorregressivo negativo em bases anuais)?; e iii) eles têm uma distribuição próxima de uma Normal, simétrica e com poucos outliers?

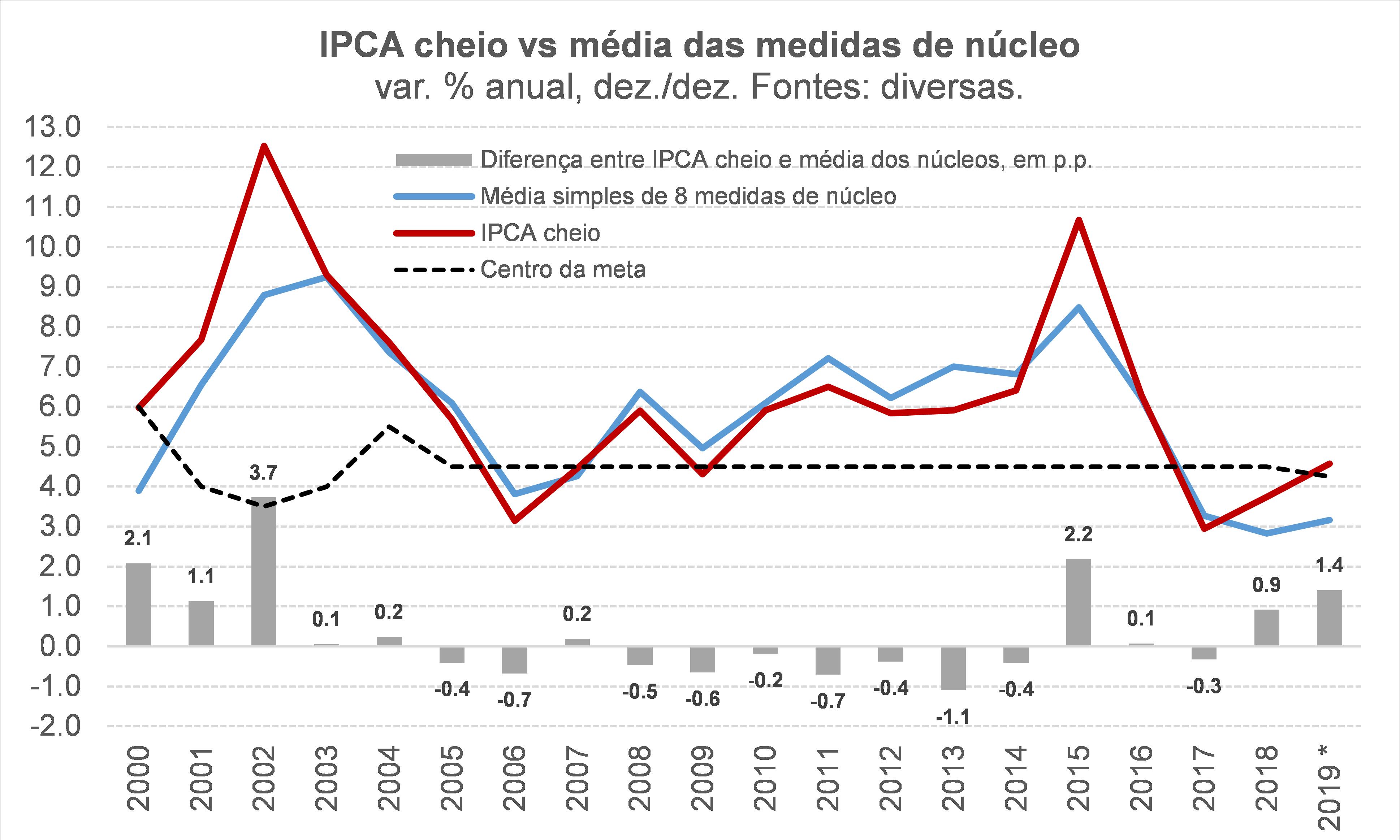

Buscando tentar responder a esses questionamentos, construí uma série anual dos choques de oferta observados na economia brasileira entre 2000 e 2019 (neste último caso, 12 meses encerrados em abril). Minha proxy desses choques de oferta é a diferença entre a variação do IPCA total e a variação da média das oito medidas de núcleo usualmente acompanhadas pelo BCB e pelo mercado (incluindo os Serviços subjacentes). A figura abaixo apresenta essas informações (deixando evidente também que a inflação cheia vem acelerando desde 2018 em função principalmente de choques de oferta desfavoráveis, já que os núcleos está há cerca de dois anos e meio correndo em torno de 3% a.a.).

Em média, os choques de oferta impactaram o IPCA cheio em +0,3 p.p. em 2000-2019 (mesmo valor para 2000-2018). Ou seja: um valor razoavelmente diferente de zero. Ademais, o coeficiente de autocorrelação desses choques de oferta é positivo e bem distante de zero, denotando alguma persistência (e não uma rápida reversão à média). Por fim, a distribuição anual desses choques é bem diferente de uma Normal, como pode ser notado abaixo.

Nesse quadro, o flexible inflation targeting (função de reação do BCB dada por uma regra de Taylor com o desvio da inflação esperada E hiato do produto, ambos com sinais positivos) parece ser superior ao PLT para o caso brasileiro, aproximando-se mais das propriedades desejáveis do NGDPT.

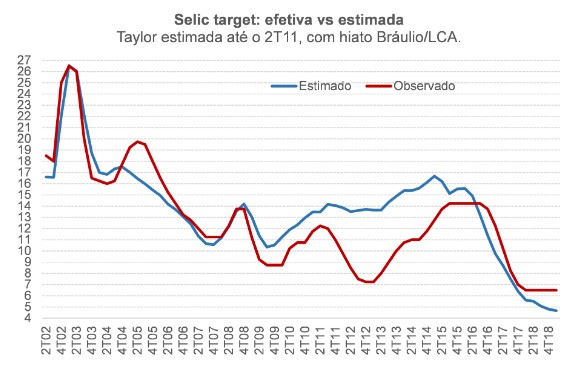

De todo modo, a prescrição de política monetária sugerida pela regra de Taylor estimada por mim para o Brasil, abaixo, não é muito diferente daquela sugerida pelo exercício de PLT apresentado acima: mais estímulo monetário (e desde meados de 2018). Nesse contexto, a conduta efetiva da política monetária praticada pelo BCB nos últimos trimestres tem-se assemelhado mais a um “strict inflation targeting”, com a autoridade reagindo somente à diferença entre a inflação cheia esperada e o centro da meta – comportamento que, na literatura, ganhou a alcunha de inflation nutter.

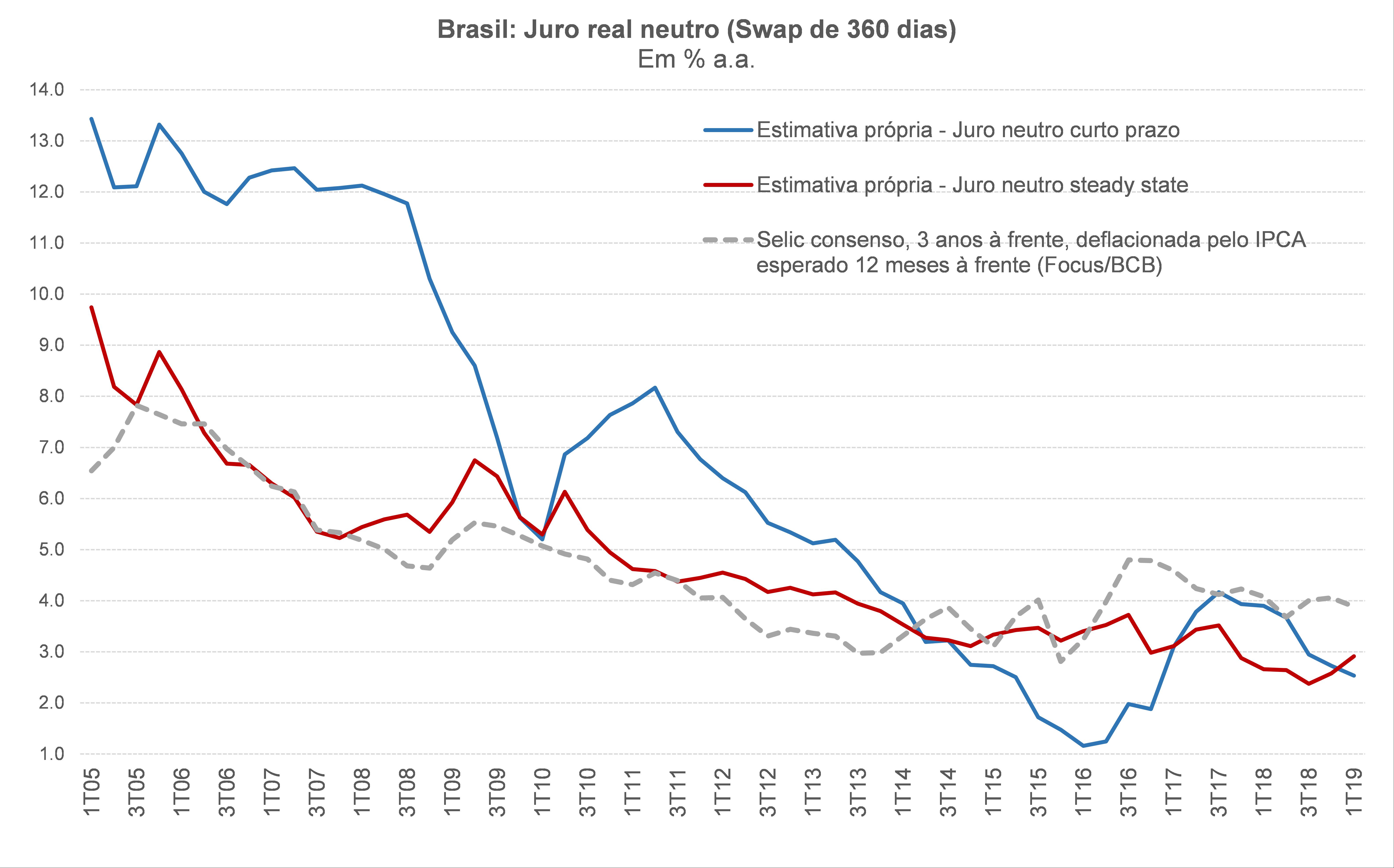

Vale assinalar, por fim, que a estimativa da regra de Taylor apontada acima leva em conta uma estimativa de juro neutro “de mercado” (Selic 3 anos à frente projetada pelo consenso, no âmbito da pesquisa Focus/BCB). Essa estimativa “de mercado” sugere um juro neutro real em torno de 4% a.a. hoje (nesse nível desde 2016).

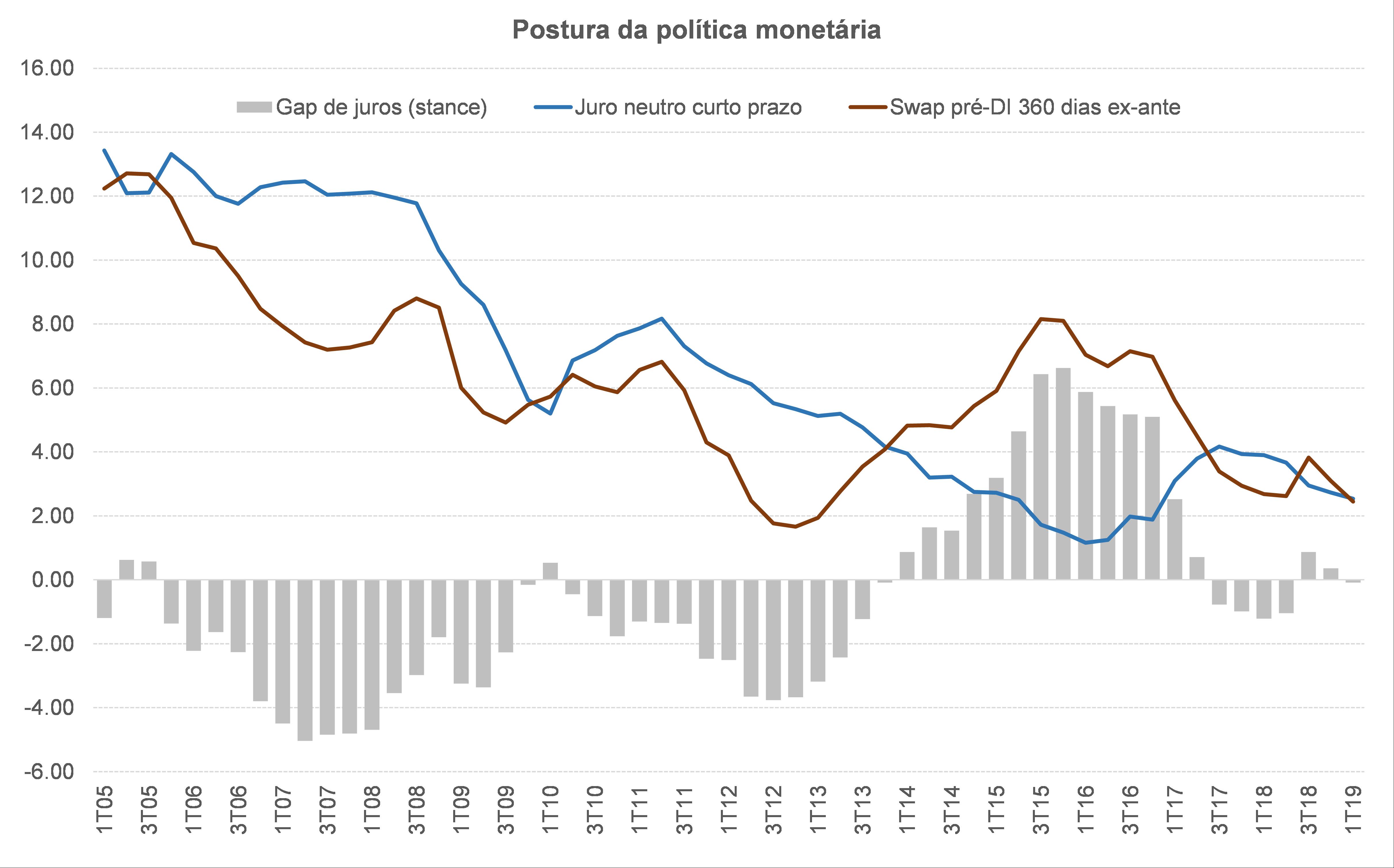

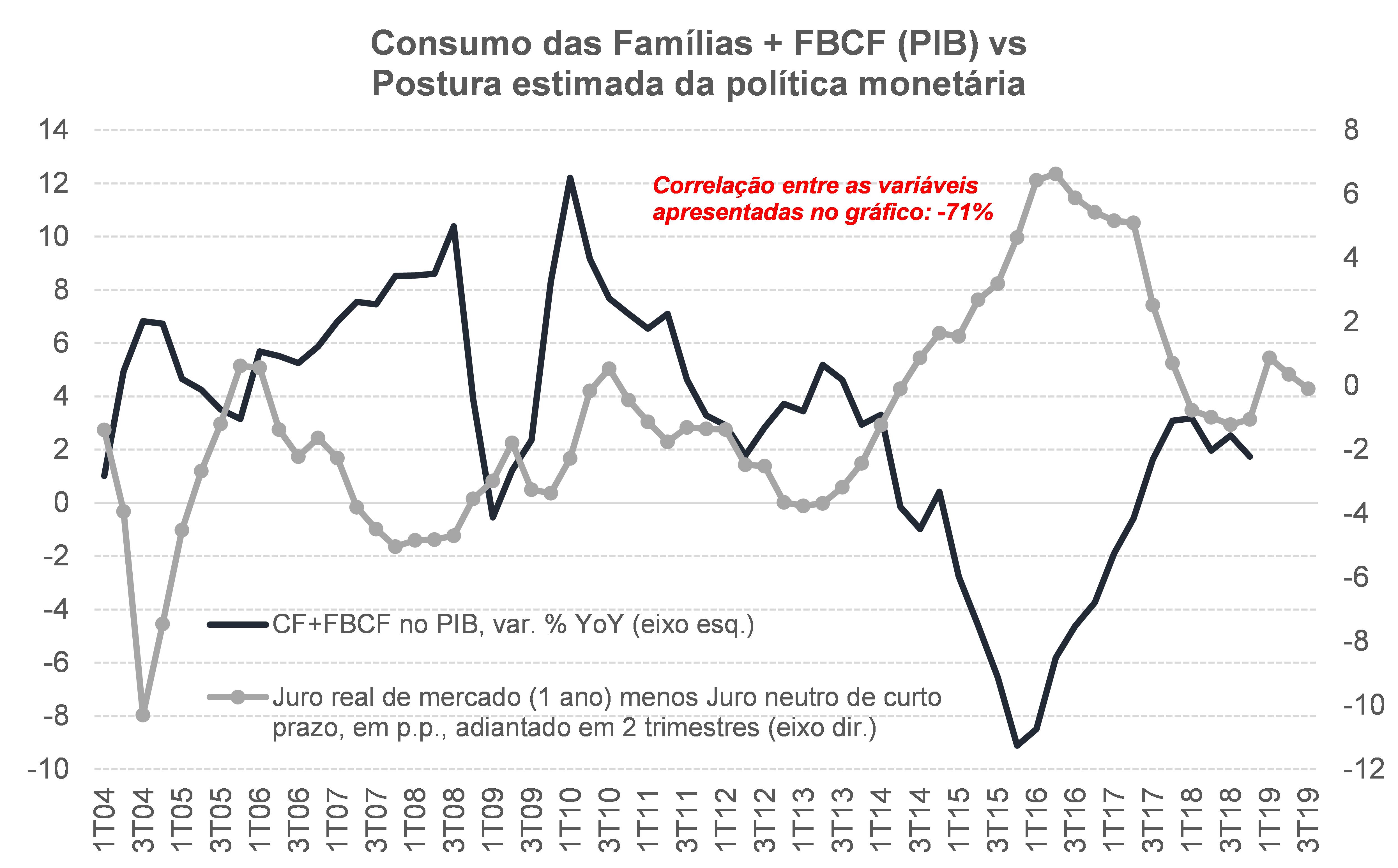

Contudo, estimativas que desenvolvi recentemente apontam que o juro neutro, sobretudo o de curto prazo[1], parece estar mais próximo dos 2,5% a.a. atualmente, o que significaria uma postura neutra (nem estimulativa, nem contracionista) da política monetária desde o 3º trimestre de 2018 (ver figuras abaixo). Nesse quadro, a dosagem necessária de estímulo monetário para acelerar o ritmo de expansão da demanda privada doméstica, zerar o hiato do produto, e levar a inflação dos núcleos para mais perto do centro da meta no horizonte relevante, seria ainda maior do que aquela sugerida pela regra de Taylor apresentada acima.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário