Política monetária afeta o PIB potencial (e não apenas o hiato)

Já sabemos há algumas semanas que o IPCA encerrou 2019 com variação positiva de 4,31%, ligeiramente superior à meta de 4,25%, após dois anos consecutivos de leituras anuais bastante abaixo da meta. Ato contínuo, alguns analistas já se apressaram em utilizar esse fato para argumentar que foi correta a pausa na flexibilização da Selic entre maio de 2018 e julho de 2019.

Bem, não é segredo para ninguém que o IPCA somente registrou essa variação no ano-calendário de 2019 por conta da alta bastante atípica das proteínas animais no último bimestre do ano, reflexo de um expressivo choque de oferta desfavorável global associado à febre suína. Da alta de 4,31% do IPCA em 2019, 0,86 p.p. adveio do grupo “carnes”, que pesa pouco menos de 3% do índice total. Ou seja, sem esse item, o IPCA teria subido cerca de 3,5% no ano passado - percentual semelhante àquele apontado pelas projeções de consenso do mercado e do próprio BCB durante boa parte do período que vai de maio de 2018 a novembro de 2019 (antes, portanto, da materialização efetiva desse choque, que se revelou muito mais expressivo do que se projetava alguns meses antes).

Não à toa, as medidas de núcleo de inflação, que expurgam os efeitos diretos dos choques de oferta/mudanças de preços relativos (mas capturam seus efeitos secundários), encerraram 2019 com variação em torno de 3% - no piso do intervalo de metas, pelo terceiro ano consecutivo.

Nesse contexto, a despeito desse forte repique no final de 2019, as projeções para a inflação cheia em 2020 ficaram praticamente inalteradas, apontando para uma variação do IPCA em torno de 3,5%, abaixo da meta de 4%. Vale assinalar que mesmo sem levar em conta os impactos “deflacionários” da introdução da nova estrutura de ponderação baseada na POF 2017/18, a alta do IPCA projetada para 2020 ainda estaria abaixo da meta, em cerca de 3,7%.

Com efeito, considerando as expectativas atuais, temos - deixando de lado o outlier de dezembro de 2019 - a perspectiva de quatro anos consecutivos de inflação correndo abaixo da meta (e perto do piso, no caso dos núcleos). Nem mesmo o reinício do processo de flexibilização da Selic a partir de julho do ano passado, em conjunto com o forte estímulo de demanda introduzido com a liberação de saques extemporâneos do FGTS, foram suficientes, na avaliação dos mercados e do próprio BCB, para fazer com que inflação projetada para 2020 convirja para a meta.

Quatro anos de inflação abaixo da meta: isso corresponde, em minha humilde opinião, a um forte indício de inadequação da postura da política monetária, como eu e outros colegas temos argumentado já há algum tempo. E ajuda a explicar ao menos parte da retomada atipicamente lenta da atividade após a recessão de 2014-16.

Esses resultados de inflação não poderiam ser questionados caso nosso regime monetário fosse um Price Level Targeting (PLT), já que esses desvios negativos sistemáticos estariam compensando, em alguma medida, os desvios positivos sistemáticos de 2010-2016. Não obstante, até onde eu saiba, o regime ainda é de metas de inflação, em que deve haver uma simetria na resposta da política monetária a desvios da inflação em relação às metas, independentemente dos sinais desses desvios.

Alguns argumentam que a perda de credibilidade da política monetária em 2011-2014 justificaria uma postura “durona” do BCB, por meio da manutenção da inflação abaixo da meta por algum tempo. O problema dessa argumentação é que, desde meados de 2016, com a mudança no comando do BCB, a credibilidade foi restaurada quase que instantaneamente, como sugerem as projeções de longo prazo da inflação em relação às metas (processo que também se beneficiou da mudança de rumo da política fiscal/parafiscal adotada a partir de 2015, que se intensificou nos anos seguintes).

Um argumento novo que surgiu recentemente tenta justificar essa assimetria da política monetária brasileira nos últimos anos ao fato de que a trajetória das metas brasileiras passou a ser cadente a partir de 2019 (até pelo menos 2021). Diante disso, seria “correto” tolerar uma inflação abaixo da meta corrente, facilitando o cumprimento da meta no futuro próximo.

Deixando de lado a discussão sobre o mérito da redução da meta (Aloísio Araújo e Sérgio Werlang, dentre outros, avaliam que foi um erro fazer isso, neste momento – opinião com a qual concordo, como explorei em mais detalhes em um outro post), eu reajo a este último argumento relembrando, mais uma vez, que o regime de metas de inflação formalmente não prevê esse tipo de assimetria no tratamento despendido a desvios positivos ou negativos da inflação em relação às metas (mesmo que estas últimas estejam mudando ao longo do tempo).

Dada a trajetória de metas no horizonte relevante (tipicamente 2 anos à frente), a função da política monetária envolve buscar entregar inflação em torno da meta em todo esse horizonte (e não somente ao final dele), independentemente se a meta é estável ou não (e independentemente se a meta é “alta” ou “baixa” na comparação com outros países).

Também é importante assinalar que essa “estratégia” - tolerar uma inflação abaixo da meta hoje para facilitar o cumprimento da meta futura, que é mais baixa - não é isenta de custos, mesmo com uma autoridade monetária gozando de elevada credibilidade.

Os custos de curto prazo são óbvios: o desemprego precisa ser mantido acima do nível de equilíbrio para viabilizar isso, o que certamente gera impactos negativos sobre o bem-estar (muito provavelmente superiores aos impactos favoráveis sobre o bem-estar de uma inflação abaixo da meta, já que o desemprego está cerca de 2,5 p.p. acima do neutro, contra uma inflação 0,5 p.p. abaixo da meta neste ano de 2020).

E esses custos, em contraste com a visão ainda dominante dentre vários economistas, não se limitam ao curto prazo: como tenho reiterado em vários textos, a manutenção de um hiato do produto negativo por tantos anos (2015 a 2021?22?23?), via efeito histerese, pode “machucar” o potencial de crescimento futuro, atuando na prática como uma espécie de contrarreforma.

Como a decisão tem sido a de encolher persistentemente o fiscal/parafiscal desde 2015 (refletindo a combinação de três aspectos: necessidade; introdução de maior racionalidade na política econômica; e, também, algum viés ideológico pró Estado mínimo[1]), resta basicamente à política monetária a capacidade de atuar para fechar esse hiato negativo de recursos – ainda que algumas medidas pontuais e envergonhadas de estímulo à demanda tenham sido introduzidas nos últimos anos, como a liberação de saques extemporâneos do FGTS[2]. Espaço existe, já que a Selic, embora nas mínimas históricas, ainda está bem distante do Zero Lower Bound. Ademais, ainda há a possibilidade de redução de recolhimentos compulsórios.

Mais recentemente, no final do ano passado, o BCB justificou sua sinalização de maior cautela quanto a eventuais cortes adicionais da Selic neste ano de 2020 em função de um possível aumento da potência da política monetária associado a várias reformas e inovações no mercado de crédito. Contudo, tanto a magnitude quanto o timing de maturação dessas medidas são altamente incertos (vide o caso do Cadastro Positivo “2.0”). Nesse contexto, no curto prazo, um fechamento mais rápido do hiato ainda depende em boa medida da política monetária tradicional.

Assim, ao manter a inflação tanto tempo abaixo da meta, tendo como contrapartida um hiato persistentemente muito negativo, a política monetária poderá gerar um fechamento desse hiato da pior maneira possível, com o PIB potencial colapsando para o PIB efetivo/demanda (e não o contrário, que seria o correto). Ou seja: a política monetária não é neutra no médio e longo prazo, já que ela também pode impactar o potencial de crescimento.

Eu sempre achei estranha essa hipótese “canônica” da teoria econômica mainstream. Ora, se inflação muito elevada e volátil, bem como hiperinflação, encurtam os horizontes de planejamento, afetando negativamente decisões de investimento em ativos fixos e intangíveis (os quais geram repercussões também sobre a produtividade agregada), isso quer dizer que a moeda não é neutra do ponto de vista do PIB potencial. Do mesmo modo, quando o BCB e outras autoridades monetárias apontam que a estabilidade monetária/financeira é uma condição necessária para alongar os horizontes e desenvolver os mercados de crédito e capitais, está implícito nas entrelinhas que políticas de estabilização monetária/financeira elevam o PIB potencial.

Um paper recente de autoria de Jordà, Singh & Taylor, publicado no NBER (“The long-run effects of monetary policy”), joga ainda mais luz nesse debate da não neutralidade da política monetária no médio e longo prazos. Os autores utilizaram dados de 17 países, para o período 1890-2015, para estimar os efeitos de longo prazo da política monetária doméstica.

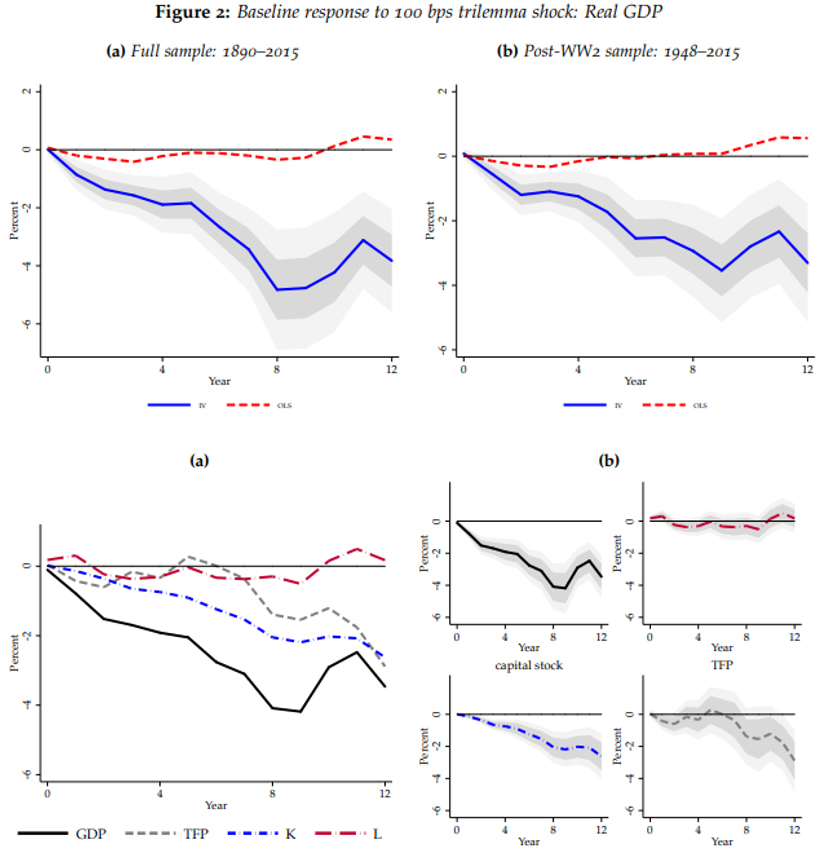

As figuras abaixo mostram os impactos de um choque permanente, exógeno e idiossincrático (isto é, não explicado por fatores globais) de 100 pontos-base na taxa de juros doméstica sobre o PIB e sobre seus componentes (sob a ótica da contabilidade do crescimento).

Como pode ser notado, os impactos de choques na política monetária doméstica sobre a economia são altamente persistentes. Isso é a histerese.

Os autores identificam impactos significativos sobre a acumulação de capital e sobre a produtividade sistêmica (até mesmo porque ambas estão inter-relacionadas por vários canais). O impacto sobre o número total de horas trabalhadas, por sua vez, seria nulo.

Este último fato sinaliza que não haveria histerese no mercado de trabalho? Não mesmo. Os autores mediram o insumo trabalho apenas “fisicamente”, sem levar em conta a qualidade. Ou seja: parte do capital humano está incorporado na medida de PTF que eles utilizaram (já que a PTF é obtida por resíduo). De fato, são muitos os trabalhos que apontam a existência de histerese no mercado de trabalho (ver aqui um survey dessa literatura). E a evidência recente para o Brasil nesse quesito é desanimadora: na semana passada a Insead divulgou o ranking de competitividade global de talentos, no qual o Brasil perdeu 8 posições entre 2018 e 2019. Boa parte desse movimento se deveu ao subcomponente “fuga de cérebros”, em que o Brasil despencou da 45ª posição para a 70º (dentre 132 países).

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] Como escrevi em outros dois posts neste blog (aqui e aqui), tão ou mais importante do que o tamanho do Estado é como ele arrecada os recursos e no que e como ele gasta. Estão aí os países nórdicos para provarem que Estados “grandes” podem conviver com arcabouços econômicos/institucionais altamente liberais, gerando níveis de produtividade na fronteira tecnológica, baixa desigualdade e elevado bem-estar.

[2] Tem havido uma certa demonização de políticas de estímulo à demanda nos últimos anos, à luz dos excessos cometidos em 2012-2014. Contudo, naquele momento, a economia brasileira operava em um quadro de hiperemprego, o que exigia políticas de desestímulo à demanda (algo que não foi feito por conta sobretudo do ciclo político-eleitoral, mas também por um erro de diagnóstico do governo e setor privado sobre o nível do hiato em tempo real). Nos últimos anos, a economia brasileira tem operado muito abaixo do seu potencial, o que justifica medidas de estímulo à demanda (obviamente avaliando o custo-benefício de cada uma delas e levando em conta outras restrições, como a solvência fiscal). Em resumo, tomando emprestada uma frase do economista José Francisco Lima Gonçalves em ótimo artigo no Valor no ano passado: “Desde logo, um mau cozinheiro não condena a gastronomia”.

Comentários

Deixar Comentário