Taxa de câmbio e diferencial de juros: indo além das visões parciais

A crença de que um aumento do diferencial de juros implica, necessariamente, uma apreciação da taxa de câmbio é uma visão parcial e ingênua do fenômeno de determinação da cotação da moeda. Extensões triviais do arcabouço da paridade descoberta da taxa de juros ou observações mais cuidadosas da relação entre a taxa de câmbio e os seus determinantes deixam claro que essa discussão vai muito além do diferencial de juros. Não estamos dizendo que os juros são insignificantes para a dinâmica da moeda, mas afirmamos que, nos últimos meses, sua contribuição foi marginal e bastante menor do que narrativas mais apressadas sugerem.

O debate sobre a relação entre diferencial de juros e taxa de câmbio ganhou renovada tração com o início do ciclo de normalização monetária. Muitos defendem que a elevação dos juros, tal como precificada pelo mercado, implicará necessariamente em apreciação da moeda. Alguns chegaram a dizer, até mesmo, que a antecipação do ajuste (front-loading) feita pelo Banco Central teria como objetivo implícito a promoção de fortalecimento da taxa de câmbio no curto prazo.

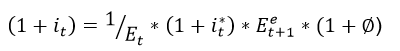

A matriz teórica que sustenta tal argumento é bastante conhecida: a paridade descoberta da taxa de juros. Peço perdão pela derivação que segue, mas acho importante todos terem os conceitos bem definidos. Sua construção parte de uma escolha de alocação entre ativos de renda fixa, no país doméstico ou no exterior, sob hipótese de perfeita mobilidade de capitais e indiferença no carregamento destes ativos. A taxa de juros doméstica é dada por It, de forma que deter um ativo doméstico, por um período, rende 1+It+1. Se a escolha for por reter ativos no estrangeiro, que rendem It*, a rentabilidade obtida será de 1+ It*.

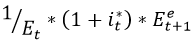

Notem, no entanto, que a moeda doméstica não é igual à moeda estrangeira, ou seja, o investimento no exterior precisa ser convertido, em termos da moeda doméstica, pela taxa de câmbio (1/Et). Portanto, no período seguinte, a rentabilidade do investimento no exterior, convertida à divisa nacional, será de  , onde o último termo é a expectativa de depreciação da moeda nacional durante um período.

, onde o último termo é a expectativa de depreciação da moeda nacional durante um período.

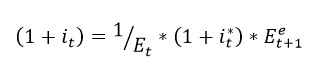

Em equilíbrio, as duas rentabilidades seriam equivalentes. Logo,

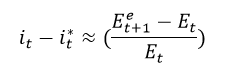

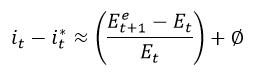

Ou, em aproximação logarítmica,

Em resumo, a paridade descoberta nos diz que a expectativa de depreciação da moeda doméstica possui estreita ligação com o diferencial de juros entre a economia doméstica e a economia estrangeira. Um aumento do diferencial de juros hoje  aumenta a atratividade dos ativos domésticos, promove entrada de capital que aprecia a moeda hoje

aumenta a atratividade dos ativos domésticos, promove entrada de capital que aprecia a moeda hoje  e, portanto, eleva a expectativa de depreciação futura de forma que a condição de paridade continue sendo satisfeita.

e, portanto, eleva a expectativa de depreciação futura de forma que a condição de paridade continue sendo satisfeita.

É uma construção teórica elegante e que, sem dúvida, nos dá uma intuição importante. Devemos nos lembrar, no entanto, que modelos são sempre simplificações da realidade, desenhados para ressaltar um aspecto específico e não abarcar todos os múltiplos efeitos possíveis. Dito de outra forma, o mundo real é bem mais complicado: modelos são ferramentas analíticas muito úteis, mas é necessário entender seus limites e interpretar, com a devida parcimônia, os seus resultados.

Não precisamos sequer sair do mundo teórico para relativizar as implicações da paridade descoberta dos juros. Sabemos que este modelo pressupõe livre mobilidade de capital e indiferença entre o carregamento de ativos domésticos ou estrangeiros. É possível relaxar esta última hipótese ao introduzir um termo de prêmio de risco (ø) associado à opção pelo carregamento do ativo doméstico – em termos práticos, entenda isso como a existência de um risco-país na economia local. A equação de paridade, sob esta formulação, passa a ser como

o que, em sua aproximação logarítmica, implica em

Repare, portanto, que o diferencial de juros perde a relação direta com a expectativa de depreciação da moeda: um aumento relativo do juro doméstico que “compense perfeitamente” um aumento da percepção de risco soberano mantém a relação de paridade intacta sem modificar as expectativas cambiais. A existência de uma relação mecânica entre o diferencial de juros e a taxa de câmbio, (implicitamente) defendida por muitos, é ingênua.

Saindo do mundo teórico, como funciona a relação prática entre juros e câmbio? Em um longa lista de posts anteriores[1], já discutimos os movimentos cambiais como um fenômeno complexo, que combina o comportamento de fundamentos globais, do diferencial de juros e de questões idiossincráticas. A relação entre a taxa de câmbio e estes “blocos” não parece ser estável no tempo, ou seja, o peso relativo dos fundamentos oscila – o que já foi central para determinar o comportamento da moeda não é, hoje, necessariamente relevante.

Traduzindo, é perfeitamente possível que tenhamos janelas onde a correlação usual entre a taxa de câmbio e alguma de suas variáveis explicativas – por exemplo, o diferencial de juros – se quebre, seja estatisticamente insignificante ou analiticamente menos relevante (no sentido de ser pouco explicativa para a dinâmica em curso). O peso de cada fundamento muda a cada momento e a análise da moeda não deve ser feita de forma estática.

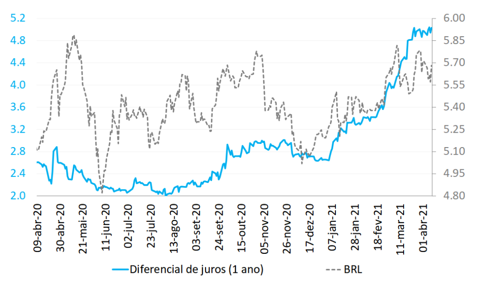

O gráfico abaixo, ao comparar o diferencial de juros e o comportamento de nossa moeda (BRL) frente ao dólar americano (USD), sugere que foi exatamente isso que ocorreu durante o último ano. O aumento do diferencial de juros de mercado (juros de 1 ano) [2], evidente desde agosto do ano passado, deveria estar associado a um fortalecimento do BRL. Certamente não foi isso que aconteceu; em específico, sugere-se uma correlação inversa (positiva) entre o diferencial de juros e a taxa de câmbio a partir de dezembro de 2020, com aumento da primeira variável em aproximadamente 250bps e depreciação da moeda pouco inferior a 15%.

Gráfico 1: Diferencial de juros de 1 ano vs. taxa de câmbio nominal (BRL/USD)

Fonte: Bloomberg

Em termos práticos, não há por que existir uma relação mecânica entre o aumento dos juros e a apreciação da moeda. Em reconhecido isso, resta entender os determinantes dos movimentos observados nos últimos meses; a dinâmica é muito mais rica e vai muito além dos juros.

Para tanto, vamos recuperar o nosso modelo de decomposição da variação da taxa de câmbio. Relembrando: como fundamentos globais, utilizamos os preços de commodities (CRB), a posição do USD frente a outras moedas desenvolvidas (DXY) e o juro longo americano (Treasury de 10 anos). O diferencial de juros é, por construção, uma variável híbrida que combina o juro de 1 ano local e o juro de 1 ano americano. As questões idiossincráticas, por sua vez, são o resíduo, não associado à variável ou evento específico, que expurga do risco-Brasil (CDS de 10 anos) os fatores globais que possam influenciá-lo[3].

Os modelos são estimados em janelas móveis, de forma a incorporar as mudanças da relação entre a taxa de câmbio e os seus fundamentos. Desta avaliação conjunta dos determinantes da moeda e do risco, é possível decompor o comportamento do BRL, em qualquer janela de tempo, dentre fatores globais, diferencial de juros e fatores locais (idiossincráticos).

Concentramos a nossa análise no período de clara correlação positiva (e inversa à prescrição teórica) entre o diferencial de juros e a moeda, ou seja, desde o início de dez/20. A última janela de dados refere-se aos primeiros dez dias de abril. É perfeitamente possível que a contribuição de um aumento do diferencial de juros tenha sido, de fato, para a apreciação da moeda. Outros fatores, no entanto, devem ter mais do que compensado este vetor e levado à depreciação observada.

Como primeiro passo dessa análise, a tabela abaixo relaciona o comportamento das variáveis na janela temporal utilizada, com o sinal esperado para a contribuição de cada fundamento presente na primeira coluna.

Tabela 1: Comportamento recente das variáveis relevantes para o exercício

|

|

Contribuição de uma elevação |

30/11 |

30/12 |

29/01 |

26/02 |

30/03 |

09/04 |

|

DXY |

Depreciação |

91.9 |

89.7 |

90.6 |

90.9 |

93.3 |

92.2 |

|

CRB |

Apreciação |

160.1 |

166.7 |

174.2 |

190.4 |

184.9 |

186.7 |

|

Treasury 10 anos |

Depreciação |

0.84% |

0.93% |

1.07% |

1.41% |

1.71% |

1.66% |

|

Diferencial de juros (1 ano) |

Apreciação |

2.96% |

2.66% |

3.28% |

3.87% |

4.94% |

5.03% |

|

CDS Brasil (10 anos) |

Depreciação |

237.1 |

216.0 |

255.1 |

277.8 |

309.7 |

302.4 |

|

Aversão ao risco emergente |

Depreciação |

5.33% |

4.77% |

4.80% |

4.50% |

4.74% |

4.66% |

|

BRL |

- |

5.36 |

5.19 |

5.47 |

5.60 |

5.78 |

5.68 |

A apreciação cambial ocorrida durante dezembro de 2020 teve inúmeros vetores a empurrar nessa direção (USD mais fraco no mundo, preços de commodities mais elevados, queda importante do risco-país e descompressão do risco emergente), ainda que contrabalanceada pela elevação dos juros longos americanos e pela diminuição do diferencial de juros.

Do final de dezembro até o fim de março, a moeda registrou consistente depreciação, a despeito de contínua elevação do diferencial de juros e avanço dos preços de commodities. A abertura dos juros americanos, o fortalecimento do USD e, especialmente, o aumento do risco-Brasil parecem ter sido os vetores mais relevantes. Por fim, os primeiros dez dias de abril foram marcados por pequena apreciação cambial, com todas as variáveis elencadas conspirando para esse resultado.

Definidas as direções, resta estimar as contribuições dos fundamentos em cada janela móvel. Reduzimos a discussão aos três grandes grupos previamente explicados, os fatores globais, os fatores locais (questões idiossincráticas, obtidas por resíduo) e o diferencial de juros. A tabela abaixo resume as nossas simulações. Para cada período analisado, temos duas colunas. A primeira mostra as contribuições de cada componente para o comportamento final da moeda no período; a segunda mostra a participação de cada componente para o movimento ocorrido naquela janela de tempo. A participação, por construção, soma 100% do movimento observado.

Tabela 2: Decomposição do BRL (fatores globais, fatores locais e diferencial de juros)

|

|

Dez/20 |

Jan/21 |

Fev/21 |

Mar/21 |

Abri/21 (até 09/04) |

|||||

|

|

Cont (pb) |

Part (%) |

Cont (pb) |

Part (%) |

Cont (pb) |

Part (%) |

Cont (pb) |

Part (%) |

Cont (pb) |

Part (%) |

|

Fatores globais |

-4.8 |

154.9 |

2.7 |

50.8 |

1.7 |

72.6 |

5.2 |

168.2 |

-2.0 |

126.3 |

|

Fatores locais |

1.4 |

-45.4 |

3.2 |

58.8 |

1.0 |

41.4 |

-1.3 |

-40.6 |

0.5 |

-33.4 |

|

Diferencial de juros |

0.3 |

-9.6 |

-0.5 |

-9.5 |

-0.3 |

-14.0 |

-0.9 |

-27.7 |

-0.1 |

7.1 |

|

Total |

-3.1 |

100.0 |

5.4 |

100.0 |

2.4 |

100.0 |

3.1 |

100.0 |

-1.6 |

100.0 |

O exercício traz três mensagens muito importantes. Em primeiro lugar, tipicamente são os fatores globais que determinam a direção da variação da moeda. Na janela analisada, somente durante janeiro eles não foram o fator dominante, ainda que também tenham contribuído para o resultado (depreciação) observada. Já falamos isso muitas vezes: com poucas exceções, é o cachorro (o mundo) que balança o rabo (o Brasil), e não o contrário.

Em segundo lugar, os fatores locais conspiraram, na imensa parte do período analisado (a exceção foi durante março), para a depreciação da moeda. Quando o mundo empurrava para o enfraquecimento do Real, nossa dinâmica interna ampliava o movimento; quando o mundo atuava da direção de fortalecimento do Real, nossas peculiaridades restringiam os ganhos possíveis – sendo, inclusive, o fator preponderante a explicar a depreciação observada durante janeiro. Parafraseando o post publicado em fevereiro, a taxa de câmbio está, há meses, sob “fogo amigo”.

Por fim, cumpre notar que o diferencial de juros teve, durante todo o período analisado, a contribuição esperada pela literatura. Quando o diferencial diminuiu (em dezembro), operou na direção de depreciação; quando aumentou (todo o período posterior), contribui para a apreciação. O que este exercício demonstra é que outros fatores, para além dos juros, foram mais relevantes para a determinação da dinâmica final da moeda.

Em conclusão, a crença de que um aumento do diferencial de juros implica, necessariamente, em uma apreciação da taxa de câmbio é ingênua e se refere, quando muito, a uma visão parcial do fenômeno de determinação da cotação da moeda. Extensões triviais do arcabouço da paridade descoberta da taxa de juros (por exemplo, incorporando um termo de prêmio de risco) ou observações mais cuidadosas da relação empírica entre a taxa de câmbio e os seus determinantes deixam claro que essa discussão vai muito além do diferencial de juros.

Note-se, por fim, que não estamos dizendo que o diferencial de juros é insignificante para a dinâmica da moeda. Estamos, no entanto, afirmando que, durante os últimos meses, sua contribuição foi marginal e bastante menor do que as narrativas mais apressadas sugerem.

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

[1] “Turbulência no encontro das águas”. Blog do IBRE, abr/2017. Disponível em https://blogdoibre.fgv.br/posts/turbulencia-no-encontro-das-aguas . “A eleição chegou nos preços”. Blog do IBRE, mai/2018. Disponível em https://blogdoibre.fgv.br/posts/eleicao-chegou-aos-precos . “E em setembro, como foi? Câmbio, fatores domésticos e fatores externos”. Blog do IBRE, out/2018. Disponível em https://blogdoibre.fgv.br/posts/e-em-setembro-como-foi-cambio-e-fatores-domestico-e-externo . “Taxa de câmbio sob fogo amigo”. Blog do IBRE, fev/2021. Disponível em https://blogdoibre.fgv.br/posts/taxa-de-cambio-sob-fogo-amigo

[2] Para facilitar a exposição, optamos por mostrar somente o gráfico do diferencial de juros de 1 ano. Os resultados se mantêm para o diferencial dos juros referenciais e podem ser obtidos mediante pedido (N.A.)

[3] O exemplo mais simples é uma elevação geral do risco associado a países emergentes que leve a uma reprecificação do risco-Brasil sem que nenhum fator específico tenha ocorrido em nossa economia.

Comentários

Deixar Comentário