Novos núcleos, monetary overkill e o choque cambial

Escrevi recentemente neste blog dois posts comentando um estudo recente no qual trabalhei nos últimos meses, buscando estimar a Selic neutra brasileira (aqui e aqui). Ainda estou devendo a terceira parte, dando maiores detalhes técnicos sobre a estimação. Não obstante, como sempre surge um tema novo para comentar (caminhões, choque cambial etc.) nessa conjuntura frenética, resolvi quitar essa dívida disponibilizando um PowerPoint com esses detalhes (que foi utilizado em uma apresentação interna no IBRE e pode ser obtido aqui).

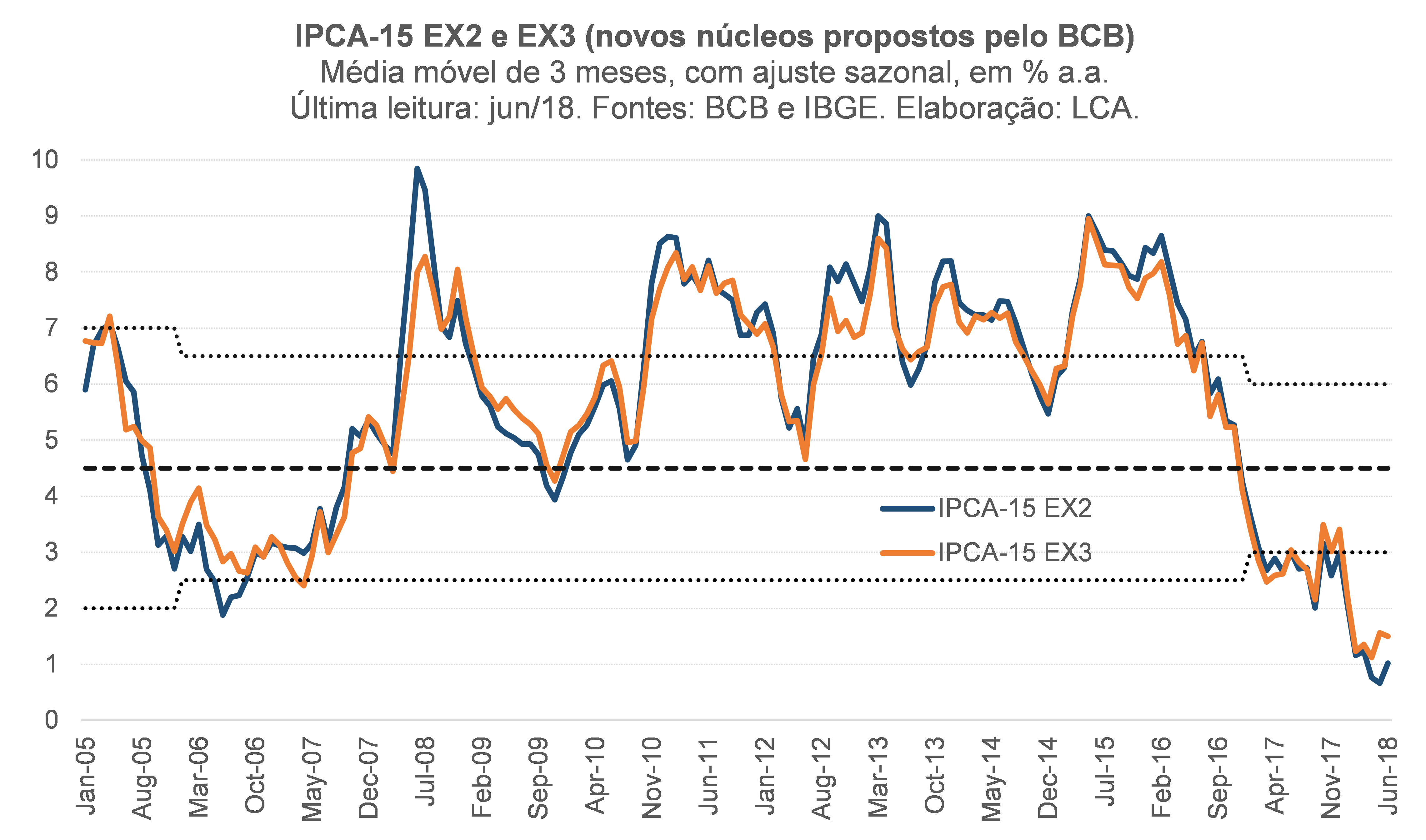

Falando em tema novo, não poderia deixar de comentar o fato de que o Banco Central do Brasil (BCB), no Relatório Trimestral de Inflação (RTI) divulgado na semana passada, introduziu duas novas medidas de núcleo de inflação, para além da meia dúzia que ele já costumava acompanhar: trata-se do IPCA-EX2 e do IPCA-EX3, que correspondem a combinações de inflações subjacentes dos serviços, dos alimentos no domicílio e dos bens industriais (ou seja, núcleos dos preços livres). Segundo a autoridade monetária, tais medidas de núcleo são claramente mais correlacionadas ao ciclo econômico (hiato) do que as demais.

O BCB, assim como várias outras autoridades monetárias, está sempre buscando aprimorar seus modelos e ferramentas de acompanhamento da conjuntura e este esforço envolvendo as novas medidas de núcleo certamente reflete isto. Contudo, em minha opinião, há algo a mais por detrás dessa iniciativa recente: o BCB está sinalizando ao mercado, ainda que indiretamente, qual seria sua avaliação quantitativa e em “tempo real” sobre a evolução do hiato do produto, na medida em que há muitos anos ele não divulga suas estimativas quantitativas desta variável não-observável – limitando-se a apontar, no momento atual, que “a economia segue operando com alto nível de ociosidade dos fatores de produção (...)”.

Ademais, tais medidas de núcleo tendem a ser justamente aquelas que o BCB deverá monitorar mais cuidadosamente de modo a aquilatar os possíveis efeitos secundários líquidos do choque financeiro negativo recente (que, de um lado, pressionou para cima o R$/US$, mas, de outro, reduziu a perspectiva de crescimento da demanda, tornando o hiato ainda mais desinflacionário do que se projetava). O BCB tentou deixar claro que não dará preferência a uma ou outra medida de núcleo, sempre olhando todas. Mas o fato de ele destacar, inclusive com alguns exercícios estatísticos, que as novas medidas são mais aderentes ao ciclo certamente as credencia como mais relevantes do que as demais.

Caso eu esteja correto nas observações elencadas acima, o BCB estaria adaptando, de maneira ótima, a condução da política monetária doméstica à luz do choque recente de preços relativos, na linha daquilo que argumentei em outros dois posts recentes neste blog (aqui e aqui). Isso significa dizer que ele está (estaria) dando um peso crescente, em sua função de reação, à evolução das medidas de núcleo, sobretudo àquelas mais aderentes ao ciclo econômico. Vale assinalar que, para coordenar melhor as expectativas, seria importante também passar a apresentar projeções desses núcleos.

Passando aos números propriamente ditos, a variação dessas novas medidas de núcleo está correndo, na ponta, em um intervalo de +1% a +1,5% em termos dessazonalizados e anualizados. Portanto, a inflação mais sensível ao ciclo segue muito baixa, correndo abaixo do piso da meta – em contraste com os índices cheios, que estão bastante pressionados no curto prazo por conta do choque de oferta temporário e desfavorável associado à paralisação dos caminhoneiros.

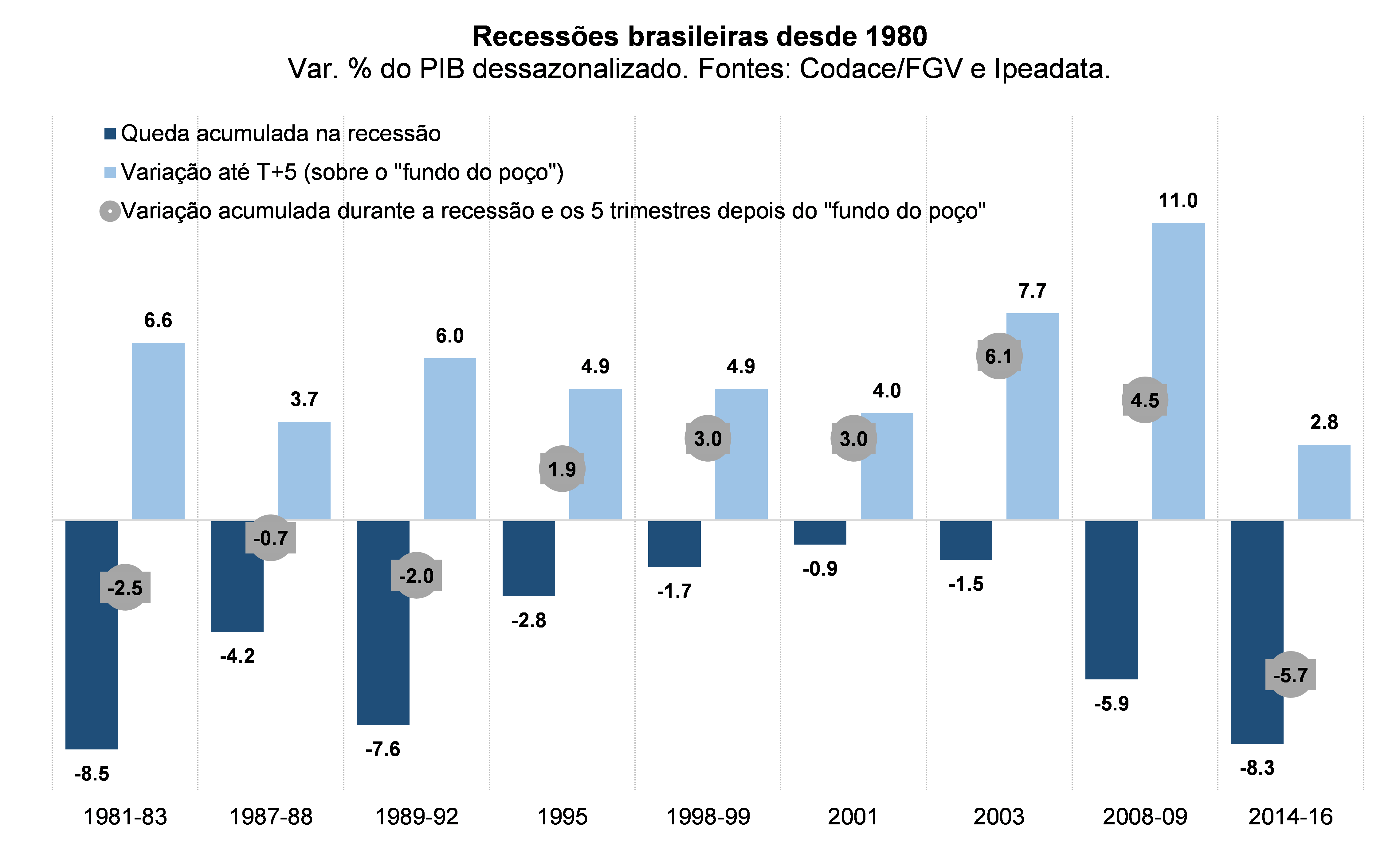

Notem que, ao longo de todo o ano de 2017, essas medidas de núcleo caminharam próximas do piso da meta de inflação, passando a um nível significativamente abaixo do piso neste ano de 2018. Quando eu contextualizo isso com a constatação de que a atual retomada do PIB brasileiro após a recessão vinha sendo atipicamente muito lenta até o 1º trimestre deste ano – mesmo quando comparada a outras recessões que foram tão severas e duradouras como a de 2014-16 (ver figura abaixo) –, fico cada vez mais convicto do diagnóstico de que o BCB cometeu um monetary overkill no último um ano e meio, ao flexibilizar muito lentamente e em magnitude insuficiente a política monetária (como já argumentei antes, no final deste outro post).

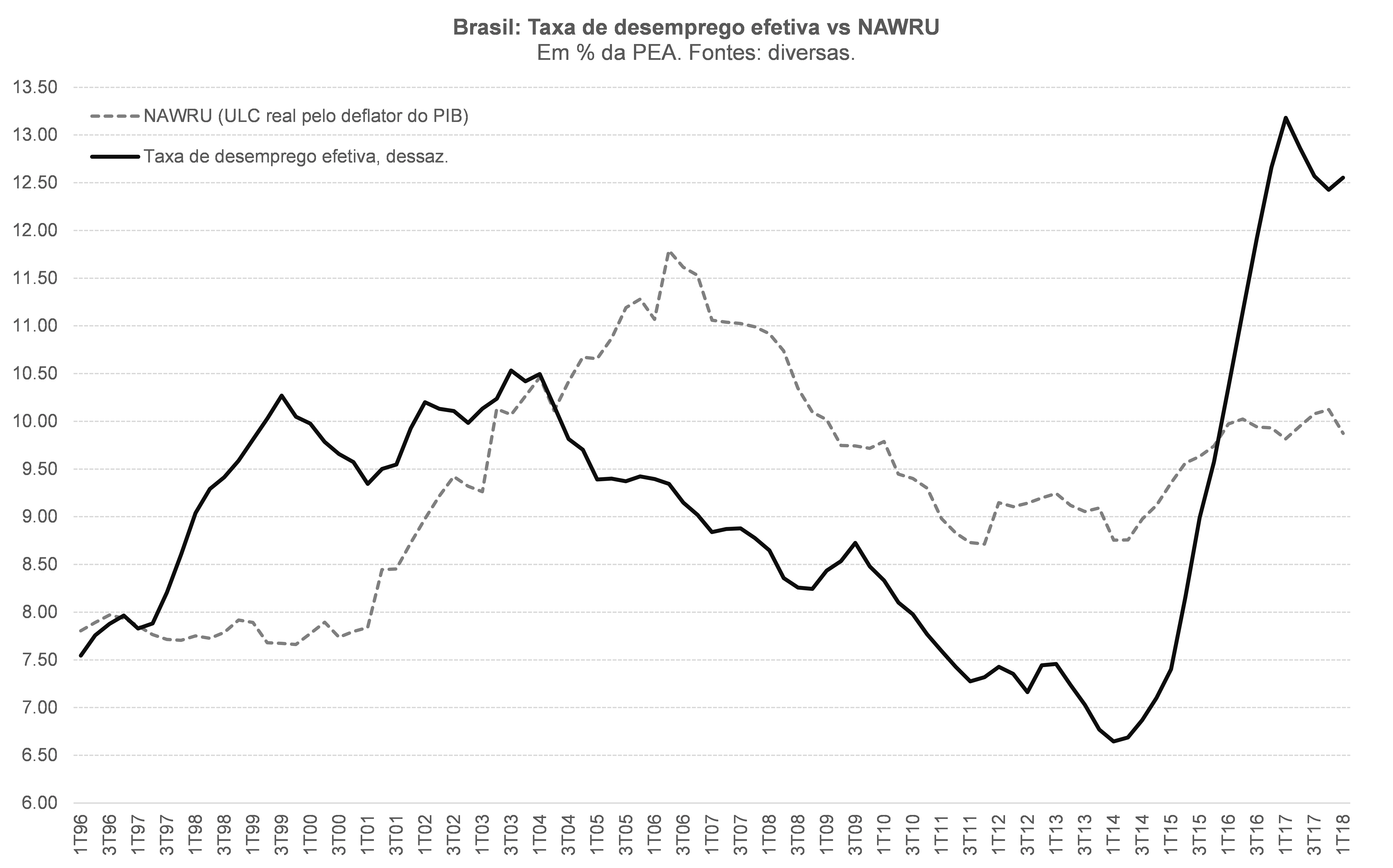

Alguns diriam: mas a Selic já caiu bem mais do que se projetava, chegando a um nível inédito na história brasileira em termos nominais e reais (ex-ante). Eu responderia: 6,50% a.a. ainda está bem distante de zero (como de fato foi implementado em várias economias centrais e mesmo algumas emergentes no day-after da grande recessão de 2008/09[1]) e os números de atividade (incluindo o expressivo hiato negativo – que pouco se alterou desde o final de 2016, ver figura abaixo) e a inflação sugerem que o juro básico deveria ter caído ainda mais ou ao menos mais rápido. Como apontei nos posts anteriores sobre a Selic neutra, foi somente no final de 2017 que a política monetária doméstica adentrou terreno estimulativo – ou seja, com bastante atraso, ainda mais quando se levam em conta as defasagens de seus impactos sobre a atividade e a inflação.

Dito de outro modo: não fosse o excesso de cautela do BCB, provavelmente teríamos crescido bem mais do que 1% já em 2017, com uma inércia mais favorável para 2018 e com inflação em torno do centro da meta neste biênio. Nesse ambiente contrafactual, parece ser razoável imaginar que a paralisação dos caminhoneiros não teria ocorrido, já que a demanda por serviços de transportes é elástica com relação ao PIB (mais detalhes aqui). Ademais, os resultados fiscais estariam significativamente melhores (já que o ciclo econômico desfavorável está subtraindo, hoje, algo entre 2 e 2,5 pp do PIB do primário recorrente, já incluindo nesta conta o desvio negativo da inflação em relação à meta) – ainda que, em termos estruturais, o resultado fosse o mesmo (ainda exigindo medidas adicionais de consolidação de médio/longo prazos).

Por fim: os candidatos mais alinhados à continuidade da agenda de reformas, nesse cenário contrafactual, certamente estariam mais bem posicionados para as eleições gerais, tornando o processo político-eleitoral menos sujeito a incertezas e volatilidades (algo que também ajudaria o crescimento econômico neste ano de 2018). Como apontou Luiz Carlos Mendonça de Barros em entrevista ao Valor no começo de junho, “(...) o BCB não entendeu a natureza da recessão”. Eu já havia dito, há quase um ano neste mesmo blog, que o BCB parecia estar behind the curve...

Bem, isso agora já está no passado, uma vez que o macroambiente mudou bastante, e para pior, desde meados de maio – com a deterioração das condições financeiras externas, os impactos diretos e indiretos da crise dos caminhoneiros e os mercados se preocupando cada vez mais com as eleições de outubro/novembro. Se a retomada econômica já era lenta, ficará ainda mais, uma vez que as projeções de crescimento para o PIB brasileiro este ano de 2018 foram cortadas pela metade entre março e agora (ou seja, um tremendo “choque” negativo de demanda).

O excesso de cautela do BCB, contudo, acabou tendo como efeito colateral a construção de um espaço bastante amplo para a acomodação do choque cambial recente, seja na comparação com outros países emergentes no momento atual (com inflação acima ou na meta e hiato próximo de zero), seja em relação ao próprio Brasil em outros momentos (como em 2002).

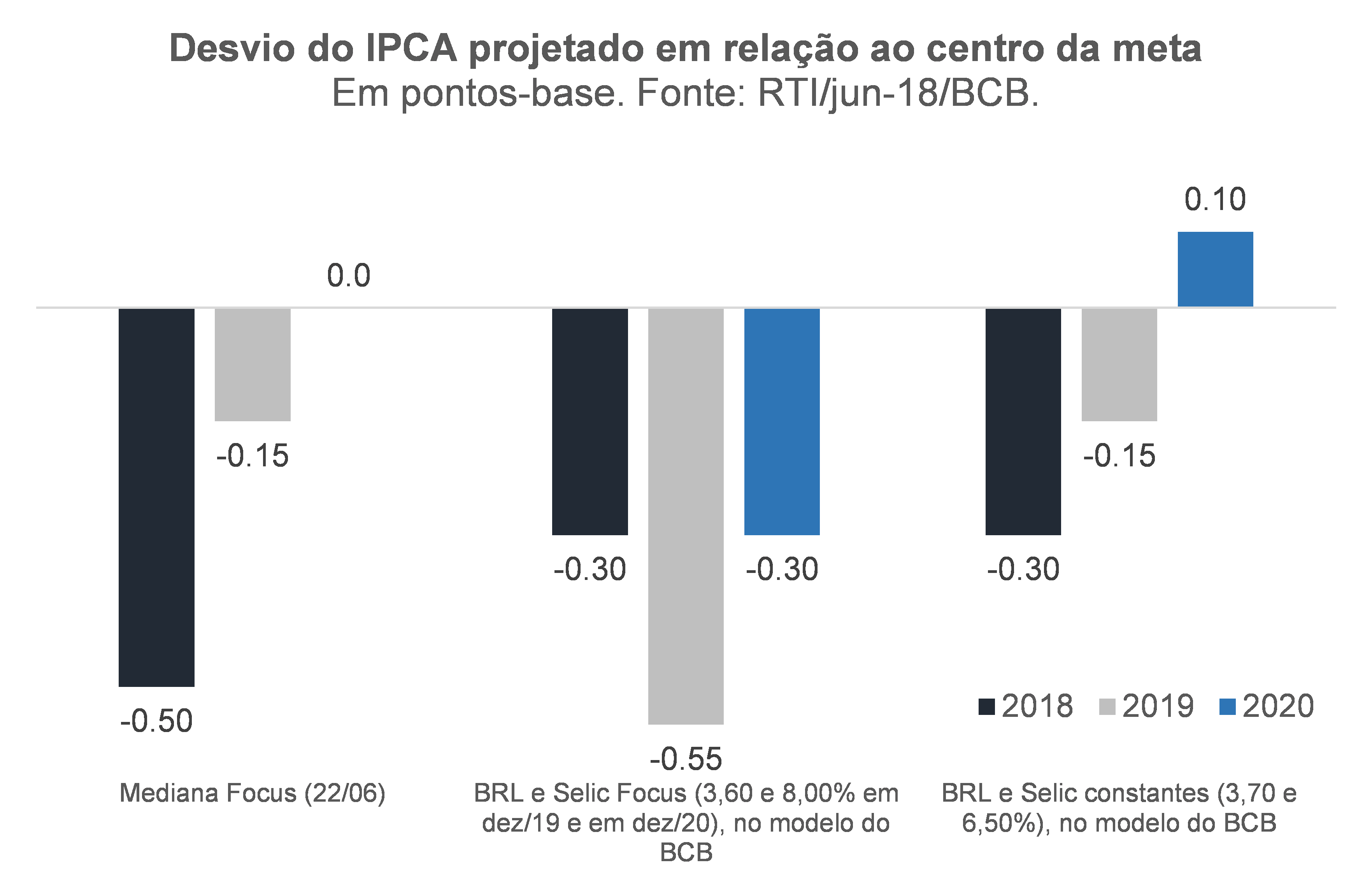

A inflação corrente dos núcleos muito abaixo do centro (e do piso) da meta, um hiato do PIB negativo em cerca de 5% (e se estreitando mais lentamente do que se projetava), um déficit em conta corrente praticamente zerado, uma taxa de câmbio próxima do equilíbrio macroeconômico, tudo isso está refletido, direta e indiretamente, nas simulações que o BCB divulgou recentemente no RTI, sugerindo que a inflação pode ficar alinhada ao centro da meta até 2020, mesmo com a Selic travada em 6,50% a.a. em todo esse horizonte (e abaixo do nível neutro, estimado hoje em algo próximo dos 8%).

Abre parênteses: a incorporação da POF 2017/18 ao cômputo do IPCA, em 2019 ou em 2020, poderá ter o efeito de reduzir a inflação em cerca de 0,4 pp (algo que muito provavelmente não está incorporado às projeções do mercado e do BCB, diante da elevada incerteza quanto ao timing desta alteração e mesmo à abrangência das mudanças metodológicas). Fecha parênteses.

Nesse contexto, eu tenho certa dificuldade em compreender as apostas, de parte do mercado financeiro, em altas da Selic ainda neste ano de 2018. É verdade que, caso o R$/US$ vá para perto de 4,50 nos próximos meses e fique por aí, as expectativas de inflação de prazos mais longos poderão sofrer algum tipo de desancoragem, conduzindo o BCB a uma situação bastante complexa: inflação corrente abaixo da meta (sobretudo núcleos), hiato ainda mais negativo do que se projetava (supondo não-ortogonalidade entre esse novo choque cambial e a demanda doméstica), mas inflação prospectiva desancorada em vários prazos. Não está claro, contudo, que a reação ótima ou mais adequada a esse quadro seja aperto monetário, até mesmo porque preocupações quanto a um cenário de dominância fiscal podem emergir rapidamente...

[1] No Chile, Peru e Tailândia, por exemplo, o juro nominal foi reduzido a 0,5% e a 1,25% ao longo de 2009 (pela ordem).

As opiniões expressas neste artigo são de responsabilidade exclusiva do autor, não refletindo necessariamente a opinião institucional da FGV.

Deixar Comentário